◎记者 汪友若

上周,A股市场延续修复格局,食品饮料、电力与新能源、半导体等行业涨幅靠前,前期强势的红利资产则出现分化。展望后市,机构认为,短期内A股主要指数有望呈现震荡走强趋势,投资者仍需密切关注政策面、资金面以及外部因素的变化情况。配置方向上,红利板块的内部分化仍将持续,随着市场拐点的进一步明确,绩优成长板块的配置性价比有所提升。与此同时,半年报披露的业绩将成为市场重要交易线索。

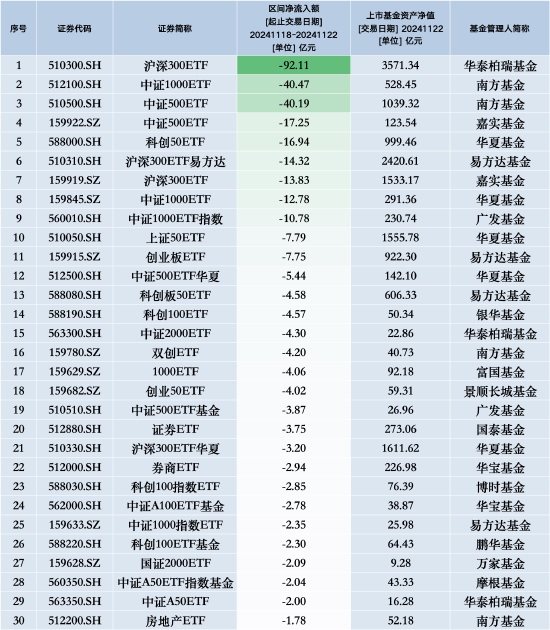

中信证券在本周展望中认为,市场流动性拐点已现。首先,市场成交已开始缓慢改善,7月9日之后成交额稳定在6000亿元以上。其次,“类平准”资金依然在稳定市场预期。7月9日以来,宽基指数ETF资金流入从300ETF扩展至1000ETF,上周累计流入规模超过1000亿元。再其次,公募基金二季报显示,其重仓股的持仓风格依然十分进取,在电子、通信行业的超配比例环比变化分别为2.4个百分点和1.0个百分点,家电、机械等景气度行业的超配比例也在环比上升。

财通证券认为,综合来看,A股市场投资者情绪正处于持续修复的窗口,后续能够支撑行情走长走强的将是宏观经济环境的进一步修复,如出口强劲拉动经济等。

平安证券预计,政策有望继续加码支持科技创新,短期市场关注点或聚焦半年报业绩。中期结构性机会仍在增加,建议投资者沿着基本面结构性亮点和改革政策方向进行布局,如新质生产力、企业出海等方向。

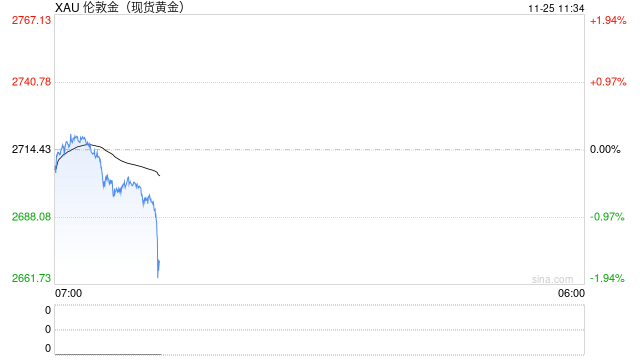

从海外因素来看,6月美国通胀数据及零售数据引发了基本面走弱的担忧,海外降息交易再度升温。中银国际证券表示,目前,美联储9月降息25个基点至5.00%到5.25%区间的概率为93.3%。美联储降息周期的开启,一方面有望打开国内货币政策空间,另一方面也意味着海外经济动能边际走弱,新兴市场资产性价比提升。

配置方向上,中信证券认为,上周红利板块的内部分化将进一步演绎,短期内投资者可继续关注红利低波类资产,如自由现金回报率稳定的水电、核电,保费稳定增长的财险等。随着三季度市场拐点明确,投资者配置重心可转向绩优成长,其中以沪深300指数为代表的绩优成长板块具备性价比。

在中信建投证券看来,7月至8月的半年报业绩披露将成为市场重要交易线索,建议投资者关注业绩超预期或增速较高的板块。综合来看,传统TMT板块(如半导体和苹果产业链等)以及部分高端制造板块仍是确定性较强的景气机会。值得注意的是,红利和部分成长板块可能存在交易热度和拥挤度升温的短期风险,但也为板块中期布局提供了好的时机。

华西证券则认为,高股息政策仍然具备配置价值。A股高股息策略自2021年起就持续跑赢大势,其相对无风险利率的比价优势受到低风险偏好资金的增配。从股息率利差角度看,当前中证红利指数股息率相对10年期国债收益率的利差仍处在历史相对高位,并且在债券市场波动加大的时期,高股息资产是长线资金的重要配置方向。