来源:中信证券

市场拐点的三大类信号仍在陆续验证,政策方面,三中全会改革类政策信号已明确,提振市场中长期风险偏好,短期稳内需与稳房价的政策有望在月末政治局会议明确,市场流动性也已经在逐步改善;外部方面,美国大选局势逐渐明朗,特朗普胜选的概率相对较高,国内自主可控和提振内需的政策预期不断增强;价格方面,内需不足约束下信号仍需观察,随着三大信号继续逐步验证,当前市场流动性拐点已现,三季度有望进一步迎来市场拐点,红利策略将持续分化,待市场拐点出现后再转向绩优成长。

首先,三中全会顺利闭幕,改革政策信号全面验证,向改革要发展,提振市场中长期风险偏好,市场流动性已经在逐步改善。其次,市场对美国大选局势日渐明朗的外部信号已有反应,“特朗普交易”强化的同时,内外因素共同催化下,国内自主可控和提振内需政策预期都在增强。再次,二季度国内经济数据显示,内需不足在居民端显现,而外需下半年亦有不确定性,价格信号依然偏弱,逆周期政策有望加快落地,关注月末政治局会议稳内需和稳房价的举措。最后,市场流动性拐点已现,活跃资金仓位已回落至均值以下,随着三大信号继续逐步验证,三季度有望迎来市场拐点,红利策略将持续分化,待市场拐点出现后再转向绩优成长。

改革类政策信号已明确

提振市场中长期风险偏好

市场流动性已在逐步改善

1)三中全会明确改革预期,向改革中要发展,提振市场长期风险偏好。二十届三中全会顺利结束,中长期改革预期基本明确,会议以“进一步全面深化改革、推进中国式现代化”为主题,系统部署了十四个重大领域改革任务,对其中部分我们学习体会如下:①会议重申“两个毫不动摇”,我们预计未来国企改革与支持民营经济举措将齐头并进。②因地制宜发展新质生产力,重点关注数字经济、现代基建、产业链安全。③教育、科技、人才是中国式现代化的基础性、战略性支撑,重视科技教育人才体制改革。④平衡央地财政关系、落实资本市场“1+N”政策体系。⑤顺应城乡融合大趋势,破除妨碍各要素流动制度壁垒。⑥坚持以开放促改革,塑造有利外部环境。⑦民生领域关注收入分配、促进就业、社保体系、医药卫生体制、人口服务体系等内容。⑧中国式现代化是人与自然和谐共生的现代化,新质生产力也是绿色生产力。⑨短期经济政策要求进一步落实已有政策,注重防范化解风险。

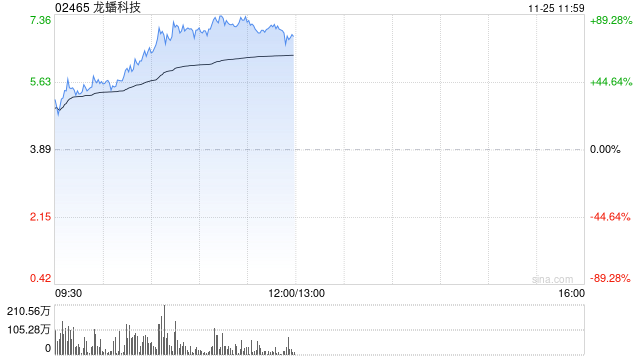

2)会后市场流动性开始缓慢改善,先关注新质生产力相关主题。一方面,与过往两届三中全会类似,市场成交在会前萎缩后,会后已开始逐步改善,全市场成交额近10个交易日在6000亿元上方企稳,流动性恢复是个渐进的过程。另一方面,面对新一轮科技革命和产业变革,因地制宜发展新质生产力是供给侧的重要看点,叠加受海外“特朗普交易”强化自主可控主线的预期,短期可以优先关注数字经济、现代基建、产业链安全主线中有望优先得到政策催化的部分主题。另外,结合全会公报内容,我们认为财税体制改革、金融改革落实、资本市场“1+N”政策体系以及国企改革深化都是下半年值得持续关注的政策主线。

外部信号已有充分反应,国内自主

可控和提振内需政策预期都在增强

1)特朗普胜选概率提升,其施政方针日趋明朗,相关交易不断强化。本轮全球“特朗普交易”的整体方向仍是“减税和债务扩张+呼吁降息+提高关税+控制移民”的政策组合下带来的通胀预期抬升。首先,据polymarket预测数据,截至7月20日,特朗普当选美国总统的概率为65%,而拜登仅为7%,且拜登退选概率超过70%。其次,7月中旬2024年新版美国共和党党纲文本发布,在整体思路上,纲领以“美国优先”为主旨,强调“回归常理”的保守主义立场。最后,特朗普宣布了副总统人选为俄亥俄州联邦参议员JD万斯,其主要政策主张包括提高关税、阻止外资、降低美元汇率以保护国内制造商、反对乌克兰的军事援助、支持增加能源开发等,我们预计若特朗普当选其内阁成员更偏鹰派、保守。

2)内外因素共同催化下,国内自主可控和提振内需政策预期都在增强。首先,外部环境愈加复杂多变,特朗普对中国台湾地区的芯片产业提出质疑,且与欧洲在安全和贸易问题上或将分歧加剧,海外产业链不稳定性上升。其次,若特朗普成功当选,后续需关注关税摩擦会给我国出口带来的影响。中信证券宏观组测算,特朗普提出的对中国商品征收60%关税的计划若落地,静态情形下简单测算对我国出口的直接拖累将达到约2.1-2.6个百分点,对外贸企业盈利空间冲击较大,将倒逼企业出海进一步加速。最后,三中全会要求健全新型举国体制,提升国家创新体系整体效能,内外部政策共同催化,将推升国内自主可控、提振内需的必要性,对此A股市场也给予了积极反馈:自7月9日以来,科技自主可控相关的国产算力、半导体板块超额收益明显。

价格信号依然偏弱,关注月末

政治局会议稳内需和稳房价的举措

1)内需不足在居民端显现,外需下半年亦有不确定性。国内二季度GDP同比增长4.7%,较前值下滑0.6个百分点,经济运行温度下降,原因主要是“量增价减”环境对企业扩大生产缺乏激励。内需方面,消费增速延续疲软,6月社零增速进一步下降至2.0%,较之于4~5月的平均同比增速2.8%进一步走弱,核心原因在于地产防风险背景下居民收入增速有所下滑。外需方面,下半年以来不确定性在持续加大,一是全球范围内针对中国的贸易争端在增加,二是经历“抢出口”后下半年海外的补库周期可能也趋于平淡。从社融指标对PMI、PPI的前瞻指引以及Wind一致预测净利润的变化趋势来看,当前经济仍需逆周期政策支持,未来亦需静待价格信号企稳回升。

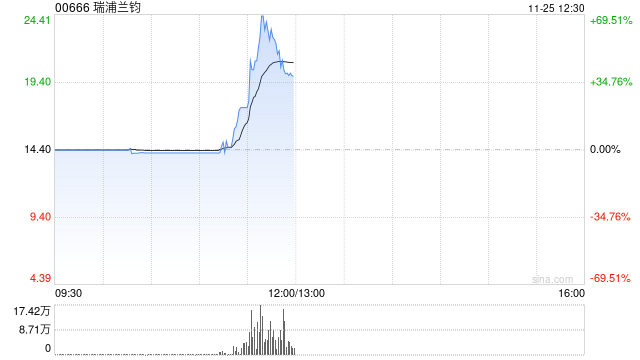

2)政策有望加快落地,关注月末政治局会议稳内需和稳房价的举措。三中全会提出,“坚定不移实现全年经济社会发展目标……落实好宏观政策,积极扩大国内需求”,而7月末的政治局会议对市场的基本面预期影响会更直接。首先,地产政策有望继续发力,中信证券研究部地产组认为,房价下降的普遍性,政府性基金收入下降带来问题的紧迫性和此前政策的有效性,共同构成了政策继续出台的重要理由,7月19日北京出台商品住房“以旧换新”活动,力促楼市企稳。其次,短期内LPR报价也有望调降,为信贷回暖创造更适宜的政策条件,同时LPR报价机制或将改进,从而提升政策效率和市场化程度。最后,7月19日国常会提出要扎实做好下半年工作,坚定不移实现全年经济社会发展目标,大规模设备更新和消费品以旧换新牵引性带动性强,加大政策支持力度有利于更好释放内需潜力,建议关注月末政治局会议稳内需和稳房价的相关举措。

市场流动性拐点已现

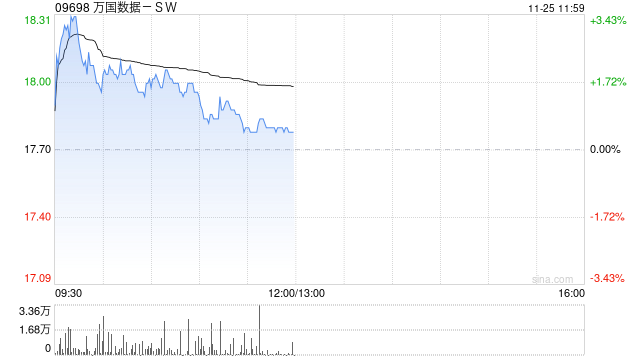

1)市场流动性拐点已现,活跃资金仓位已回落至均值以下。首先,市场成交已开始缓慢改善,7月9日之后成交额稳定在6000亿元以上。其次,“类平准”资金依然在稳定市场预期,7月9日以来,宽基指数ETF资金流入从300ETF扩展至1000ETF,本周累计流入规模超过1000亿元。其次,根据对中信证券渠道调研,截至7月12日,样本活跃私募的仓位已经降至74.6%,为5月以来首次降至历史中位数以下。再次,公募基金二季报显示重仓股的持仓风格依然十分进取,在电子、通信行业的超配比例环比变化分别为2.4pcts、1.0pcts,家电、机械等景气度行业的超配比例也在环比上升,而偏内需的食品饮料的超配比例则环比减少2.3pcts,防御性品种的持仓已接近历史峰值,后续需警惕出现拥挤度带来的波动。最后,本周在交易型外资连续5个交易日持续净流出的影响下,北向资金整体转为净流出193亿元,其中交易型外资净流出221亿元,配置型外资净流入52亿元。

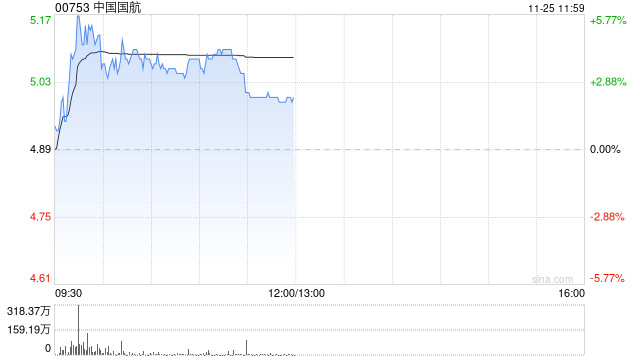

2)三大信号继续逐步验证,三季度有望进一步迎来市场拐点。红利策略将持续分化,待市场拐点出现后再转向绩优成长,短期可以关注自主可控和新质生产力相关主题。具体品种方面,红利低波类资产继续关注自由现金回报率稳定的水电、核电,保费稳定增长的财险。随着政策、价格和外部三大信号继续逐步验证,三季度市场拐点有望明确,配置重心再转向绩优成长,其中以沪深300为代表的绩优成长板块具备性价比,其持续创造自由现金流、提升股东回报的能力也会带来长期投资价值,重点关注银行(资产质量预期改善打开重估空间)、机械(设备更新改造和出海竞争)、家电(竞争格局稳定、海外业务扩张和去地产标签)、电子(消费电子、AI创新、半导体自主可控)等制造业龙头,反腐影响充分定价后的医药(产业整合、出海破局)以及港股的互联网和消费龙头公司。

风险因素

中美科技、贸易、金融领域摩擦加剧;国内政策及经济复苏不及预期;海内外宏观流动性超预期收紧;俄乌、中东地区冲突进一步升级;我国房地产库存消化不及预期。