净值化渐入深水区,银行理财在2024年上半年经历过了一个复杂多变的市场:“手工补息”被叫停、协议存款及平滑信托等灰色模式被监管、城投债发行规模与利率持续走低等因素相互交织,“资产荒”愈演愈烈;大额罚单增多、银行理财行业新的法规政策渐行渐近,监管趋严。

上任近半年的贝莱德建信理财总经理张鹏军,完整见证了上述多重行业的变化。

张鹏军总结了贝莱德建信理财在3年发展历程中达成的三个优势:

“首先,是产品线比较丰富。经过3年发展,我们已经布局了从R1到R5, 满足广大理财客户不同风险偏好的各类产品。

其次,是业务特色比较鲜明。包括在养老理财、海外投资、多资产配置等方面形成了差异化优势。养老方面,先后拿到了两个养老相关业务试点资格,并交出了不错的成绩,包括养老理财试点产品十年期的‘贝安心’和开放式的‘贝嘉’;海外投资方面,累计获批了1.7亿美元的QDII额度;多资产投资方面,不断拓展投资边界,创新产品设计。

第三,也是最重要的一点,团队在各条产品线上都交出了客户相对满意的投资业绩,用实际行动践行了我们为客户创造财富幸福的承诺。”

具体来看,截至2024年6月30日,贝莱德建信理财共有8个系列110只公募及1只私募理财产品(存续),管理规模约123亿元人民币,投资人数量达7万人。目前8个系列产品覆盖低、中、高不同风险等级,类别涵盖固收、权益、混合、养老三支柱、境内外资产分散化配置。

几个重要的分析指标支撑着张鹏军对贝莱德建信理财优势的总结:根据南财理财通相关报告,贝莱德建信理财以4.27%的业绩,拿下了2023年到期封闭式固收类产品收益率的市场第一名;以1.85%的平均净值增长率,拿下固收类公募产品今年以来收益表现市场第一名(截至2024年5月末);2023年到期封闭式产品达标率为86%,为市场第三名。截至2024年7月5日,自成立以来所有到期封闭式产品达标率为96%,2024年到期封闭式产品达标率为98%。

下半年大幕拉起。在对优质资产更为拥挤的追逐下,贝莱德建信理财拿什么维持产品优势?分管多资产投资的副总经理刘睿、分管固收投资的副总经理王登峰,分别阐述了贝莱德建信理财的中期策略。

权益及衍生品:看多四类资产

“上半年通过QDII投资了海外市场,它跟其他的权益资产的相关性较低。此外,大宗、另类、黄金对我们的产品都有贡献。” 贝莱德建信理财副总经理及首席多资产投资官刘睿复盘上半年相关多资产配置产品表现,指出上述资产品类对业绩的拉动作用。

对于下半年权益类资产、商品及金融衍生品类资产的配置机会,刘睿预判四类资产仍具有配置价值――黄金、美债、美股和日股。同时,刘睿认为A股估值较低,下半年投资环境大概率改善,下半年的A股表现也值得期待。

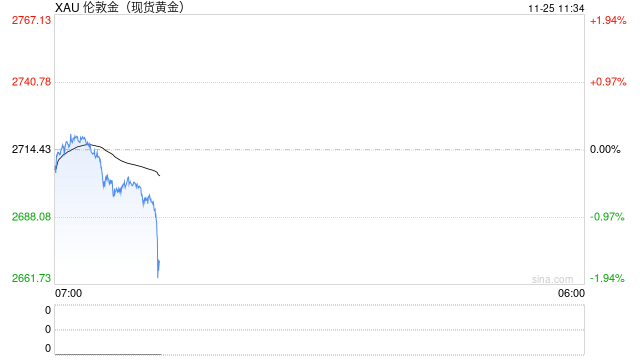

首先来看黄金。经过两个多月的横盘,金价再创新高。就在7月17日开盘,伦敦黄金现货与COMEX黄金期货双双强势冲高,分别触及2482.35美元/盎司、2487.4美元/盎司,创出历史新高,后不同程度回落。另据Wind数据,年内COMEX黄金、伦敦现货黄金均累计涨近20%。

刘睿在这轮黄金牛市开始初期,就对黄金持续上行做出了预判。“过去全球央行购金的数量比2022年之前增长了2―3倍,但供给的弹性相对较弱。这种背景下,供需的平衡就被打破了,金价就会上涨。另外,从避险属性的角度考虑,地缘政治事件对黄金形成了强支撑。”刘睿对金价持续上涨如此归因。

对于黄金后续走势,刘睿表达了仍旧看多的观点,原因有三:一是基于供需和降息角度,美国实际利率下行概率较高,这对于黄金价格会形成支撑;二是从长期全球分散化配置的逻辑来看,目前美元资产比较多。市场出于对美元信用担忧,购金需求会增加,利好金价。三是如果三季度美联储启动降息,很可能成为下一波黄金上涨的催化剂。

第二类被看多资产是美债。刘睿认为,美债凭借高性价比具有吸引力,“我们对美债比较乐观,它的绝对收益率比较吸引人。尤其是短端现处于倒挂水平,两年期4.6%、4.7%的收益很有吸引力。我们发行了‘贝宸’美债产品,试图捕捉这个收益”。

第三类是美股的AI主题。虽然目前美股估值较高,且交易宽度越来越窄(科技股是“股票拥挤度”最高的领域),但刘睿认为,从稍长的时间周期来看,仍相对看好AI主题。“现在从市场本身及盈利角度来说,底层基础设施建设获得了很多投资。中间层有一些反应,但应用层没有特别的热点出来。无人驾驶出租车是特别有意思的应用,但还需要一些时间真正转化成最后的盈利、可长期投资的东西。现在更多还是初期炒作,但方向是比较明确的”。

第四类是日股。刘睿认为,温和通胀下,日本股市仍具较强的投资价值。他的理由是:通过货币宽松、央行下场买ETF和股票、进行股市改革,增加公司治理和股东回报等方式,日本的股市更具投资价值。今年看来,日本正在逐步走出过去几十年的通缩环境,大企业出现5.2%、5.3%的可观薪资增幅,收入增加、消费转化为企业盈利,慢慢形成正向循环。此外,日本的货币政策短时间之内应该不会收缩,日本央行不太会轻易加息让形势逆转。

债市及固收:长牛趋势不改

2024年上半年债牛演绎,债市短端和长端的收益率及利差水平层层下探。

“当前期限利差处在较低位置。但由于短端被压得更厉害,导致10年-1年期限利差(即10年期国债收益率减去1年期国债收益率的差值)有所抬升,这也是超长期国债受欢迎的原因之一。”贝莱德建信理财副总经理及首席固收投资官王登峰说。他认为目前信用利差几乎被压到极限,此外国债也处于历史低位。从另一角度来看,债券市场的估值处于市场高位、历史高位。

“也就是说,现在的债券处于牛市当中的牛市。”王登峰总结道。

下半年大幕开启,央行借券操作与机构多空博弈之下,债市基准利率和信用收益率大概率呈现波动格局。不少机构人士认为,信用债市场的投资策略或正从流动性溢价过渡到高票息策略,如何在增厚收益的同时控制风险,成为下半年债市重要议题。

“现在整个市场的估值相对偏贵,大家对于市场担心的程度比较高,包括一些政策的出台。所以在一个很短期的时间内,债券市场调整的压力还是比较大的。如果把短期的资金投在长期的资产里面,风险是累加的,会造成比较大的回撤。因此取决于资金的属性,我们不太建议把短期资金过度参与到长期的资产配置中,而长期的、稳定的资金,依然可以持有长债。”王登峰指出。

针对业界“资产荒”呼声又起,王登峰提出了自己的观察:事实上用户对收益的诉求,是逐步走低的。市场和用户都在适应一个新的利率环境,“资产荒”是针对某一个收益的资产荒。

他认为下半年债市整体的逻辑是:长期基本向好、短期基本看好。理由有三:一是上半年债券型基金发行回暖,形成较高配债需求。新发的基金里面的债券型基金高达90%,比例抬升;二是保险和理财的配置需求持续偏强。保险的保费每年维持10%以上的增幅,银行理财规模降幅比往年同期收窄,7月规模季节性大幅增长后配债力量有望加强;三是居民储蓄在寻找投资机会。

王登峰领衔的贝莱德建信理财固收团队认为,在基本面数据偏弱、地产拖累显著、货币政策整体偏宽松、且机构资产荒延续的格局中,长期看好债券牛市,且认为利率走廊的重塑仅为引导慢牛,而非牛市的拐点。但该团队同时指出,目前需关注若干回调风险点:

首先,关注汇率及央行对于机构的指导以及宏观操作层面的指导:

一是央行从4月开始多次对长债收益率做出预期引导,并于近期公告称决定“近期面向部分公开市场业务一级交易商开展国债借入操作”,及将开展临时正回购或临时逆回购操作,若实际落地则可能对收益率形成一定冲击;

二是6月陆家嘴(600663)论坛上,央行行长表示“关注一些非银主体大量持有中长期债券的期限错配和利率风险,保持正常向上倾斜的收益率曲线”,关注后续是否指导各主体对长债的配置;

三是关注汇率波动对央行货币政策的影响;

四是关注基本面是否出现超预期回暖的数据,如PMI、出口、地产等;

五是关注财政力度方面,地方债三季度是否加速发行,从而影响供需关系。

校对:祝甜婷