转自:华尔街见闻

美银策略师Michael Hartnett表示,“除了债券以外的交易”现在可能已经结束,长债预计将在下半年卷土重来,受到打击的30年期美债是美国经济增长疲软的“最佳对冲”。

全球股市掀起狂欢,从美股到欧股再到日股,屡创纪录新高成为共同特征。

据统计在全球20大股市中,多达14个攀升至历史新高,MSCI全球指数上周五再次刷新纪录。标普500和纳指100本周创下新高,道指则首次突破4万点大关,欧洲、加拿大、巴西、印度、日本和澳大利亚主要股指均处于或接近历史高位。

与此同时,机构投资者开始提前押注“长债”,过去两个月中美国最大的20家共同基金经理增加了长债配置。

美国银行策略师Michael Hartnett表示,随着宏观经济形势走弱,长期债券将在2024年下半年迎来反弹,受到打击的30年期美国国债是美国经济名义增长疲软的“最佳对冲”。

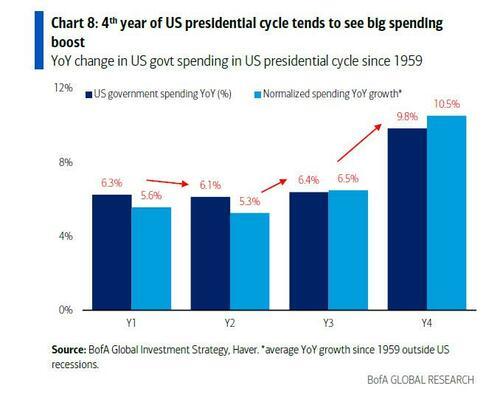

Hartnett进一步表示,虽然货币政策前景将更加宽松,但未来12个月美国政府可能会收紧支出,这也对债市有利。新总统的第一年财政政策相比第四年往往会收紧,投资者也认识到财政刺激“已尽其所能”。

全球股市到处都在“创新高”

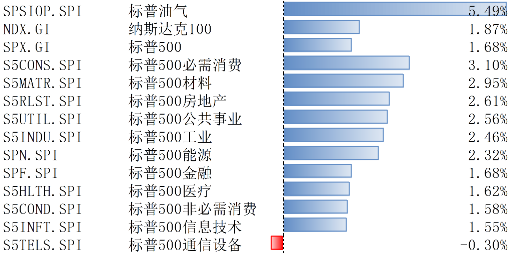

标普500在近两年没有出现历史新高后,2024年创下了24个新高,美股市值自10月底以来已上涨12万亿美元,这在一定程度上源于对经济软着陆的预期。

同时,AI热潮也带来助力,英伟达贡献了标普500指数近四分之一的涨幅,加上微软、亚马逊、Meta和谷歌母公司Alphabet,仅这五大科技巨头就贡献了标普500逾53%的涨幅。

本周道指突破4万点或许意义更为重大,该指数对科技股权重较低,这意味着美股上涨广度扩大。

欧洲股市同样屡攀新高,泛欧斯托克600指数在过去六个月中有五个月上涨,经济数据显示出企稳迹象,加上今年企业利润表现超预期,从而提振了企业盈利预期,推动市场持续上涨。

大宗商品价格飙升也在推高股市,在过去三个月,英国富时100指数以美元计价收益率跑赢斯托克50指数,扭转了年初的落后局面。

大宗商品复苏也推动了加拿大主要股指S&P/TSX综合指数创下历史新高,金价和铜价今年屡创纪录新高,为加拿大采矿业注入动力,该行业在指数中权重超过12%。

日本重现亮眼表现,东证指数今年上涨16%,去年曾飙升28%。日本企业改善股东回报、日元走弱以及结束负利率政策推高了日本股市。

分析指出,推动本轮全球股市全面上涨的主要驱动力包括,全球各大央行降息前景、经济保持强劲以及企业盈利持续向好。与此同时,仍有诸多潜在利好因素可能续助涨势,如货币市场基金手中6万亿美元的资金仍未完全流入股市......

机构投资者提前押注“长债”

而大基金开始押注“ABB交易”(除债券外的任何资产上涨)即将结束,过去两个月美国最大的20家基金经理增加了长债配置,市场已消化今年两次降息的风险回报。

摩根大通公司研究显示,随着收益率攀升,美国最大的20家共同基金经理在过去两个月中增加了债券存续期头寸。投资者则更青睐高评级公司债,因为相比负收益的政府债,公司债更有吸引力。

Alliance Bernstein分析师Gershon Distenfeld 表示:

历史一致表明,在美联储实际开始降息之前的三到四个月,美债就会开始强劲反弹。这种反弹或将在“1到2个月内、6个月内或直到2025年”才真正到来。

美国银行策略师Michael Hartnett则在周五发布的一份报告中写道,“除了债券以外的任何交易”现在可能已经结束,长债预计将在下半年卷土重来。

Michael Hartnett指出:

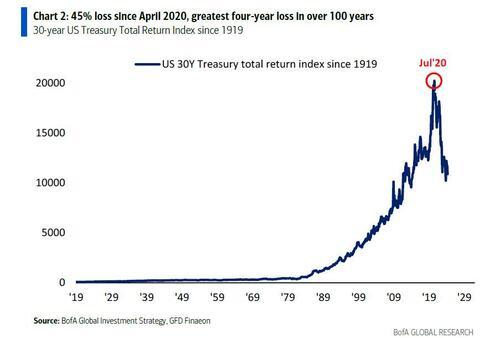

据统计自2020年7月峰值以来,30年期美债的总回报率指数跌幅达到灾难性的45%!

对于美国,90 年代/00 年代/10 年代时期是“2+2=4”经济的市场,其中2%的增长和2%的通货膨胀导致4%的名义GDP。就平均增长而言,过去四年美国一直是“2+4=6”经济,2%的增长,4%的通胀和6%的名义GDP,其中强劲的名义增长(主要是由炙手可热的通胀推动)是美债大熊市和企业债、股票、大宗商品等“ABB”(除债券外的任何东西)牛市的催化剂。

虽然投资者非常看好现金、投资级债券和股票,但随着宏观经济形势走弱,ABB交易将在2024年下半年逆转,受到打击的30年期美国国债是美国经济名义增长疲软的最佳“对冲”。

另一方面,他表示,虽然货币政策前景将更加宽松,但未来12个月美国政府支出可能会收紧,这也对债市有利:

美国总统周期的第四年总是政府支出最强劲的一年,因为需要拉选票,但随后在新总统周期的第一年总是会出现大幅放缓。此外投资者也认识到财政刺激措施“已尽其所能”。

根据美银一项调查,基金经理本月对债券的配置比4月份平均增加了7个百分点,但整体上仍偏低。

随着通胀和劳动力市场降温,重新点燃了人们对美联储在2024年降息的希望,这也提振了美债,30年期美债收益率自4月底触及年内高点以来下跌了30个基点。此外,美国银行援引EPFR global数据称,截至5月15日当周,投资者向全球股票基金投入了119亿美元,债券基金吸引了117亿美元的资金流入。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

![[视频]李强同第二届中国国际供应链促进博览会参展参会企业代表座谈](https://img14.360buyimg.com/ddimg/jfs/t1/151587/4/15588/285058/6010c976E3752c923/226c32afa0d8b44e.jpg)