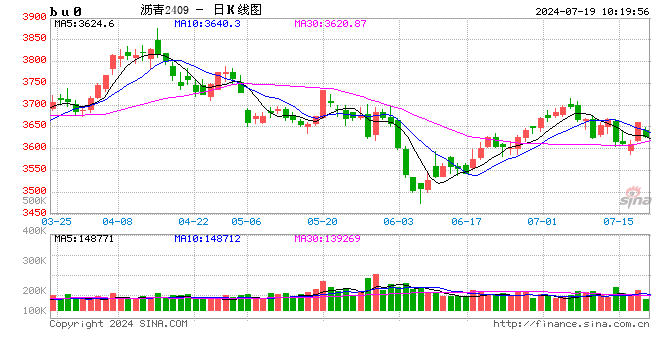

旺季将至,沥青或存布局机会

一、基本面

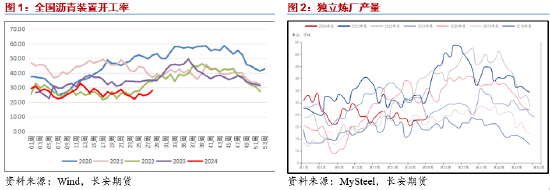

供给侧,近期全国炼厂的开工水平出现了小幅的上涨,较6月中旬以来的低位22%上涨至28%,该水平基本与国内4月初的状况相持平;同时在产量方面,国内独立炼厂在7月最新一周的产量已经达到了24.8万吨,已经达到了5月初的相近水平,这基本符合我们对于国内供给整体趋于相对宽松的预期。而在国际品种方面,根据海关公布的数据,我国5月的进口沥青已经达到了近5年以来的最高水平,这已经对市场形成了一定的压力,叠加目前美国对待委内瑞拉的态度仍旧过于暧昧,若后续前者再度实施强力制裁,那么后者的低价原料将再度大量涌入国内,从而在供给侧进一步施压。

在需求侧,我国截至目前累计年内的表观消费量达到1525.28万吨,低于前四年的同期水平,且月度增速也略有放缓,这意味着目前国内的沥青消费环境及消费积极度均不如往年,这将是价格上方的压制因素之一。但值得注意的是,从年内季节性的角度来看,三季度往往是沥青的消费旺季,高温天气下的道路基建项目将是沥青的核心消费所到之处,再考虑到地方专项债从年初至今的落实以及三四季度交替时间的金九窗口,这都将导致沥青价格在三季度存在着较前期更为强势的上行可能。

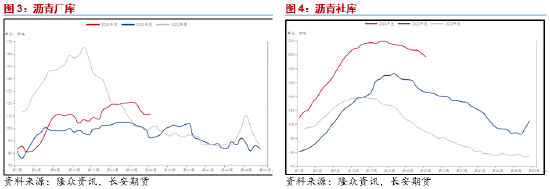

库存方面,近期沥青整体库存的去库速度略有下降,转而存在着一定的累库风险。目前全国54家样本企业的厂库库存尽管已经出现了连续一个月的下降走势,但最新一周的数据却显示库存水平再度增加了0.4万吨至111.5万吨,这表明下游备货意愿短期内出现了一定的弱化。而在社库方面,全国76家样本企业的社会库存依然延续着5月中旬至今的去库走势,长期的去库趋势仍在保持;而结合往年数据来看,今年的社会库存整体水平仍旧处在高位,这或导致后续即便社库持续回落,对于价格的提振也将有限。

二、利润基差

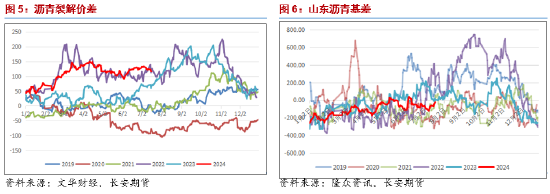

利润方面,上海石油沥青对SC原油的盘面裂解价差(1:7.3)在近期出现了小幅的回落,这与往年的情况类似,均在7月中下旬出现一定的回调并在8月份再度出现明显的上行,这主要是由于前期积累的消费预期逐步释放从而导致板块内沥青收益的进一步强势。这也意味着后续短期内或存在着一定的裂解布多空间,且存在着可观的持有周期。

而在基差方面,山东主流价格对应基差在近期如我们预期一般出现了小幅的走强,这样的强势水平预计在后期将得到进一步的释放,并在8至9月份到顶点,这意味着后续的卖保依然存在着一定的入场及加仓的机会。

三、成本

成本端原油价格方面,近期原油价格呈现出宽幅震荡的走势,并且短期内重心出现了小幅的回调,这主要是由于市场对于夏季消费修复可能不及预期的担忧情绪所致。但从原油自身而言,其基本面中供给侧的收缩目前依然客观存在,且库存也保持去化,这意味着只要夏季需求存在小幅的修复,那么价格将受到明显的提振。同时金融属性方面,美联储在四季度的降息基本板上钉钉,这将导致宏观金融压力持续减弱,尽管地缘存在着缓和迹象,但短期内也较难出现完全的平息。因此成本端来看,原油价格在三季度依然存在着上行可能,而这也将在后续成为沥青价格的支撑因素之一。

四、观点及展望

沥青价格近期依然以跟随原油价格运行为主,前者价格波动水平与原油相比相对较弱。综合前文所述,夏季的消费预期依然可能是支撑沥青价格在后续上行的主要因素之一,再考虑到成本端的支撑以及库存的连续消化,沥青价格在后续依然存在着可观的上行可能。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:TN037282,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。