来源:财联社

周二(7月16日)纽市早盘,现货黄金价格突破2440关口,日内涨幅一度接近20美元,最高报每盎司2443.39美元,为5月20日以来的最高水平,两个月前金价创下历史新高2450美元。

与此同时,美元指数大致稳定,报104.23;“全球资产定价之锚”美国10年期国债收益率跌近6个基点至4.17%,与美联储利率预期关联最为紧密的2年期美债收益率也跌近4个基点至4.42%。

荷兰国际银行大宗商品策略师Ewa Manthey表示:“随着更多经济数据支持美联储转向,对美国降息的乐观情绪正在支撑黄金。在当前全球地缘政治和宏观经济格局下,黄金有望保持积极势头,同时央行需求预计将增长。”

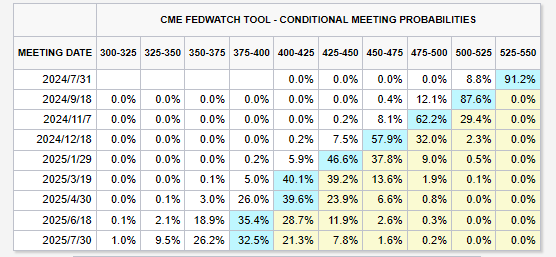

日内,国际三大评级机构之一的穆迪(Moody‘s)发布报告称,其最新预计美联储将会在月底的议息会议上降息25个基点。根据日程,美联储联邦公开市场委员会定于7月30日举办为期两天会议,并于31日公布决议。

目前市场参与者大多认为美联储“首降”的时间点是在较晚的9月会议上。对此,穆迪解释道,美国低于预期的6月CPI通胀数据和放缓的劳动力市场,加剧了对这一全球最大经济体即将开始降息的押注。

穆迪补充称,美国劳动力市场降温的速度表明,紧缩的货币政策可能会损害增长。如果FOMC在7月会议上按兵不动,可能会导致劳动力市场进一步走软,甚至提高9月会议更大幅度降息50个基点的概率。

无独有偶,顶级投行高盛集团的首席经济学家Jan Hatzius也在周一公布的报告中称,美联储应该在7月即将召开的政策会议上降息,而非等到9月份。

Hatzius团队写道,“根据最新的失业率和通胀数据,我们估计美联储货币政策规则的中位数现在意味着基金利率为4%,远低于5.25%至5.50%的实际利率。”

“基于这一观察,再加上令人鼓舞的6月份CPI,以及鲍威尔上周在国会的证词,我们预计调整性降息将很快开始。”

在近几次议息决议的新闻发布会上,美联储主席鲍威尔一直在强调“对通胀朝着2%目标可持续地回落还没有足够的信心”。但在上周的国会听证会上,他一改常态释放了“鸽派”信号。

鲍威尔在参议院听证会上表示,降息太少或太晚都可能给经济和劳动力市场带来风险。在众议院,他更是提到,美联储在抗击通胀方面取得了相当大的进展,且不需要等到通胀率降至2%才开始降息。

昨日,鲍威尔在参加一场论坛接受采访时说道,“我们在第一季度没有获得任何额外的信心,但在第二季度的三个指标上,包括上周公布的数据,确实在一定程度上增强了信心。”

除了美联储的“鸽派”转变,瑞银大宗商品分析师Giovanni Staunovo称,特朗普当选总统的情况可能会对黄金同时产生积极和消极影响。Staunovo表示,这可能导致“减税、支持股市转向,并限制更快的降息”。