去年央行对存量房贷利率普调后,已有很多存量房业主受益,但存量与新增房贷的利息差目前仍然较大。

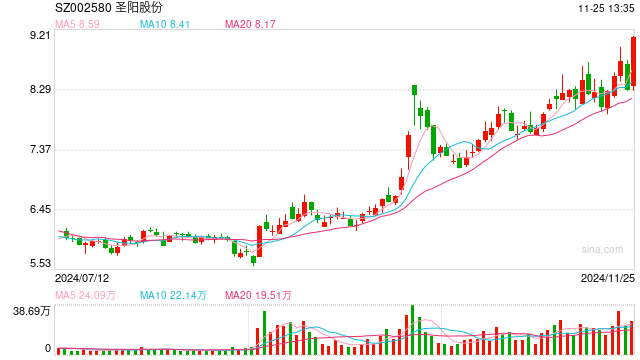

在全国层面房贷利率取消下限后,多地房贷利率不断探底:一线城市广州的首套房贷利率最低达到3%,云南玉溪有银行的房贷利率已跌破3字头,只要2.95%。

但新增房贷明显受优待而存量房贷利率却“高位站岗”,降低存量房贷利率的呼声也越发高涨。

记者在采访中了解到,去年9月央行对存量房贷利率普调后,已有很多存量房业主受益,但无论是首套房还是二套房,存量与新增房贷的利息差目前仍然较大。有购房者表示,降低存量房贷利率,能够显著减轻居民负担,还能刺激居民消费。

未来“高位站岗”的老业主们能不能等来存量房贷利率的再一次下降?阻碍存量房贷利率再次下调的因素有哪些?

存量房业主希望“及时止损”

某一线城市购房者王珂,买房后不仅房价下跌了,房贷利率也一直下行,他平时省吃俭用就为了尽早凑够钱提前还贷。

“买房一年多时间,我已经提前还贷两次、总计还款70万,之后打算存到一笔钱就提前还一次。”王珂对记者表示。

王珂坦言,刺激他一次次提前还贷的直接原因就是房贷利率的不断下调。他于2023年5月买了第二套房,贷款约130万元,当时的二套房商贷利率是5.35%,而现在,他所在一线城市的二套房商贷利率低至3.7%。虽然随着LPR(贷款市场报价利率)的调整,王珂的商贷利率现在已经降为5.25%,但相比现在最新利率,王珂每个月月供还是要多出一千多元。

“发布新的住房信贷政策那天,我们业主群内一片感慨,大家都觉得自己房子买早了,不仅房价‘站高岗’,就连房贷利率也高位站岗了,大家都在讨论如何及时止损。”王珂说道。

据贝壳研究院统计数据,在2022年1月时,全国百城首套房主流利率平均为5.56%,二套房主流利率平均为5.84%;而到了今年5月,百城首套主流房贷利率平均为3.45%,二套主流房贷利率平均为3.90%。尽管看上去利率只相差两个百分点左右,但按照100万元房贷来算,总利息差超过40万元,月供差达到1000多元。

购房人江维告诉记者,他在2023年11月购买首套房,执行利率LPR+35BP,但没过几个月,贷款银行已经将首套房贷利率调到LPR-10BP,他希望自己的存量房贷加减点也能跟进调整。

江维正在跟同小区的购房者们一起呼吁银行降低存量房贷利率。他表示,住房贷款有别于一般商业贷款,具有明显的民生属性,尤其是首套房的房贷,具备刚需属性,政策上应予平等对待。新老划断、给予增量明显优待的做法,会导致提前还贷、“卖旧买新”挂牌激增等问题,也会导致市场上出现以低利率消费贷置换高利率房贷等操作,不利于房地产市场平稳健康发展。

“如果存量房贷利率不会再下调,那我只能等收房后,找亲朋好友凑一些钱,把房贷提前还了,现在这个利率实在太不划算。”江维对记者说。

有城市支持“商转公”降低利率

实际上,降低存量房贷呼声已久,去年央行和国家金融监督管理总局发布《关于降低存量首套住房贷款利率有关事项的通知》,已对部分存量贷款利率进行过一轮普调。

通知要求,自2023年9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷金融机构提出申请,由该金融机构新发放贷款置换存量首套住房商业性个人住房贷款。新发放贷款的利率水平由金融机构与借款人自主协商确定,但在LPR上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。

当时,符合条件的首套房存量房贷客户和部分“二套转首套”房贷客户都实现了存量房贷利率降低,其中“二套转首套”客户是此轮政策调整的最大受益方。

此类购房人手中的房产,原本在地方限购限贷政策下属于“二套房”,而楼市政策松绑后,按照新规又被视为“首套房”,便可以享受此次利率调整。

上海市民谢峰是受益者之一,他告诉记者,原本他有一套房屋在购买时并不是家庭唯一住房,但后期出售了其他住房,那套住房就成为其家庭唯一住房,而且上海又将原先的“认房又认贷”政策调整为“认房不认贷”,因此他那套住房就在政策层面上成为了“首套房”。在央行发出降低存量房贷利率通知后,谢峰就向贷款银行提出了申请,2023年11月,其申请获批,房贷利率下降至3.95%,每月月供少了200多元。

“按照政策要求,利率是按照原贷款发放时的下限来确定的,所以相比现在上海首套房商贷3.5%的利率,仍要高出一些。”谢峰表示。

近期,和上海类似,杭州也因二套房认定标准变化,部分存量房贷利率已自动调整为首套利率。

今年年初,在国新办举行的新闻发布会上,中国人民银行副行长宣昌能就曾表示,2023年有超过23万亿元存量房贷利率完成下调,平均降幅0.73个百分点,每年减少借款人利息支出约1700亿元。

此外,近期也有不少城市通过“商业贷款转公积金贷款”(以下简称“商转公”)来变相降低存量房贷利率,众所周知,公积金贷款利率要显著低于商业贷款利率。

7月12日,武汉住房公积金管理中心就宣布部分恢复二套房“商转公”,武汉地区缴存人家庭名下在本市仅有两套住房,且从未使用过个人住房公积金贷款的,可以就其中一套住房申请商转公贷款,最高额度可达100万元。7月1日,烟台市住房公积金管理中心也开始办理“商转公”直转业务,普通家庭限额80万元,多孩家庭最高限额100万元。

专家:关注存款利率下调动向

新增房贷利率仍在不断下降,未来“高位站岗”的老业主们能不能等来存量房贷利率的再一次下降?

镜鉴咨询创始人张宏伟对第一财经表示:“羊毛出在羊身上,如果存款利率没有下降,贷款利率也不可能下降,银行作为企业,也需要考虑自己的利润空间。存量房贷现在在银行看来,是优质资产,降低存量房贷利率会压缩利润空间,对于银行来说,他们更在意报表上的利润。”

上海某股份制银行内部人士也对记者表示,尽管存款利率已经出现多轮下调,但受房贷利率降低等因素影响,银行净息差仍然普遍承压。

国家金融监督管理总局发布的数据显示,2024年一季度商业银行净息差为1.54%,较去年四季度的1.69%下滑了15个基点,创下历史新低。

目前,中农工建交邮六大行三年定期存款利率为1.95%,五年为2.00%。在房贷利率下限取消后,市场上已经开始出现“2字头”的房贷利率,若房贷利率继续下调,毫无疑问银行的经营压力也会比较大。

张宏伟认为,如果购房者希望存量房贷利率继续下降,目前只有两种实现途径:一是LPR下降,今年有1-2次机会,估计累计降息0.5个百分点,存量房贷利率会随之在第二年下降同样的幅度;二是近期再出现存款利率下调,只有存款利率下降了,银行贷款利率下降才会有空间,去年9-10月存款利率下降后,存量房贷利率就整体下调了一次,让购房者的还贷压力有所减轻。未来,存量房贷利率是否整体下调,将和存款利率是否下调以及下调幅度有密切关系。

“可以预见的是,如果增量与存量继续维持这么大的利息差距,肯定会有更多提前还贷的情况发生。从老百姓的角度来讲,能省多少是多少,大家会尽可能去提前还一部分贷款,让利息少支出一些。”张宏伟表示,接下来,在购房者、银行和政府部门等多方之间,还会出现新一轮博弈,或许博弈之后存量房贷利率还有继续下降的可能性。

北京金诉律师事务所主任王玉臣认为,虽然购房者作为借款人已经与银行达成合同约定,利率要以合同约定为准,但是现在的新增房贷利率持续走低,新购房人和老购房人的房贷利率相差悬殊,所以,购房者可以尝试和银行去沟通,同时也应多关注相关政策的变化。

(应受访者要求,文中王珂、江维、谢峰为化名)