财联社7月16日讯(编辑 胡家荣)近期降息预期持续增强。上周一系列数据显示,市场已开始押注美联储9月降息,尤其是美国6月CPI数据超预期下行,使得降息交易在市场中占据上风。

对此华泰证券指出,港股市场可能会受益于美联储降息预期增强,主被动外资均有改善带动配置盘净流出规模收窄,交易盘仍有波动但或已迈过阶段性底部。

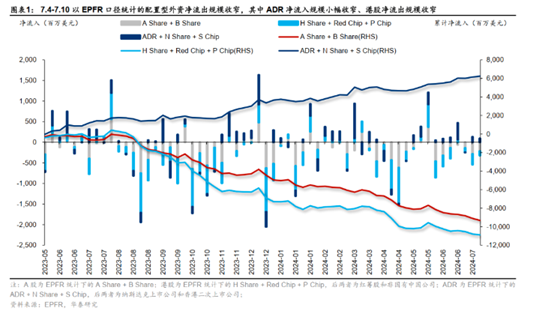

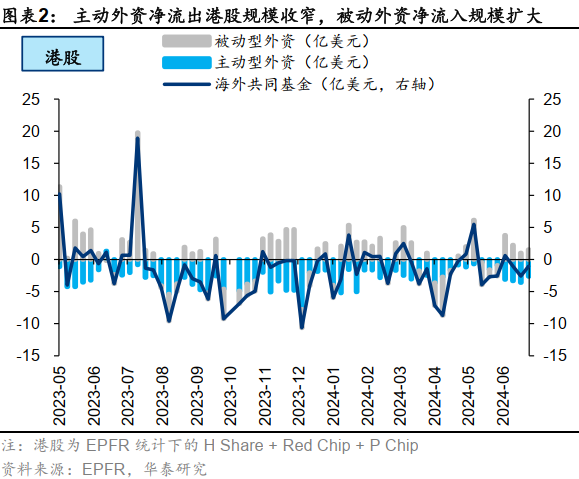

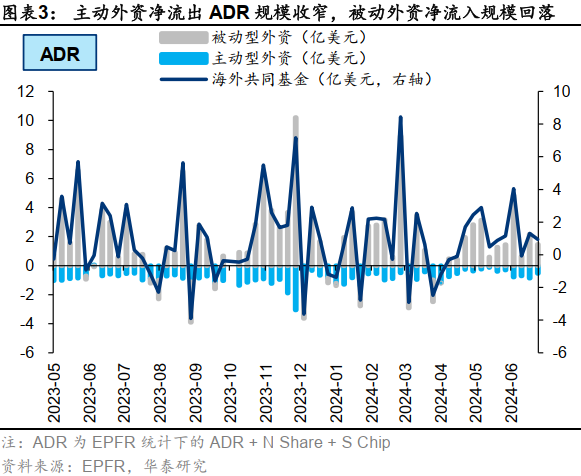

根据该证券的研报,在7月4日到10日期间,以EPFR口径统计的配置型外资净流出规模收窄。其中,ADR净流入规模小幅收窄至0.94亿美元(vs前一周净流入1.31亿美元);港股净流出规模收窄至1.06亿美元(vs前一周净流出2.57亿美元)。

港股主被动外资均有所改善。7.4-7.10,港股主动外资净流出规模收窄至2.60亿美元(vs前一周净流出3.58亿美元),被动外资净流入规模扩大至1.54亿美元(vs前一周净流入1.01亿美元);ADR主动外资净流出规模收窄至0.54亿美元(vs前一周净流出0.86亿美元),被动外资净流入规模回落至1.47亿美元(vs前一周净流入2.17亿美元)。

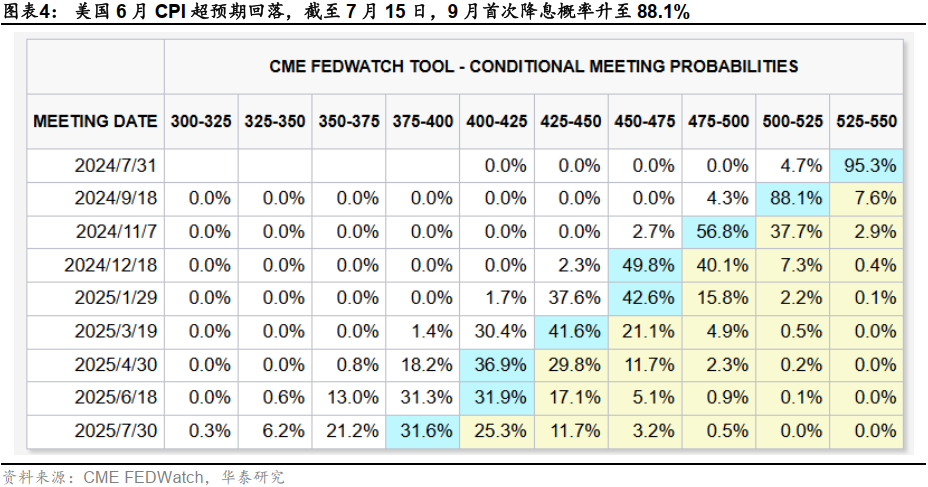

此外,7月11日美国公布6月通胀数据,CPI超预期回落叠加鲍威尔鸽派表态,市场对美联储降息预期升温,截至7月15日,9月首次降息概率升至88.1%,或助力外资配置盘企稳回升。

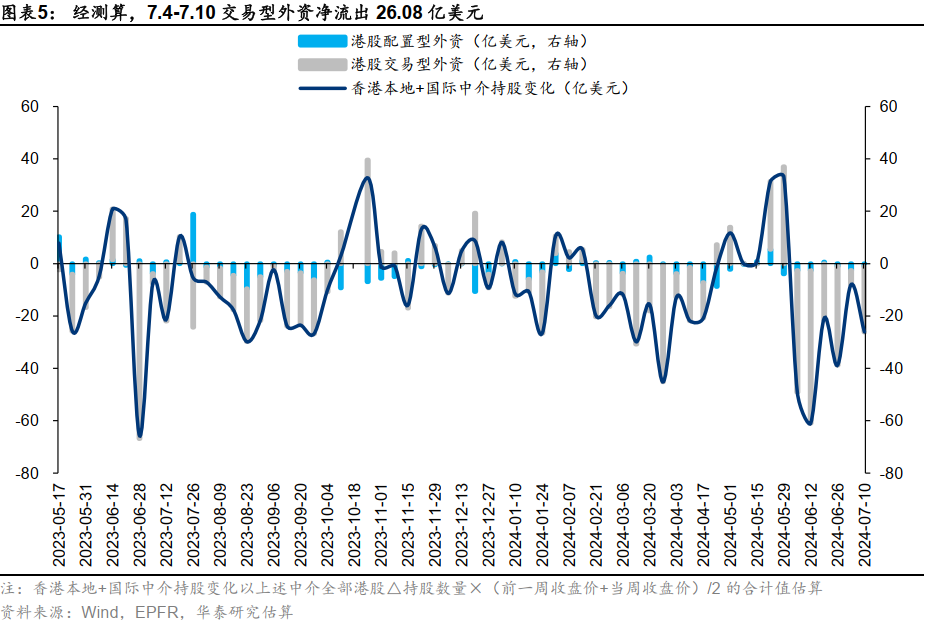

交易型外资仍净流出。以Wind统计的香港本地及国际中介持股变化估算流量(近似代表港股外资流量),与EPFR口径下港股配置型外资流量的差值,近似代表港股的交易型外资,7.4-7.10净流出26.08亿美元(vs 前一周净流出8.05亿美元),较6.19-6.26底部(净流出38.76亿美元)收窄,外资交易盘仍有波动但或已迈过阶段性情绪底部。

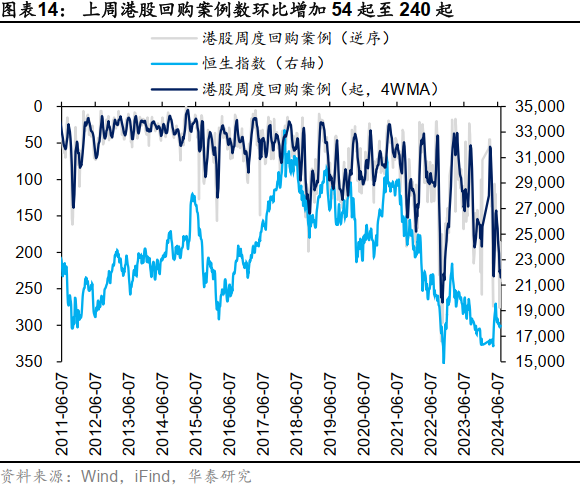

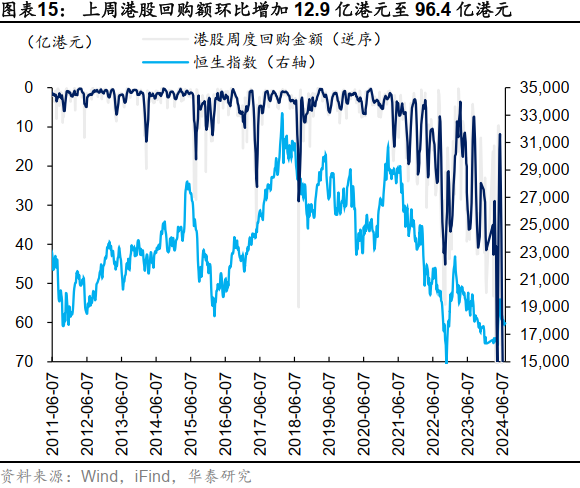

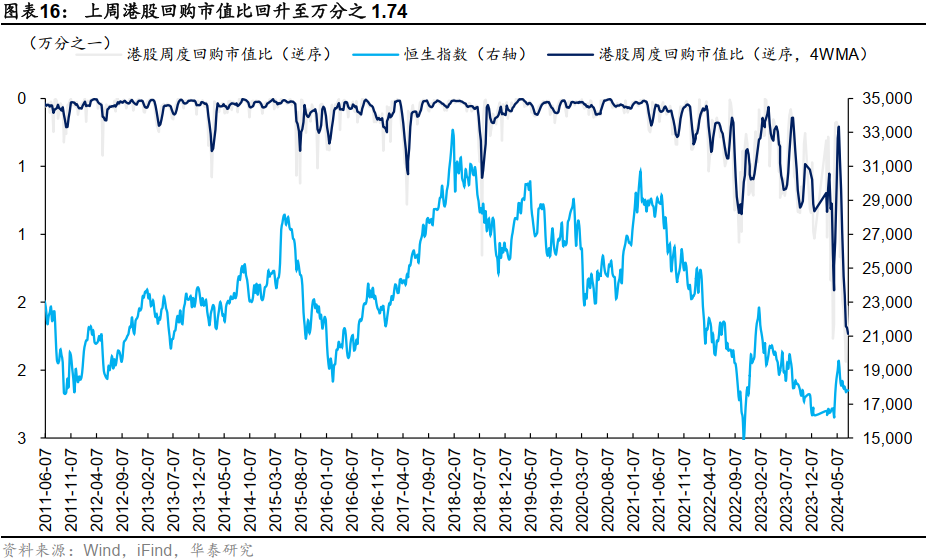

港股回购持续火热

华泰证券指出,上周港股回购热度回升,维持在较高水位:上周回购案例数240起,较前一周增加54起,处于2010年以来99.2%分位数;回购额96.4亿港元,较前一周增加12.9亿港元,处于2010年以来99.8%分位数;回购市值比回升至万分之1.74,处于2010年以来99.7%分位数。

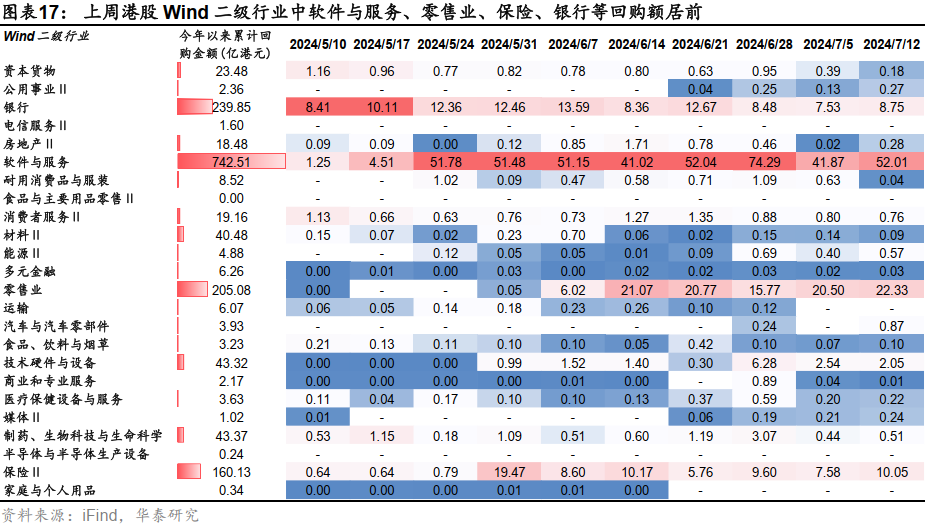

行业维度:考察回购额,软件与服务、零售业、保险、银行等回购额居前,软件与服务、保险、零售业、银行回购额环比提升幅度居前;考察回购市值比,软件与服务、零售业、保险、技术硬件与设备、银行等回购市值比居前。

个股维度,回购额前10的个股为美团-W、友邦保险、汇丰控股、小米集团-W、恒生银行、广汽集团、中国软件国际、中国旭阳集团、速腾聚创、快手-W,主要集中在互联网、金融、硬件。

情绪追踪:空头回补初现迹象,弹性和持续性待验

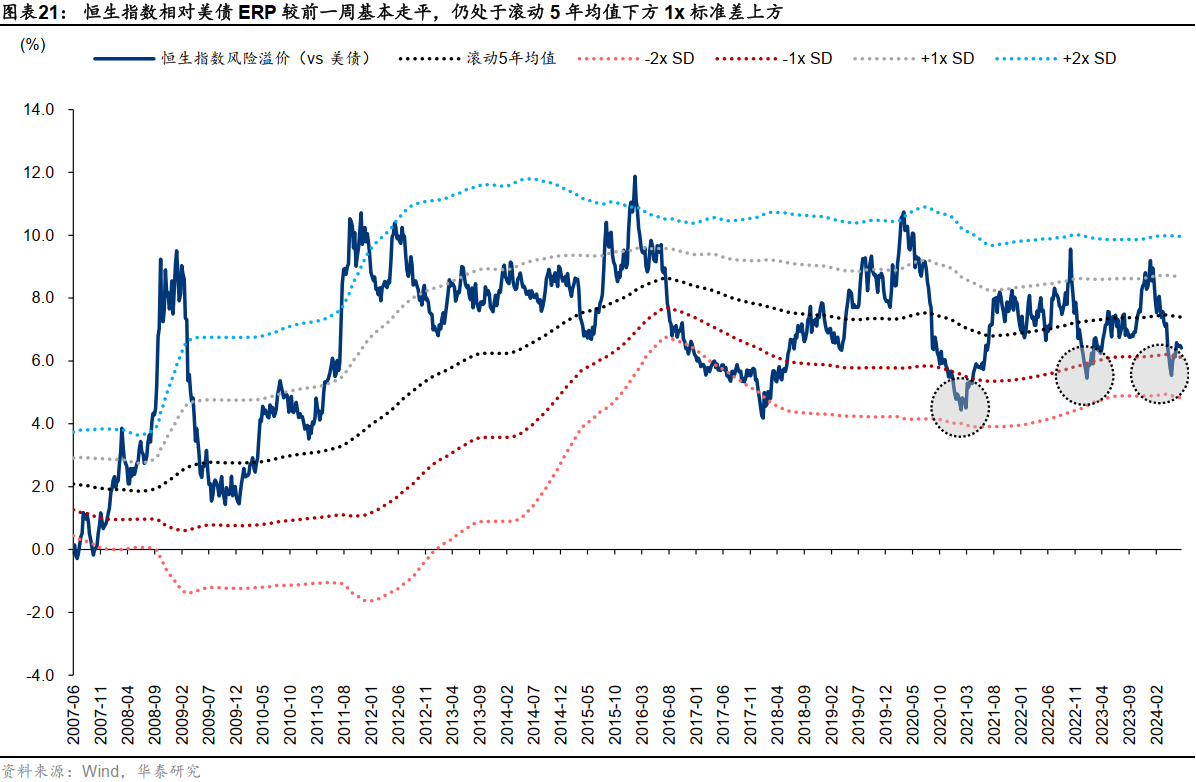

估值和风险溢价

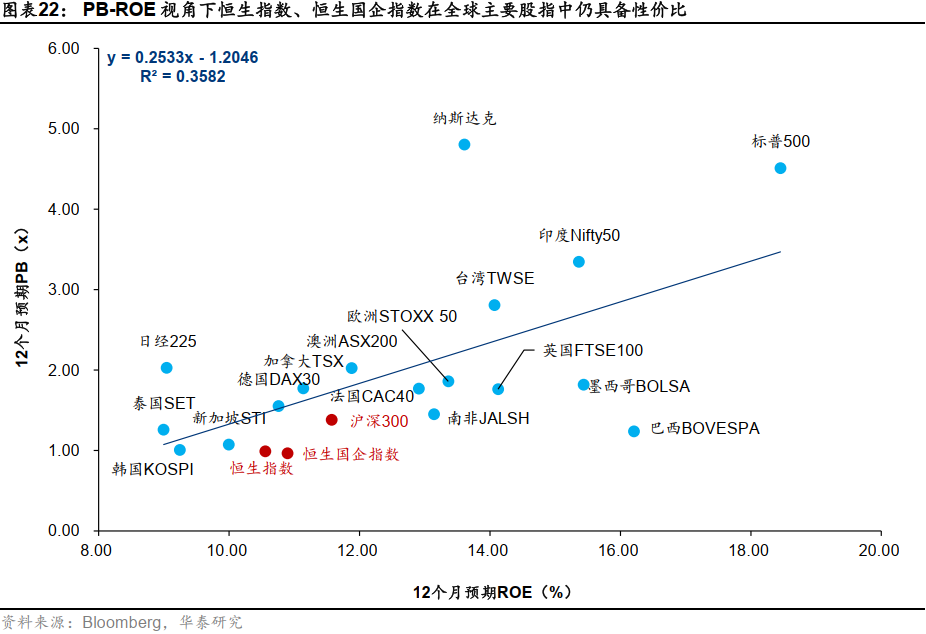

截至7.12,恒生指数PETTM回升至9.4x,风险溢价(相对美债)回落至6.41%,仍处于滚动5年均值以下1x标准差上方。从PB-ROE视角看,恒生指数、恒生国企指数在全球主要股指中仍具备性价比。

空头头寸

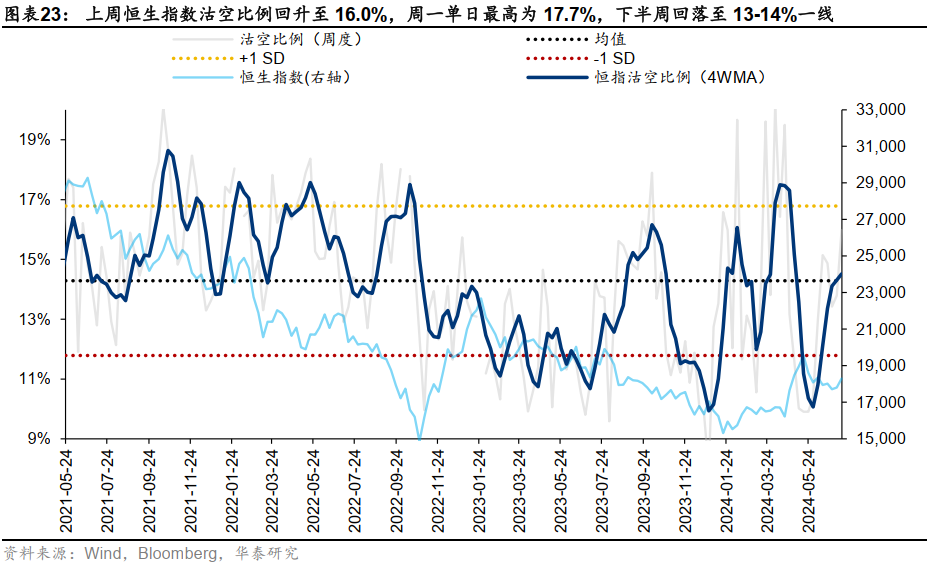

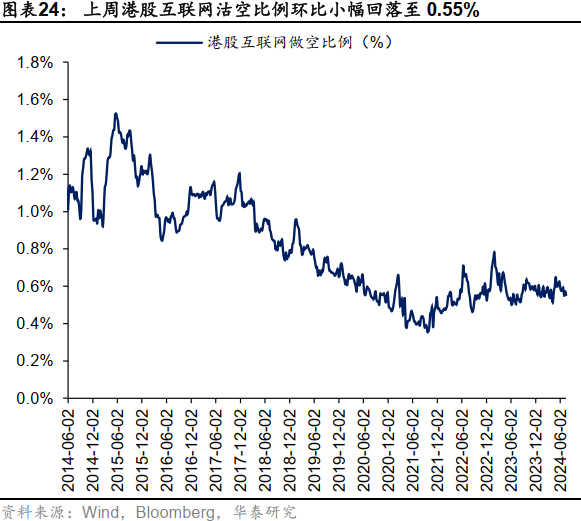

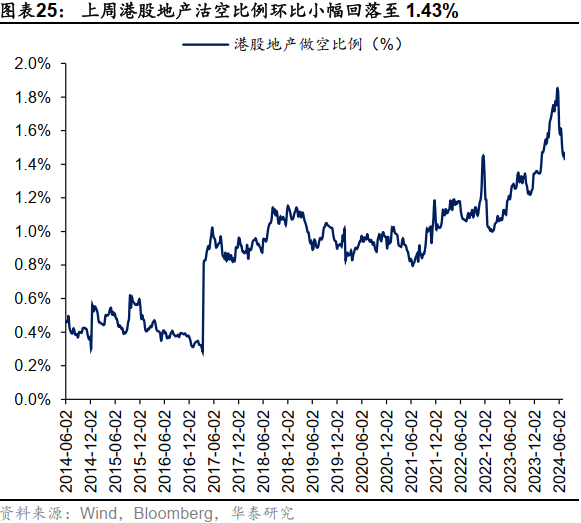

上周恒生指数沽空比例回升至16.0%(vs前一周13.8%),周一单日最高为17.7%,下半周回落至13-14%一线,空头回补或初现迹象。但由于本轮沽空比例高点相比3月下旬水平(19.6%)较低,弹性和持续性有待观察。其中,港股互联网沽空比例环比小幅回落至0.55%(vs前一周0.57%);港股地产环比亦小幅回落至1.43%(vs前一周1.47%),但仍处于2014年以来高位。

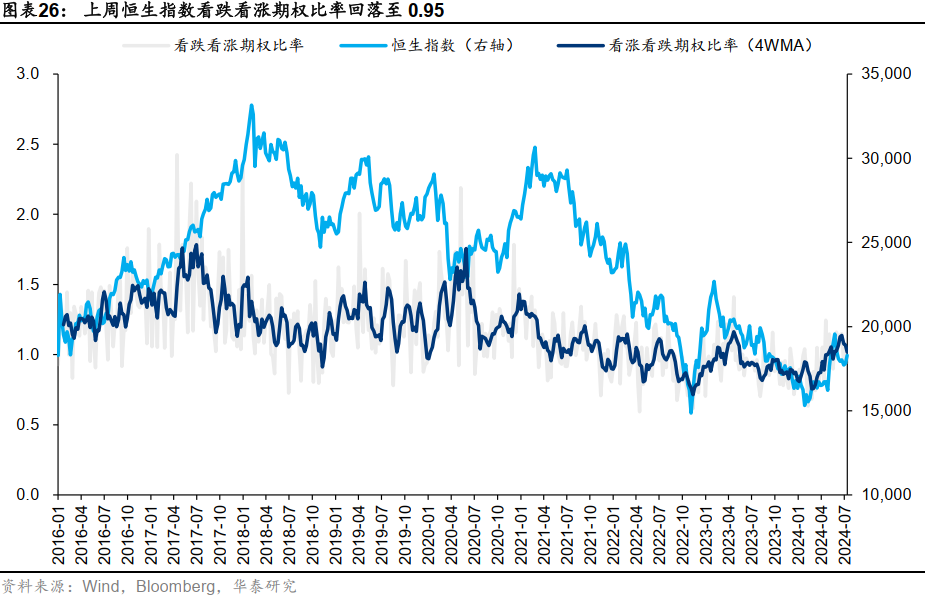

看跌看涨期权比率

上周恒生指数看跌看涨期权比率回落至0.95,或反映交易情绪有所改善。

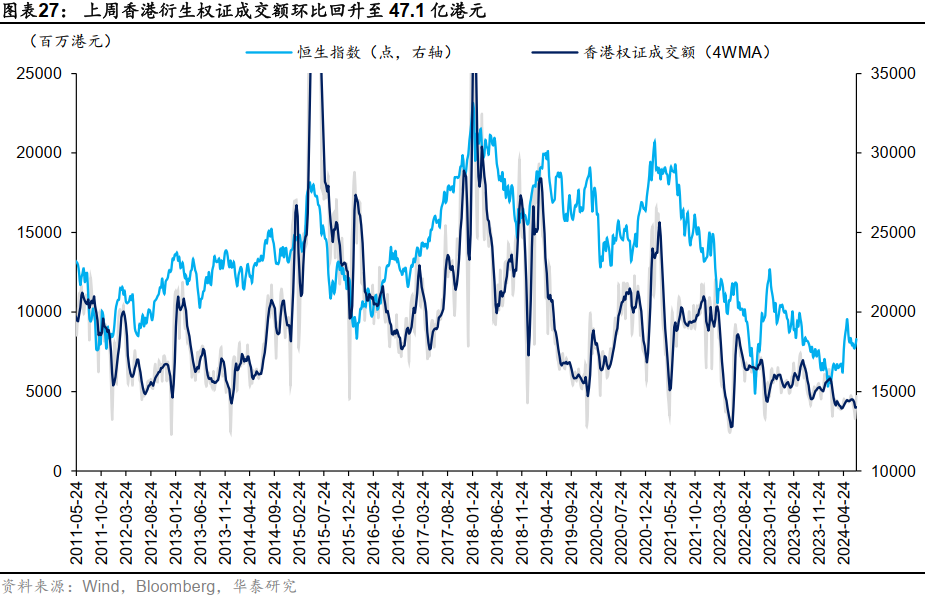

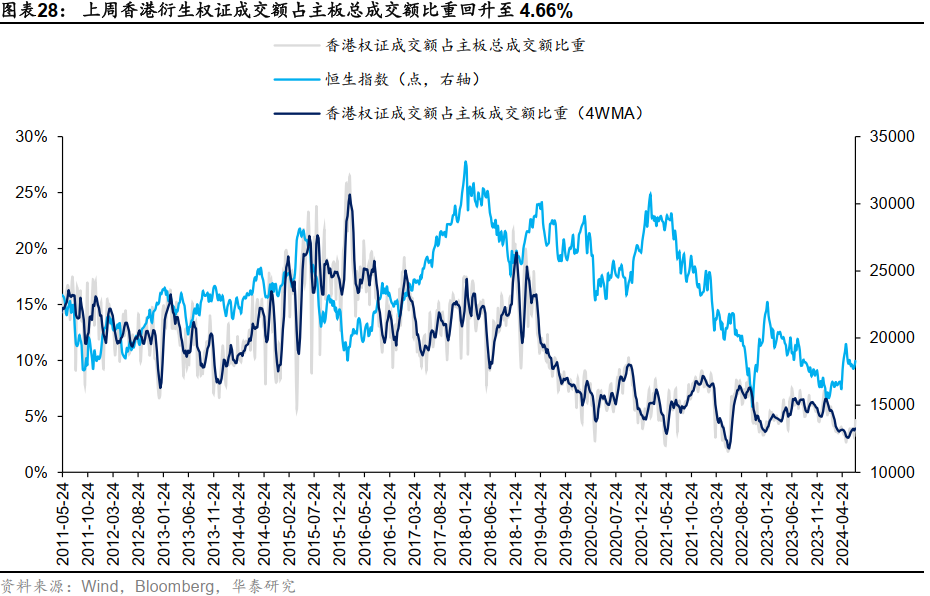

权证成交额

上周香港衍生权证成交额环比回升至47.1亿港元(vs前一周33.3亿港元),占主板总成交额比重回升至4.66%(vs前一周3.22%),呈底部回升迹象。