标的公司竟欲在被收购之前大手笔分红?7月11日晚间,华勤技术(SH603296,股价58.44元,市值593.4亿元)发公告称,拟与易路达科技国际及其创始方签署《投资意向书》。根据《投资意向书》,公司有意通过指定的境外主体,以现金方式收购易路达国际持有的易路达企业控股有限公司(以下简称易路达)80%的股份。

图据上市公司官网

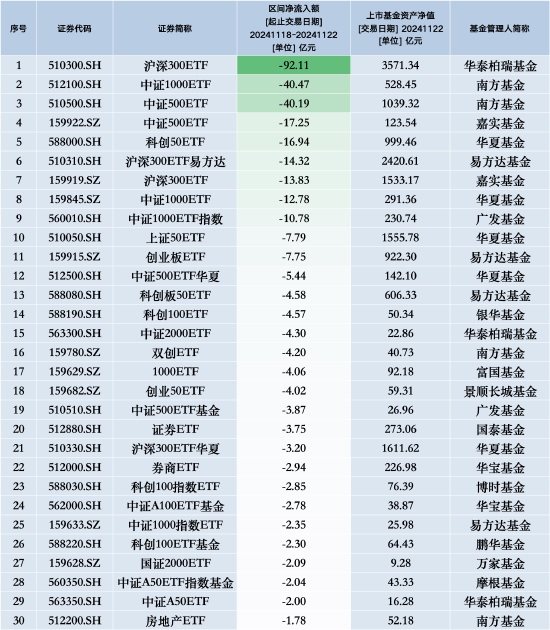

值得注意的是,上述公告显示,标的(易路达及其控制的附属公司)有权在交割日前合计分派不超过8亿港元的股息给卖方。截至2023年12月31日,易路达净资产约17.18亿港元。

被收购时的易路达该如何计算净资产,是否应减去派发的股息?7月12日上午,《每日经济新闻》记者以投资者身份致电华勤技术,其工作人员表示:“对,我们在(公告)上面已经标注了数据未经审计。目前还只是意向书。”

标的拟大手笔分红

据悉,标的80%股权购买价格参考目标公司及其控制的附属公司截至基准日(2023年12月31日)的估值报告所确认的结果,初定为28.5亿港元。

照此计算,易路达100%股权价值约35.63亿港元。

根据华勤技术公告,截至2023年12月31日,目标公司资产总额为30.06亿港元,资产净额约为17.18亿港元,营业收入为45.49亿港元,净利润为5.45亿港元(以上财务数据未经审计)。

若照此计算,华勤技术收购价是标的公司净资产的2.07倍。但如果交割前进行了分红,则需重新计算。

公告显示,自正式股份买卖协议签署日至交割日为过渡期。过渡期内,集团公司仍按正式股份买卖协议签署前的正常程序开展其业务。除目标集团有权在交割日前合计分派不超过港币8亿元的股息给卖方外,非经买方事先书面同意,集团公司不得从事处置重大资产、购买重大资产、重大投资、增加重大债务(除集团公司正常业务经营需要自银行贷款融资外)、放弃重大债权或协议利益、核销重大账面债务、股东利润分配等严重影响目标集团资产、债务及权益状况平稳过渡的行为。

假设分红8亿港元,则净资产降为约9.17亿港元?照此计算,收购价是标的公司净资产的约3.89倍?

对于上述计算方法,上述华勤技术工作人员称:“可以大致这么理解,标的公司财务也是没有经过审计的。”

华勤技术表示:“如公司实施本次收购,短期内可能对公司现金流带来一定影响,收购完成后可能存在一定的业务整合风险。但公司目前经营情况及回款情况稳健,未来将统筹安排自有资金,充分利用融资资源优势,通过不断加强公司治理水平等举措以应对有关风险。”

华勤技术欲拓展音频业务

对于收购目的,华勤技术表示:“本次收购符合公司的既定发展战略,若成功实施本项目,有利于整合各方的资源、技术,扩大公司在智能硬件产品核心细分领域的市场占有率与竞争力,进一步优化公司在智能穿戴、音频产品领域的产品队列和客户结构,完善公司的产品生态和战略布局,增强各板块业务之间的高效协同发展水平,有利于提高公司综合竞争力及盈利能力,推动公司的可持续健康发展。”

华勤技术主要从事智能硬件产品的研发设计、生产制造和运营服务。公司主要两大业务为高性能计算业务和智能终端业务。其中,高性能计算业务包括个人电脑业务、平板电脑业务及数据产品业务;智能终端业务包括智能手机业务及智能穿戴业务。

易路达主要依托下属企业开展高保真耳机、多媒体及通信耳机、蓝牙耳机、电容麦克风、受话器、超薄喇叭等专业电声产品的研发、生产、销售和服务等业务。

此项交易中,卖方易路达国际(袁智杰、袁信明分别间接持有易路达国际60%和40%的股权)也作出业绩承诺。相关承诺为:目标公司易路达于2024年度、2025年度及2026年度累计实际实现的净利润之和应不低于港币7.5亿元。

如目标公司于业绩承诺期内累计实际实现的净利润经审计确认未达到承诺净利润总额,则卖方及/或袁信明(以各方在正式股份买卖协议当中约定的为准)作为业绩承诺方应按以下公式以现金方式向目标公司注入不多于港币10亿元的新资金。

具体计算方法为:卖方注资金额(最高为10亿港元)=承诺净利润总额-业绩承诺期内目标公司累计实现净利润金额。

此外,在正式股份买卖协议生效及执行前,《投资意向书》的履行不会对上市公司当下业绩产生重大影响。