来源:能源研发中心

下半年展望

供应:下半年尿素产能持续投放,整个行业产能较为充裕的情况,在成本保持低位的情况下,尿素企业的高利润将促使企业生产积极性保持高位,新产能的集中释放将进一步增加供应弹性压力,但需要注意下半年供需宽松后,尿素价格的下行可能对供应形成的负反馈。另外, 四季度天然气有短缺预期,供应在四季度或出现阶段性收缩,但整体预计供应宽松。

需求:下半年农业用肥弱于上半年,但淡储是下半年农业需求关注的重点,储备时间在一段时间内存在变数;复合肥企业在7-9月份开工有回升的预期,但下半年主要生产高磷肥,对尿素需求增加较为有限。工业方面,下半年电厂脱硝对尿素的需求仍将保持明显增长趋势;而受房地产行业不景气等因素影响,下游板材行业运行状态仍不甚乐观,其对尿素的需求形势仍将相对偏弱;三聚氰胺行业整体仍偏弱运行,预计 9-10 月份需求形势将略有好转,行情将以阶段性向好为主,但根本性好转的可能性偏小。另外,下半年需要特别关注出口政策变动对行情的潜在支撑。

观点:下半年供需宽松格局难改,需求增量有限, 但目前尿素企业库存偏低, 出口政策的摇摆将加大尿素价格的波动。目前主流区域现货价格在 2300元/吨左右,尿素主力2409合约价格在2100元/吨左右,而尿素成本固定床成本大概2000 元/吨,在现货目前尚不悲观的情况下,盘面在成本线附近略有支撑, 随着供需逐渐转向宽松,中长期尿素价格仍有向下压力, 但下半年四季度随着供给的收缩及淡储时间到来, 尿素价格阶段性有支撑。

风险提示:出口政策的变动;淡储时间。

————

一、2024上半年行情回顾

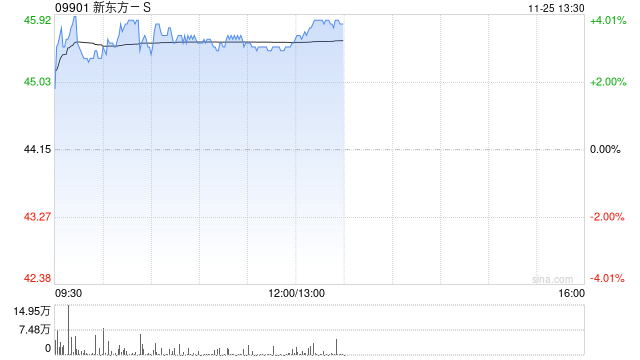

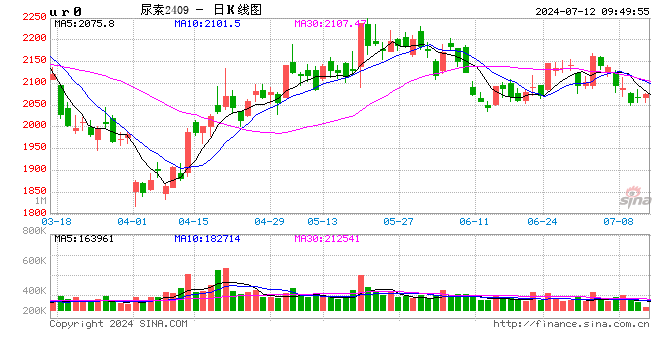

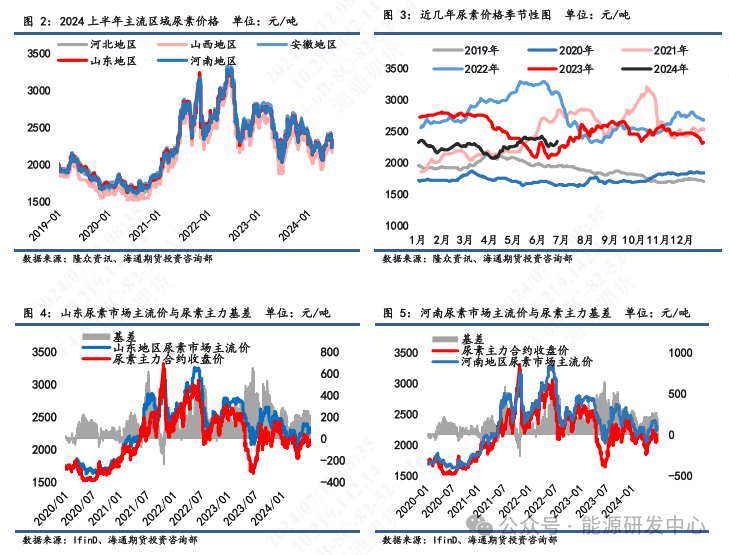

1.1 期现市场情况

2024 年上半年国内尿素期货市场呈现较为明显的震荡行情,在传统的农需旺季并未出现大幅上行,反而是在农需旺季备货之后的 4 月份开始呈现明显的上涨行情, 究其原因,我们认为可能是日产量的持续高位扰动了下游农业的备货节奏,使得尿素价格波动时间节点不同于传统的需求旺季。1 月份开始由于尿素日产高于历史同期, 而下游需求备货积极性一般, 价格开始小幅下滑,1 月底山东地区尿素主流价格跌至 2150 元/吨的阶段性低点,盘面也跌破 2000 元/吨跌至 1969 元/吨;2 月随着部分地区开始春节前备货,尿素期现价格均开始止跌反弹, 3 月初尿素 2405 合约价格达到 2204 元/吨,而山东地区尿素主流价格也达到 2290 元/吨;从 3 月中旬开始,现货市场真正进入旺季,但因供应持续高位,需求不及预期,企业库存有逆季节性累库的迹象, 市场心态转悲观,期现价格开始大幅下行,4 月初期货主力合约跌至年内低点 1934 元/吨,现货价格也跌至 2050 元/吨的年内低点;之后随着高氮复合肥生产旺季的来临,下游对尿素需求大增,今年复合肥开工明显高于往年,对尿素需求加大,尿素价格开始持续上行,直到 6 月中旬,高氮复合肥生产基本结束,叠加国内尿素出口再次被禁止的消息,期货再次进入震荡行情。总体来说,上半年尿素期货价格在 1900-2250 元/吨之间波动,而现货价格在 2050-2400 元/吨之间波动,波动幅度略小于前三年,引起波动的主要因素有持续的高供给、阶段性的需求增长,以及出口政策的变动。

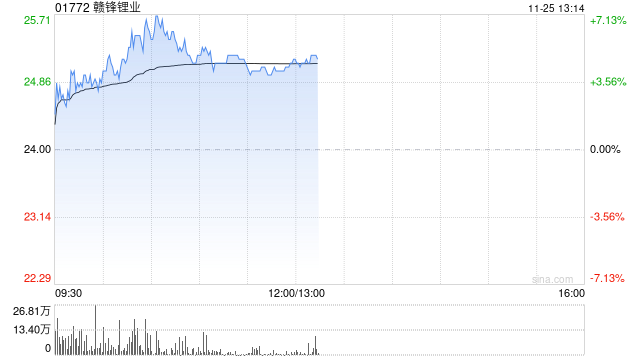

1.2 基差运行情况

今年以来由于尿素日产量持续位于历史同期高位,在上半年的需求旺季价格未出现明显上涨,而市场因对旺季需求有预期,在上涨和下跌的过程中,期货的波动虽然仍然大于现货,但是与往年相比,基差变动已经明显小于往年。1-6 月份,尿素期货主力合约与山东地区尿素主流价格的基差保持在 0-265 元/吨之间, 2405 合约为旺季合约,因此尽管现货市场供应高位,市场对 2405 合约价格仍有较高期待, 1 月底 2 月初随着现货市场开始备货,盘面先于现货价格上涨,此时盘面几乎与现货平水,此阶段是基差最小的时候。6 月中旬,由于夏季高氮肥生产已经结束,市场需求有转弱预期,叠加出口再次被禁止的消息,盘面出现大幅回落,价差扩大至 260 元/吨左右的较大值,之后随着情绪逐渐消退,盘面再次回到 2100 左右震荡。

二、原料端情况

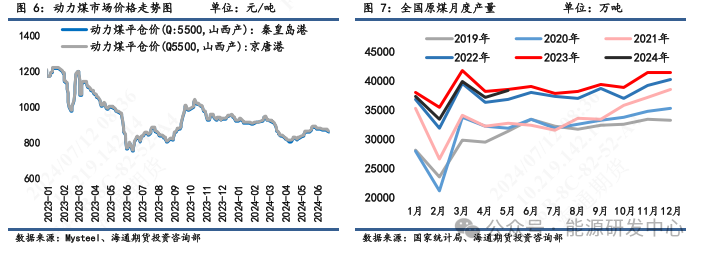

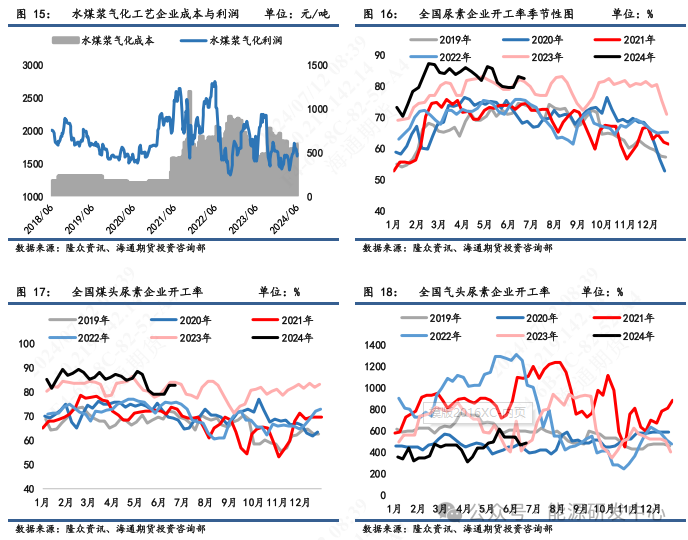

2.1 煤炭价格波动减小, 成本保持平稳

近年煤炭行业受保供稳价的影响,产量增加较为明显, 煤炭供应充裕,价格小幅波动。从去年开始,煤炭库存开始处于堆积状态,呈现供需宽松的状态,因此尽管今年上半年煤炭供应同比有下滑,但煤炭总供应仍然处于高位。数据显示, 2024 年 1-5 月全国原煤产量为 18.58 亿吨, 累计同比下滑3%, 但累计同比产量仍然高于 2022 年。虽然今年煤炭产量同比降幅较大的主要原因, 一是去年产量基数较大,造成累计同比出现下滑;二是山西省的“三超”检查一直持续到 5 月 31 日,山西是我国煤炭生产大省,其政策对煤炭产量影响较大。今年 1-5 月山西原煤累计产量为 4.74 亿吨,累计同比下滑 15%,为 2021 年以来的最低值,由此可见,山西产量的下滑对全国原煤产量有较大影响。今年以来, 京唐港动力煤 Q5500 平仓价由 920 元/吨左右小幅上升至春节前后的 940 元/吨,随着下游需求的疲弱,煤炭价格持续下跌至 6 月底的 850 元/吨,跌幅约 9.5%,波动幅度明显小于往年。尽管全国各地逐渐进入用电旺季,煤炭消耗有增加预期,但由于煤炭库存尚可,预计煤炭价格仍然保持小幅波动,成本短期对尿素价格影响不大。

2.2 国内天然气价格平稳, 国际市场仍存风险

2024 年上半年天然气市场延续理性,受国内外经济好转带动,且天然气价格经济性显现,这在一定程度上刺激了下游用气,各行业的勇气需求有不同程度的增长,但由于整体供应也较为充裕,价格并未出现明显上涨,甚至均价出现了小幅下滑。中国 LHG 出厂价格指数由 6000 元/吨下跌至 4 月中旬的 4000 元/吨, 之后随着用气需求的增加,价格指数再次回到 4400 元/吨左右。按照目前国内的天然气产量,预计下半年继续维持正向增长,三季度需求或仍将有望受到迎峰度夏气电需求的提振, 整体天然气的价格继续维持平稳化发展。

三、尿素供给情况

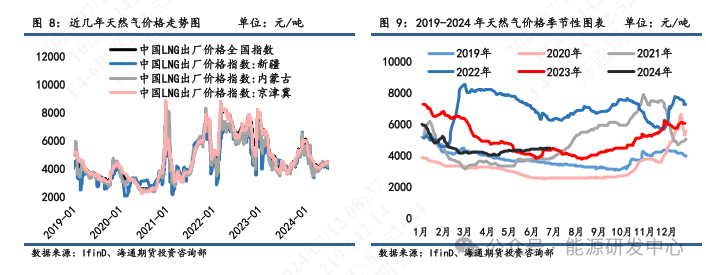

3.1 新增产能进展缓慢, 累计产量增幅明显

从 2019 年开始,尿素行业进入产能投放的大周期,但近两年由于宏观环境,以及“降碳”政策的影响,整体投产进展速度较为缓慢。2024 年上半年仅湖北当阳华强年产 80 万吨的老装置改造升级项目已于 5 月初投产, 6 月底开始国内部分新装置的投产开始逐步提上日程。安徽泉盛年产 52 万吨的尿素装置计划 6 月底前投产;陕西龙华项目首台气化炉点火已成功,预计其尿素装置投产时间大约在 6 月底前后;河南晋煤延化年产 80 万吨的尿素装置则预计在 7 月份投产;山东瑞星年产 80 万吨尿素装置计划 2024 年 7 月底投产。2024 年下半年国内还将有陕西陕化、甘肃刘化及江苏新沂恒盛等部分新产能的投产计划,但由于其计划投产时间多在 2024 年四季度或者年底,因此对市场的影响或将在 2025 年得以体现。

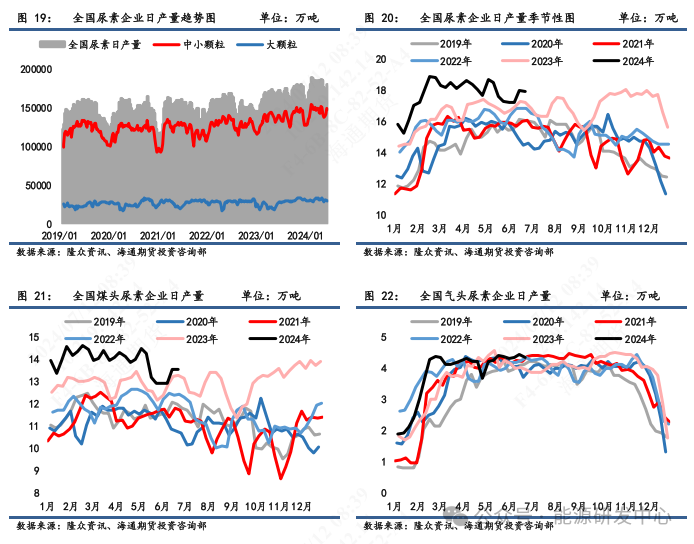

尽管上半年尿素产能投产较少,但在去年下半年新增产能基础上, 2024 年上半年产量仍呈现增加趋势, 数据显示, 2024 年 1-5 月份,全国尿素产量累计为 2705.21 万吨,累计同比增长 9.82%。从单月的尿素产量来看,今年上半年的各个月份的尿素产量均远高于历史同期月份, 我们认为偏高的主要原因是企业的可观利润,以及下游需求的增加。今年以来,成本最高的固定床利润也较少出现亏损的状态,企业整体的生产积极性较高。

3.2 主动减产动力不足, 日产量远高往年同期

近两年受煤炭保供影响, 煤炭较为充裕, 价格运行平稳,在成本较低的背景下, 企业利润较好,叠加国家对化肥保供,国内尿素企业整体开工积极性较高, 今年以来一直到 6 月份, 全国尿素企业月度开工率除 1 月份以外,均在 80%以上, 1-5 月全国尿素企业平均开工率为 82.24%,较 2023 年上半年增长 4.2 个百分点;上半年尿素日产量均值为 17.75 万吨,较去年上半年日均产量高 1.36 万吨。高频的开工率数据也显示,今年国内尿素企业的日产量是明显高于往年的, 春节后一直到 5 月上旬,全国尿素日均产量始终处于 18 万吨以上,远高于历史同期水平, 从工艺和原材料生产来看,煤头尿素企业的日产对高产量贡献较大,煤头尿素日产量同样远高于历史同期。三季度产量大概率继续维持高位,新增产能的投产使得产量有进一步增长的空间,但下半年的看空逻辑主要集中在高产量上, 后期若尿素价格持续下跌,跌破成本线后供应端或出现负反馈。另外,四季度需要关注天然气供应情况对气头尿素企业开工的影响。

四、尿素需求情况

4.1 累计同比增量明显,复合肥需求贡献较大

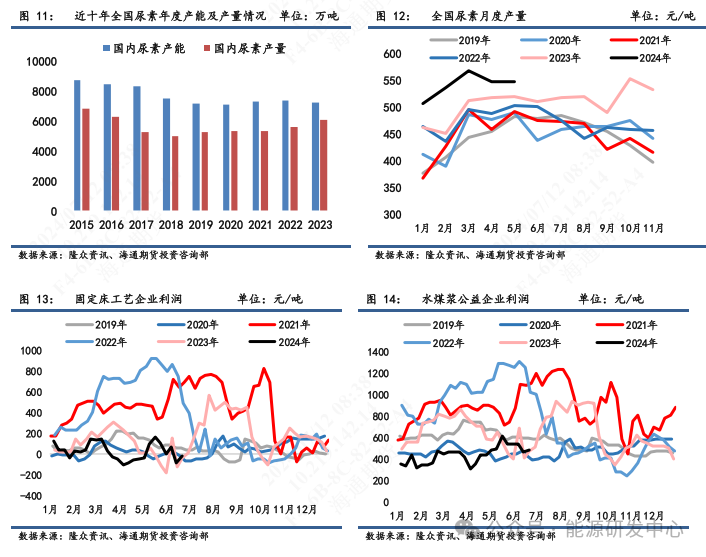

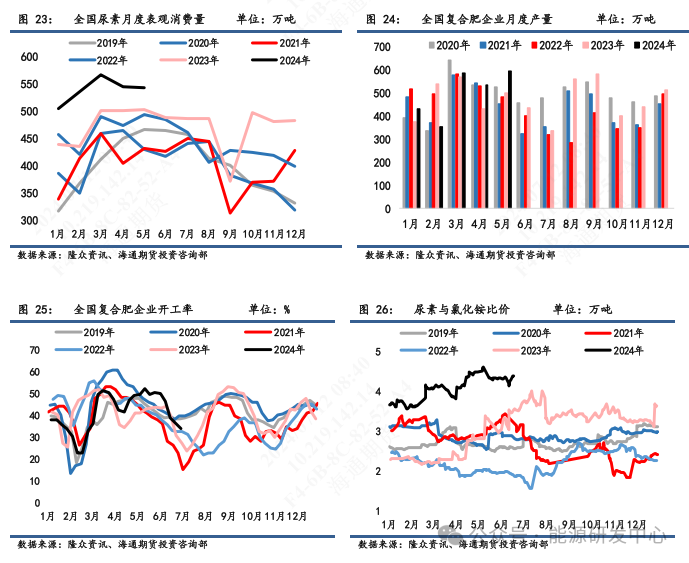

近两年粮食价格不断下滑,导致农民收益下滑影响不断加剧, 2024 年全国粮食生产下滑, 2024年作物耕种面积为 1.7 亿公顷,较上年下降 0.41%,其中小麦播种面积为 2363.3 万公顷,较较上年上涨 0.27%;玉米播种面积为 4311 万公顷,同比下降 2.58%;稻谷播种面积为 2881.7 万公倾,较上年下降 0.43%。但从近几年的数据来看,粮食耕种面积对农业直接需求影响不大,反而是 2022 年尿素对小氮肥的替代使得尿素需求消耗加大。今年尿素与其他小氮肥比价基本属于正常,尿素与氯化铵比价甚至高于往年,但尿素与磷酸一铵的比价略低于往年,因此从尿素与其他小氮肥的比价来看,不存在 2022 年尿素大量替代其他小氮肥的情况存在,尿素今年以来的直接农业需求没有出现大量增长的情况。

今年复合肥产量提升明显, 3 月下旬至 6 月上旬是夏季高氮复合肥的生产旺季, 而从尿素与其他小氮肥的比价来看,今年小氮肥对尿素的替代性也较弱, 因此这段时间复合肥开工率的提升对原料尿素需求的增加是较为明显的。数据显示, 2024 年 1-5 月全国复合肥产量为 2507 万吨,累计同比增加70 万吨,增幅为 2.87%;其中 3-5 月份全国复合肥产量合计 1721 万吨,较 2023 年 3-5 月份增加 217万吨,增幅为 14.43%。可见复合肥企业在对尿素需求较旺的时间段开工远高于往年, 这也从复合肥产量方面验证了对尿素需求的增加。高频的开工率数据也显示,今年复合肥企业的开工率高于往年, 1-6 月全国复合肥企业开工率平均为 41.41%, 较去年高 0.34 个百分点;其中 3-6 月份平均开工率为45.71%,较 2023 年同期增长 4.16 个百分点。但从季节性规律来说,复合肥上半年的产量一般高于下半年, 但下半年主要生产秋季高磷肥, 因此下半年即使开工持续位于高位,对尿素的需求增量也不会太大, 下半年复合肥企业对尿素需求小于上半年。

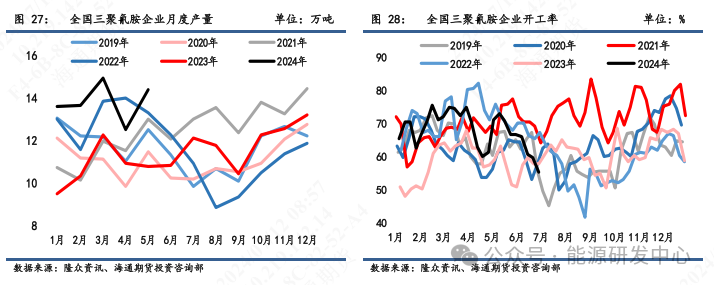

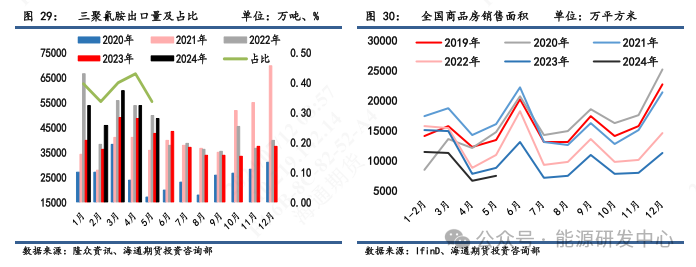

4.2 三聚氰胺仍靠出口,电厂脱销需求增加

近年工业用尿素需求量逐步提升, 但今年上半年由于宏观经济持续萎靡,行业仍然较难提振, 三聚氰胺及胶合板的工业需求增量不明显。三聚氰胺的下游与房地产行业相关,在下游需求持续不佳的情况下, 国内三聚氰胺需求增量有限,但 2024 年以来,三聚氰胺出口仍然维持在高位, 1-4 月份月均出口占比基本维持在 40%左右, 2024 年 1-5 月份我国三聚氰胺累计出口 26.22 万吨,累计同比增加19.40%,占总产量的 38%。出口量的增加带动三聚氰胺企业开工积极性提升,数据显示, 2024 年 1-5月全国三聚氰胺总产量为 69.13 万吨,累计同比增加 28.69%。但是从国内的需求来看,尽管今年以来宏观利好频繁发布,但下游地产行业仍然疲软, 需求增量较为有限, 预计下半年三聚氰胺产量提升仍然依靠出口。近两年,国家积极推进尿素替代液氨改造等危化品重大危险源整治工作。2023 年 10 月份国家能源局综合司发布了《关于持续推进电力行业危险化学品安全风险集中治理工作的通知》;2024 年 2 月国家能源局发布的《2024 年电力安全监管重点任务》 中, 继续持续推进电力行业危化品安全风险集中治理,要求推进煤电机组脱硝液氨改尿素工程, 2024 年底前电力行业液氨重大危险源全部完成改造。在政策的推动下, 2024 年以来电力企业加大了尿素替代液氨脱销的改造升级力度,导致区域地区电力行业对尿素脱销需求显著提升,这也成为推高国内尿素阶段性行情的利好之一,预计下半年电厂脱销对尿素需求仍将保持明显的增长趋势。

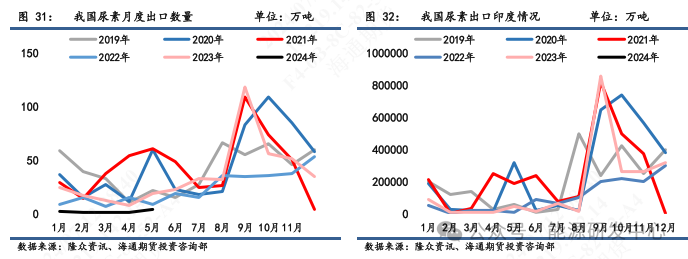

4.3 尿素出口多面受阻, 总量创下历史新低

今年 1-4 月份我国尿素出口受政策限制,几乎没有出口, 5 月份出口政策放松后,国内尿素价格正处于上涨阶段,而国际尿素价格下跌,国内尿素出口优势逐渐消失,整体出口总量仍然处于低位。数据显示, 2024 年 1-5 月我国尿素出口量为 6.5 万吨,累计同比大幅下滑 91.72%, 这几乎是上半年出口量的历史新低,即使是出口法检开始实施的 2022 年,其上半年的出口量也能达到 53.81 万吨,即使国内尿素出口基本集中在下半年,但自从国内尿素产能过剩开始出口后,像今年这样出口总量未达 10 万吨的情况前所未有。今年出口量骤减除了政策的原因,国际尿素市场形势转变也是影响尿素出口量的重要因素, 往年中国部分尿素通过印度招标出口至印度,每年出口至印度的尿素占中国出口总量的 40-50%,但近年随着印度国内尿素产能的投放,其产量逐年增加,今年一季度印度进口量仅为97 万吨,从中长期看,印度对进口依赖逐年降低。下半年因国内供增需弱出口政策有放松的预期,但由于法检政策是调控国内尿素行情的主要手段,因此政策的执行也将依据行情而定,故其将成为市场的不可控因素,建议下半年密切关注出口政策的变动。

五、2024下半年尿素市场展望

下半年尿素产能持续投放, 整个行业产能较为充裕的情况, 在成本保持低位的情况下,尿素企业的高利润将促使企业生产积极性保持高位,新产能的集中释放将进一步增加供应弹性压力,但需要注意下半年供需宽松后,尿素价格的下行可能对供应形成的负反馈。另外, 考虑到四季度环保限产及天然气短缺等预期,供应在四季度或出现阶段性收缩,但整体预计供应宽松。从需求端来看,下半年农业用肥范围和用肥持续时间都将弱于上半年,但淡储是下半年农业需求关注的重点,但由于淡储时间相对灵活,经销商将依据行情及市场情况来时适时储备,储备时间在一段时间内存在变数;复合肥企业在 7-9 月份开工有回升的预期,但下半年主要生产高磷肥,对尿素需求增加较为有限。工业方面,随着政府持续推进尿素替代液氨改造的工作,预计下半年电厂脱硝对尿素的需求仍将保持明显增长趋势;而受房地产行业不景气等因素影响,下游板材行业运行状态仍不甚乐观,其对尿素的需求形势仍将相对偏弱;三聚氰胺行业整体仍偏弱运行,预计 9-10 月份需求形势将略有好转,行情将以阶段性向好为主,但根本性好转的可能性偏小。另外,下半年需要特别关注出口政策变动对行情的潜在支撑。综合来看,下半年供需宽松格局难改,需求增量有限, 但目前尿素企业库存偏低, 出口政策的摇摆将加大尿素价格的波动。目前主流区域现货价格在 2300 元/吨左右,尿素主力 2409 合约价格在2100 元/吨左右,而尿素成本固定床成本大概 2000 元/吨,在现货目前尚不悲观的情况下,盘面在成本线附近略有支撑, 随着供需逐渐转向宽松,中长期尿素价格仍有向下压力, 但下半年四季度随着供给的收缩及淡储时间到来, 尿素价格阶段性有支撑。