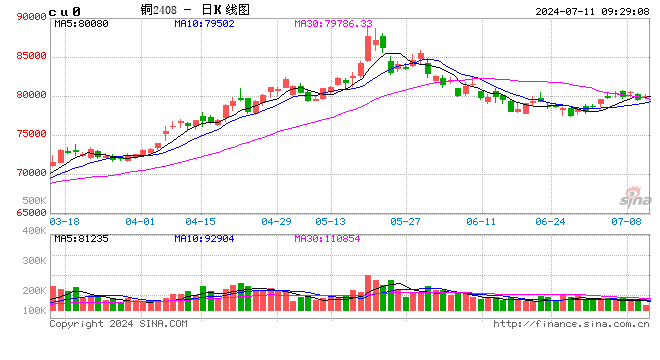

铜:

隔夜LME铜窄幅震荡,价格下跌0.17%至9858美元/吨;沪铜主力上涨0.19%至80020元/吨;进口维系亏损。宏观方面,昨晚美联储主席鲍威尔在次日国会听证会上表示,虽然需要更多数据证明通胀已经缓和,但由于通胀数据的滞后性,美联储不必等到通胀将至2%后才降息,但目前尚不能说对遏制通胀有足够的信心。但就业市场已出现明显放缓迹象,这也将敦促美联储降息。明显鲍讲话相比前晚更偏鸽派,这也导致市场偏乐观看待。国内方面,关注7月中旬会议政策,市场有一定稳增长政策预期,另外股市回涨对市场情绪有一定提振作用。基本面方面,6月电解铜产量100.5万吨再超预期,7月电解铜预估产量100.166万吨。当前铜价走势不明,下游补货力度减弱,市场交投疲软。美联储9月降息预期概率持续回升下,市场风险偏好提升,国内稳增长政策继续出台预期也较强,宏观再次引领铜价回升。需要注意的是,本轮铜价上行依然缺乏基本面的有力支撑,铜价回升下,下游观望态度更加坚决。因此对于本轮铜价上行幅度宜谨慎看待,但也不宜去追空操作。关注今晚美国6月CPI公布前后市场表现。

镍&不锈钢:

隔夜LME镍跌1.84%,沪镍跌1.12%。库存方面,昨日 LME 镍库存增加216吨至98088吨,昨日国内 SHFE 仓单增加79吨至18929吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨100元/吨至-150元/吨。不锈钢方面,上周全国主流市场不锈钢89仓库口径社会总库存108.09万吨,周环比下降0.57%,市场刚需采购为主,7月预计生产端有所放缓,目前不锈钢面临着成本和需求矛盾,原材料上的扰动对不锈钢形成阶段性弱支撑,而需求上拖累明显,库存水平处于同比往年水平之上。新能源产业链方面,据smm7月三元前驱体排产环比增加5%至61504吨,硫酸镍需求有所回暖。产业自身逻辑驱动不强,下方有矿因素支撑,上方有交仓增加和高库存压力,短期关注情绪共振。

氧化铝&电解铝:

隔夜氧化铝震荡偏弱,隔夜AO2408收于3683元/吨,跌幅2.9%,持仓增仓4943手至5.8万手。沪铝震荡偏弱,隔夜AL2408收于20170元/吨,跌幅0.4%。持仓减仓6185手至15.6万手。现货方面,SMM氧化铝综合价格回调至3903元/吨。铝锭现货贴水收至40元/吨,佛山A00报价跌至20090元/吨,对无锡A00报贴水120元/吨,下游铝棒加工费河南临沂南昌无锡持稳,新疆广东下调10元/吨,包头上调30元/吨,铝杆1A60持稳,6/8系加工费下调38元/吨;铝合金ADC12及A380持稳,A356及ZLD102/104下调100元/吨。几内亚进入雨季,进口矿供应逐步趋紧,内矿复产未有进展,矿石宽松预期难兑现。云贵川仍有部分电解铝产能待复产,供给高位平稳释放,氧化铝仍维持高位震荡思路对待、可适时逢低做多。近期光伏组件厂排产下滑以及汽车终端主机厂产线检修节奏不断,下游开工的订单边际转弱,铝锭库存回归累库,基本面对当前价位缺乏足够支撑力。预计宏观利好情绪消化后,后续铝价存在向下压力,重点关注淡季消费,决定后续盘面回调幅度。

锡:

沪锡主力涨1.58%,报282580元/吨,锡期货仓单14793吨,较前一日减少18吨。LME锡涨1.97%,报35125美元/吨,锡库存4450吨,减少150吨。现货市场,对2408云锡升水200~400元/吨,云字贴水500元/吨至平水贴水400~700元/吨。价差方面,07-08价差-670元/吨,08-09价差-720元/吨,沪伦比8.02。Lme锡仓单较为集中,加之近期LME锡锭持续去库,海外LME0-3cash合约转为升水,目前外强内弱格局持续,持续关注海外LME库存变动。

锌:

沪锌主力涨0.45%,报24350元/吨,铅期货仓单55484吨,较前一日增加601吨。LME锌涨0.56%,报2956.5美元/吨,锌库存255050吨,减少1325吨。现货市场,上海0#锌对2408合约贴水40元/吨,对均价升水5~20元/吨;广东0#锌对沪锌2408合约贴水70~90元/吨,粤市较沪市升水贴水40元/吨。天津0#锌对沪锌2408合约贴水50~60元/吨。价差方面,07-08价差-40元/吨,08-09价差-40元/吨,沪伦比8.23。锌冶炼生产亏损,国内供应预计维持低位,加之锌价高位回落,下游拿货有所好转,关注本周锌锭库存变动。

工业硅:

10日工业硅震荡偏弱,主力2409收于11110元/吨,日内跌幅0.8%,持仓增仓6754手至23.7万手。现货继续企稳,百川参考价12755元/吨,较上一交易日持稳。其中#553各地价格区间回落至11850-12850元/吨,#421价格区间回落至13100-13850元/吨。最低交割品为#421价格降至11350元/吨,现货升水扩至320元/吨。西南持续复产叠加7/8月西北新疆项目投产,供应压力继续攀升。光伏终端订单走弱,产业链库存积压明显,晶硅7月暂无复产消息,双硅对原料边际需求继续走弱,期现贸易仍是当前主要消费流向,引导厂库继续向交割库转移,但供应增压下厂库累积速度不减。当前基本面边际弱势状况难解,出现引导市场转向亮点不多,预计硅价继续向成本线靠近。随着旧仓单注销,新仓单集中在远月上,可阶段关注11/12反套空间。

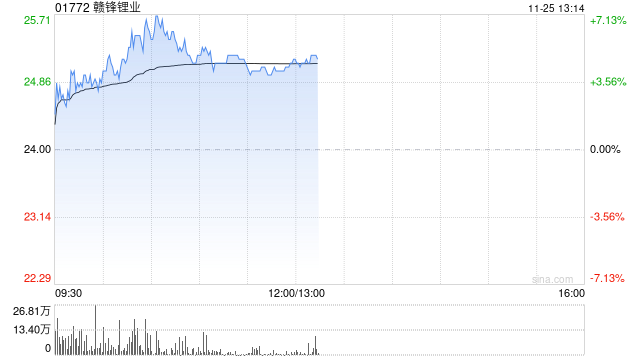

碳酸锂:

昨日碳酸锂期货2411合约跌2.24%至91800元/吨。现货价格方面,电池级碳酸锂平均价下跌100元/吨至9.04万元/吨,工业级碳酸锂平均价下跌100元/吨至8.55万元/吨,电池级氢氧化锂平均价维持8.23万元/吨,基差-1450元/吨。仓单方面,昨日仓单减少182吨至29,921吨。供应端,国内部分厂家生产放缓,周度辉石和云母提锂环比下降,其中云母降幅较大,进口锂盐和锂资源同样小幅降速,然而整体供应仍较为充足,库存超过11万吨。需求端,三元材料周度库存小幅增加,磷酸铁锂延续减少;据SMM,7月三元材料产量预计环增16%至57400吨、7月磷酸铁锂产量环比下降4%至172960吨。库存端,总库存延续增加,结构上其他环节增幅相对更明显,上下游小幅增加。综合来看,强驱动匮乏,短期震荡为主,建议投资者关注下游补库动作和补库力度。