【环球网消费报道 记者 刘晓旭】具备独特市场价值和文化符号的中国白酒行业,备受市场关注。与其他赛道上市公司相比,2024年,白酒行业在复杂多变的市场环境中展现出较强的韧性和抗风险能力。

上半年白酒市场表现强劲

根据中国酒业协会发布的《2024中国白酒市场中期研究报告》(以下简称《报告》)显示,上半年白酒市场表现强劲,白酒企业总产量同比增长6.0%,销售收入同比增长13.8%,利润同比增长13.1%。A股白酒板块的整体营收增长率达到了16%和15%,显示出上市白酒企业业绩的加速分化。

从价格带来看,在300-500元、100-300元以及100元及以下成为市场动销最好的前三价格带。可以看出,消费者对中高端及大众白酒产品的旺盛需求。与此同时,名酒价格相对稳定,而地方酒价格有所下跌,市场竞争进一步加剧。

高端酒在淡季采取控量挺价的策略,五粮液和国窖批价表现稳定,茅台批价虽阶段性回落但已企稳。次高端酒则分化显著,部分酒企回款、动销、库存延续较优表现,而部分酒企仍处于库存去化期。区域龙头酒企在100-400元价位扩容增长中表现较优,整体势能向上。

酒类资深专家蔡学飞指出,目前白酒市场高度集中化有所变化,第二梯队酒企收入继续扩大,200亿到300亿元的收入规模,已经是一些中小区域酒企的数倍之多,这也反映了白酒头部企业的市场占比在进一步提升。

白酒行业呈现分化格局

白酒行业的竞争格局愈发呈现出强集中、强分化的特点。以茅台、五粮液、洋河等为代表的T9品牌继续占据市场主导地位,其营收和利润增长远超行业平均水平。相比之下,非T9品牌的销售额增长略显平缓,市场集中度进一步提升。

在区域竞争方面,四川省和贵州省作为白酒生产大省,其市场份额和利润贡献持续领先。不同产区之间的白酒企业在品质、文化、品牌等方面展开激烈竞争,产区竞争成为行业新趋势。

目前白酒行业竞争激烈,一线白酒品牌的全国化扩张对区域型酒企的生存空间造成挤压,“样板市场”成为各区域酒企重点提及的词汇,除苏酒、徽酒等强势地产酒均强调进一步深耕大本营市场外,酒鬼酒、舍得、珍酒、国台等泛全国性次高端、酱酒亦强调打造样板市场,进行重点市场精耕。

线上销售逐渐成为白酒行业的重要销售渠道。2024年一季度,中国白酒线上总销量累计超过7000万瓶,总销售额累计约294亿元,同比去年呈现小幅度提升。特别是在端午节及电商年中大促期间,白酒线上销售额同比涨幅更是高达30%。这表明,线上销售正逐步成为白酒企业提升销量的重要途径。

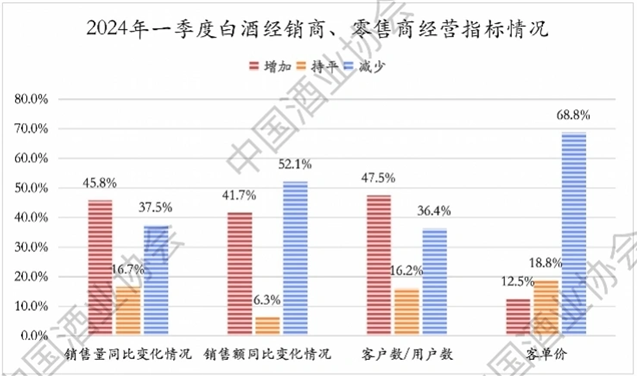

然而,在渠道端,经销商和终端零售企业的表现相对疲软。面对市场竞争的加剧和消费者购买习惯的变化,流通渠道的经营思路更加谨慎。超过半数的经销商选择优先保住现金流,而非盲目扩大规模。

浙商证券研报观点认为,“2024年是白酒企业整合产品线的一年,新价位和新产品开发节奏将放缓和减少,弱周期下酒企“放大优势”比“全面出击”更重要。目前头部白酒企业的核心战略是“聚焦”,2024年是酒企向核心产品要效益的一年。

将继续保持稳健增长态势

从业绩来看,2024年一季度A股20家白酒上市公司营业收入累计为1501.56亿元,相较于2023年一季度的1309.45亿元,增长192.11亿元,同比提升14.67%。

对于中期业绩,光大证券(维权)预测,第二季度,商务场景有待改善,居民端消费仍有韧性,酒企分化延续,淡季经营节奏有所控制,预计第二季度收入环比或有适度降速。其中高端白酒第二季度收入有望维持双位数同比增长,茅台近期在供给端采取相应措施稳定批价,估计二季度收入、净利润同比增幅10%-15%,五粮液八代控制投放、践行量价平衡,估计二季度收入同比高个位数增长、利润端增速略快于收入,泸州老窖估计二季度收入、净利润同比增幅15%左右。全国性次高端分化较为明显,第二季度山西汾酒估计收入、净利润仍有望实现接近20%增幅。

展望未来,白酒行业将继续保持稳健增长态势。《报告》预测,2024年白酒行业总销售额将达到8000亿元,同比增长约10%。随着消费者生活水平的提高和白酒消费品质的提升,中高端白酒市场将继续保持强劲增长势头。

在产业发展趋势上,数字化与智能化将成为白酒行业的新趋势。通过数字化技术,白酒企业可以更好地进行市场分析、消费者调研和产品开发等工作,提高生产效率和产品质量。同时,智能化技术的应用也将有助于企业优化供应链管理、降低运营成本并提升客户满意度。

此外,白酒行业的国际化发展也将成为未来的重要方向。随着全球贸易的不断发展和白酒文化的国际传播,白酒企业需要加强国际市场的拓展和品牌推广,以提升中国白酒品牌的国际影响力和竞争力。

浙商证券投资建议认为,预计2024年第二季度业绩及消费税改革为7月核心关注点,白酒板块具有高净资产收益率、高现金流、股息率提升的特征,因此,看好具备穿越周期能力的头部酒企投资机会,推荐稳增长、全年仍存业绩、分红超预期可能的高端酒以及推荐区域酒中产品、市场势能向上业绩高增长的标的。