来源:永安研究

摘要:

本文对蒙煤供需格局及定价机制进行了深入研究,分析了蒙煤的储量、开采特点及地理分布,探讨了其生产、消费与出口情况,阐述了长协定价和电子竞拍两种定价机制。本文认为,蒙煤凭借其地理位置和资源禀赋,在对华出口中具有显著的成本优势,并在未来发展中潜力巨大。

正文:

一.资源概况

蒙古国煤炭资源丰富,集中度高,已探明煤炭储量约1623亿吨,占全球储量的10%。蒙煤目前99%的产量来自露天煤矿,开采难度低,成本优势明显,但整体资源开发率较低,开采量为275亿吨,仅只占探明储量的17%。除此之外,蒙古国内各地区间开发率差异较大,最低仅为3%,而最高为51%。

蒙古国煤炭资源分布面积大,呈现出较强的规律性,煤化程度、煤炭品质自东向西逐步升高。蒙古国内总共有12个含煤的盆地与3个含煤区,其中优质炼焦煤主要分布在中南部和西部地区,炼焦煤占探明储量的35%左右,而褐煤和动力煤分别分布在东部和中部。

图1:蒙煤资源分布

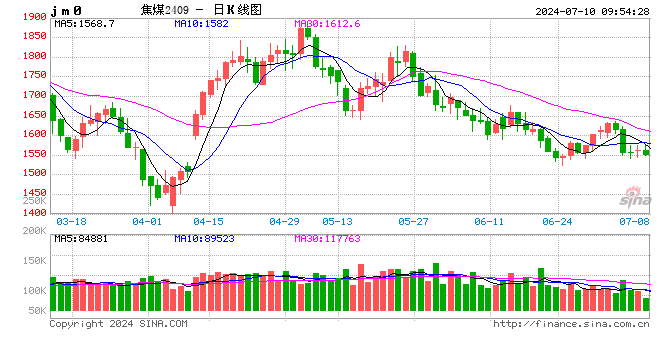

蒙古炼焦煤具有低硫分、低挥发分、易洗选等优点,但炼焦后焦炭反应性(CRI)较高,反应后强度(CSR)较低。从炼焦煤煤质上看,蒙煤和澳煤同属优质煤种,质量最优的蒙5#是最具有交割经济性,最接近大商所交割指标的煤种,但对比澳煤硫分较高,粘结指数较低,整体质量稍次于澳煤。

表1:蒙古炼焦煤指标

二.蒙煤供需

蒙古国的主要产业包括采矿业、服务业、农牧业、制造业等,其中采矿业占全国GDP比重较高。根据2022年数据,蒙古国采矿业总产值占GDP比重高达24.3%,不仅是经济最大支撑部分,也是其获取外汇储备的主要方式。蒙古矿产品出口额为105.4亿美元,占蒙古国出口总额的84%。其中煤炭是蒙古国出口量最大的矿产品,出口金额占矿产出口金额比重高达62%。

从供应端来看,蒙古国共有375个煤矿,其中138个为烟煤矿,237个为褐煤矿,其中塔本陶勒盖煤矿(TT)、那林苏图海煤矿、敖包特陶勒盖煤矿是三大重要煤矿。塔本陶勒盖煤矿是蒙古国最大的露天煤田,也是世界上最大的未开采焦煤矿之一,位于乌兰巴托以南550公里。矿区面积250平方公里,煤炭储量约64亿吨,其中包含18亿吨高等级主焦煤和46亿吨优质动力煤。主要开采煤种为焦煤和1/3焦煤,归ErdenesTavantolgoiJSC(ETT)、EnergyResources(ER)和TavantolgoiJSC(小TT)三家公司所有,出口煤炭通过甘其毛都口岸。那林苏海图煤矿地质储量超过16亿吨,年产能为1300万吨,距离中国策克口岸50公里,主要开采1/3焦煤和动力煤,由MakhResources(马克)和SouthGobiResources(南戈壁资源)公司管理;敖包特陶勒盖煤矿储量为1.14亿吨,年产能为400万吨,奥沃特托尔戈伊煤矿床的测量和指示资源为3.02亿吨,运营公司为南戈壁资源。三大矿区产能总计约6200万吨。蒙煤供给以炼焦煤为主,动力煤产量较少,2023年动力煤产量1160.6万吨,占总煤炭产量的14.3%。

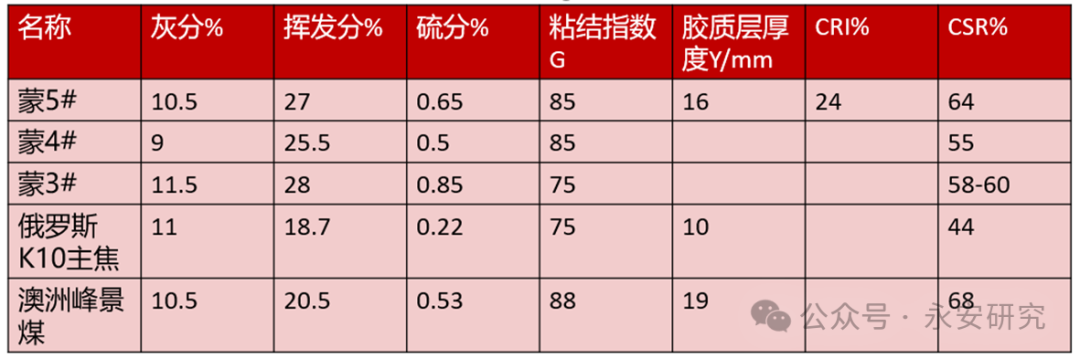

表2:蒙古各大煤矿产能数据

从消费端来看,蒙古国内煤炭主要用于火力发电。2022年统计数据显示,蒙古国全年煤炭消费总量为1037.9万吨,其中用于燃煤发电的煤炭高达886.0万吨,占总消费量的85.4%。除此之外,煤炭还用于国内钢铁生产、化工制造以及居民取暖等领域。2023年蒙煤出口量累计为6960.8万吨,比上年同期增加3778.7万吨,同比增长118.8%,创下了历史记录,出口价值高达88亿美元,占该国152亿美元总出口收入的一半以上。2024年1-5月出口煤炭3254.1万吨,相较于去年同期增长23.5%。蒙古国煤炭几乎全部出口中国。

蒙古国煤炭产量变化可以分为五个阶段:

1.2000-2011年:受到中国煤炭需求增加的影响,蒙煤产量快速增长,到2011年达到3203万吨的峰值。

2.2012-2015年:由于全球经济放缓以及中国国内产能过剩的影响,蒙煤产量逐年下降,出口量稳定在2000万吨左右。

3.2016-2019年:随着全球经济进入复苏阶段,中国煤炭需求快速增长,到2019年蒙煤产量达到5580万吨的峰值,相较于2015年增长了1.3倍。

4.2020-2022年:受疫情影响,全球经济放缓,蒙古国与中国边境的通关受到严格控制,进出口运输受到严重影响,蒙煤产量和出口量大幅下降。

5.2023年至今:随着中国与蒙古国双方合作关系不断加强,对中国的煤炭出口恢复,口岸通关基础设施逐步完善以及新铁路开通,蒙煤供给和出口进入一个新的增长阶段。

自2020年10月以来,中国的澳煤进口基本完全停滞,蒙古取代澳大利亚成为中国炼焦煤第一进口大国。海关总署数据显示,2023年中国进口蒙古炼焦煤总量为5392.8万吨,同比增加3325.86万吨,涨幅58.0%,其中我国从蒙古国进口炼焦煤4740.3万吨,同比增加2832.2万吨,涨幅110.6%,占总进口量的52.8%。总体来看,蒙煤的生产主要取决于中国的煤炭需求,蒙古和中国互为蒙煤最大的供给方和需求方。

图2:蒙古国煤炭产量及出口量

三.贸易路线

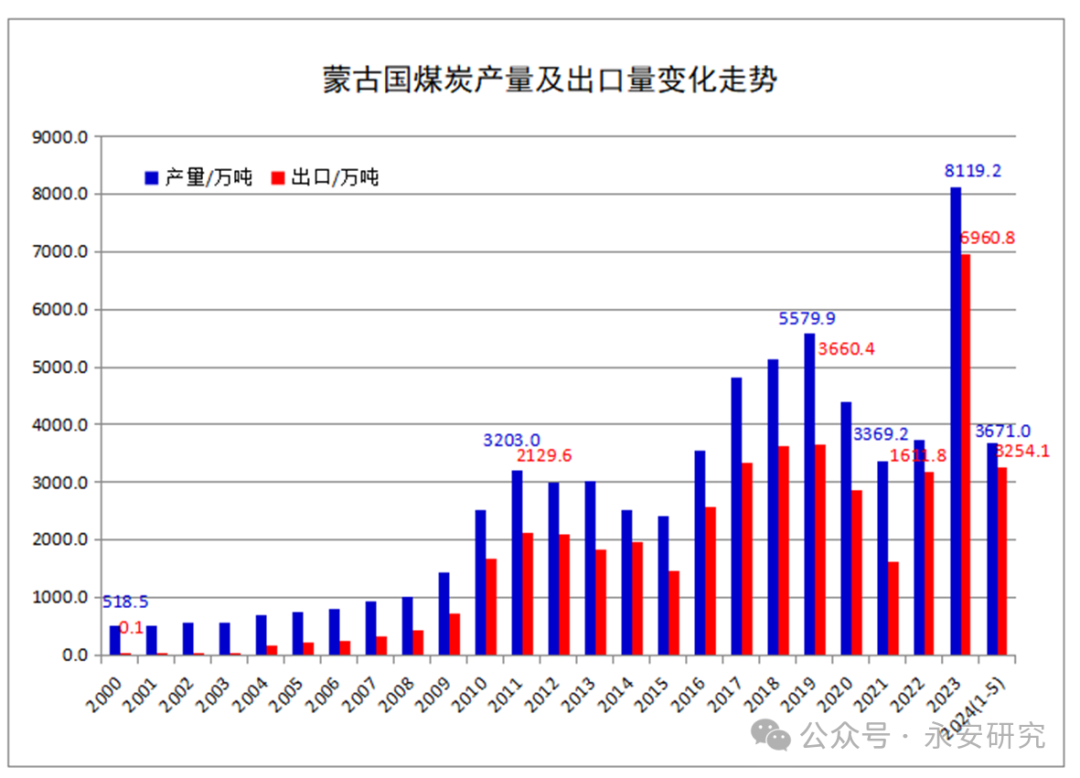

蒙古是内陆国,煤炭出口需经过中国和俄罗斯。但俄罗斯同为煤炭出口大国且运力不足,蒙煤出口受其掣肘,因此,蒙古通常以汽运和铁路运输的方式出口蒙煤到中国。

铁路运输方面,蒙古境内现有铁路使用俄罗斯标准,采用的是1520mm宽轨铁路,不能与中国国内1435mm铁路对接,这会增加换装车厢所带来的运输成本。蒙古国旧有铁路里程2000多公里,由两条线路构成,分别为乌兰巴托铁路和乔巴山通往蒙俄边境口岸铁路。为了增加矿产出口,蒙古国正加快铁路修建进度。蒙古最大的塔本陶勒盖煤矿计划建设三条铁路,其中2022年9月新建成通车了塔本陶勒盖煤矿至嘎顺苏海图口岸铁路,全长233.6公里,蒙古境内蒙煤运费有所降低。但与中方甘其毛都口岸接轨铁路仍在建设中,短期内运力增量不大;第二条铁路是塔本陶勒盖煤矿-宗巴彦-杭吉口岸,全程416.1公里,但与中国满都拉口岸铁路接轨尚未完成,运力增量难以显著提升;第三条为乔伊尔—二连浩特线,全长467公里,但其他矿石如铁矿石等也从该线路运输,煤炭运力增幅不大。综合来看短时间内蒙煤铁路运输运力增量有限,因此在中蒙铁轨对接完成前,煤炭出口仍以汽运为主。

图3:蒙古铁路及规划铁路图

汽运方面,截止2021年,蒙古境内公路总路程约11.9万公里,其中铺装公路1.1万公里。公路路况较差,土路砂石路居多,难以满足蒙煤远距离运输要求。传统蒙煤运输模式主要通过集中箱和散装车的形式,将蒙煤从矿区运输至煤堆场,即中盘(由塔甘铁路),之后再经由短盘(指从蒙古查干哈达口岸到中国甘其毛都口岸,约25公里)运输至卸煤厂。

综合来看,蒙煤具有价格优势,开采成本低,但运输费用高且波动大。蒙煤运费约占吨煤成本的60%,其中中盘运输运费80-100元/吨左右,相对稳定,但短盘运输完全靠公路运输,价格波动较大。

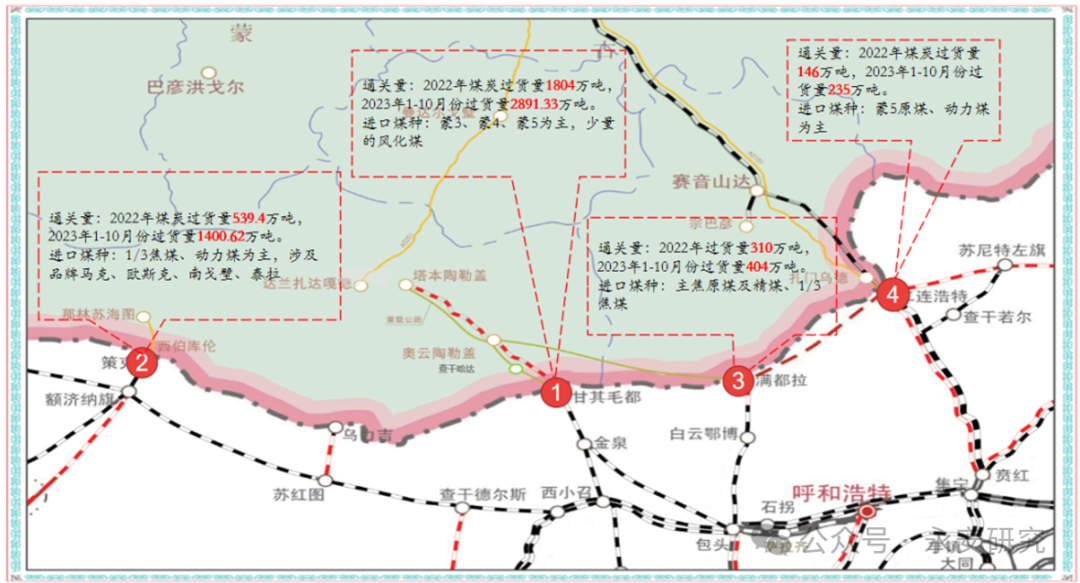

目前,蒙古出口煤炭至中国的主要口岸有四个,自西向东分别是策克、甘其毛都、满都拉和二连浩特。策克和甘其毛都是出口量最大的两个口岸,2023年1月至10月,过货量分别为1400.6万吨和2891.3万吨。甘其毛都口岸主要出口主焦煤,是中蒙煤炭贸易最大的公路口岸,运输条件优越,是塔本陶勒盖煤矿最便捷的出口通道,主要出口煤种包括蒙3#、蒙4#、蒙5#和少量的风化煤。策克口岸主要出口1/3焦煤。二连浩特口岸进口的煤种主要为蒙5#和动力煤。满都拉口岸则出口主焦原煤及精煤、1/3焦煤,但该口岸主要出口铁矿石,煤炭运力有限。

图4:蒙煤主要通关口岸

四.蒙煤定价

目前蒙煤出口定价有两种方式,即长协定价和电子竞拍。长协模式即传统的主要以坑口价出售煤炭,买家与矿方签订长协合同,每季度进行一次调价。蒙煤定价参考普氏煤炭价格指数、山西焦煤竞拍、澳煤远期价格等。买家需自主从矿区提货,经过两段运输至口岸堆场,两段运输均由买方负责。

2023年2月1日开始,蒙古开始推行新型电子招标模式,即通过交易所交易煤炭。蒙煤在蒙古境内运输由卖方承担,买方只需支付坑口价,简化了蒙煤出口流程。煤炭交货周期一到两个月,实际交货时长可能有所变动,价格波动风险由买方自行承担。从蒙煤定价政策变化来看,蒙煤的交易模式正逐渐从传统坑口向电子交易的过度,这将进一步压缩贸易商的利润。虽然线上竞拍更加公开透明,但电子交易制度会提高参与门槛,可能会导致蒙煤定价出现一定溢价。

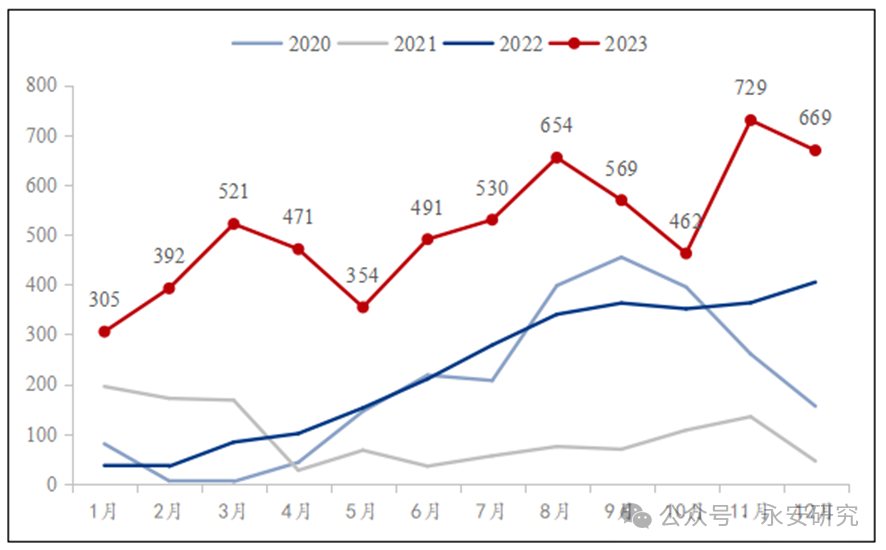

除此之外,2023年蒙古政府调整了煤炭出口量计划,最终实际出口煤炭6960.8千万吨完成了5000万吨以上的出口目标。在2023年举行的第三届“一带一路”高峰论坛期间,中蒙双方签署了多项双边合作文件,两国关系的深入也将在政策层面上推动蒙煤进口量,自2023年6月以来,三口岸煤炭月度进口大幅上升。

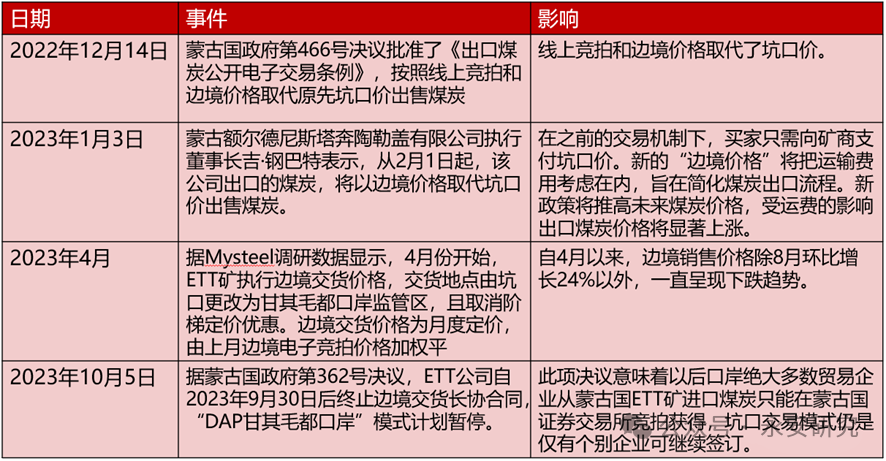

表3:蒙煤定价政策

图5:三口岸煤炭月度进口蒙煤合计

五.总结

蒙古的地理位置和煤炭资源禀赋决定了蒙煤出口中国最具有成本优势,而蒙古国内煤炭消费趋于平稳,需求增量取决于中国的煤炭需求。从产能供给角度来看,目前蒙古国的煤矿运营产能超过1.17亿吨,其中焦煤产能为7500万吨,产量和出口量均有上升空间。在需求端方面,中国是蒙煤的主要出口市场,虽然今年恢复了煤炭进口关税,但3%的税率不会对蒙煤出口产生重大影响。即便澳大利亚煤炭禁令已经解除,蒙煤相较于澳煤仍具成本优势,短期内蒙古依然是中国最大的焦煤进口国。在物流方面,中蒙两国于今年4月2日签署了《中华人民共和国政府和蒙古国政府关于共同建设嘎顺苏海图—甘其毛都口岸跨境铁路桥的协定》,为中蒙第三条跨境铁路——嘎顺苏海图—甘其毛都口岸跨境铁路奠定了法律基础。随着中蒙铁路对接工程的推进,铁路运输将逐渐取代公路运输,从而进一步降低蒙煤的运输成本,蒙煤价格优势有进一步扩大的空间。随着中蒙合作关系的进一步深化和基础设施的改善,蒙煤在未来发展中具有巨大的潜力,预计将继续在中国以及全球煤炭市场中占据重要地位。