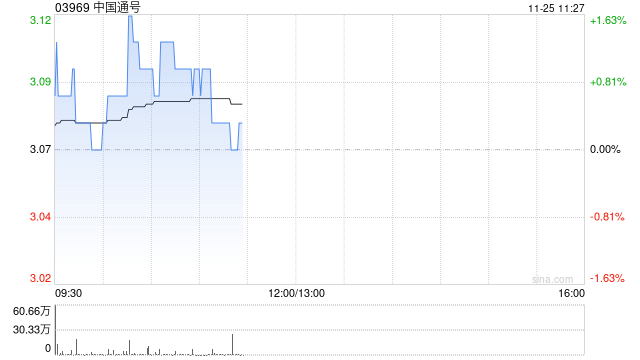

机构:中金公司

研究员:王文丹/陈文博/方云朋

预测经常性净利润9.6 亿元,同比增长55%,略超市场预期我们预期

1H24 UPC收入增长中高个位数,其中饮料高个位数增长,食品微增,收入符合市场预期;我们预计1H24 经常性净利率提升1.9ppt,经常性净利润(剔除1Q23 一次性收益)同增55%,对应2Q24 利润同增约30%,略好于市场预期,主因我们预计2Q利润率提升略好于预期。

关注要点

上半年饮料表现亮眼,食品业务有望企稳。根据我们草根调研,公司2Q24饮料收入实现稳健增长,较1Q双位数增长降速,主要由于部分地区雨水天气影响6 月表现,其中我们预计1H24 茶饮、果汁、奶茶均录得正增长,茶饮表现最优,无糖茶方面公司春拂绿茶铺货顺利,市场反馈良好。食品方面2Q我们预计收入略下滑,主要由于方便面市场需求疲弱,公司汤达人升级款产品仍在铺货中,建议观察其下半年表现,茄皇及老坛均表现良好,我们预计1H24 公司食品业务持平微增。我们判断1H24 整体收入+6%左右,由于天气等原因略低于公司此前全年8-12%左右收入增长指引,但较其他食饮子板块相比表现稳健,尤其显示出饮料板块的需求韧性。

1H24 利润率提升如期兑现,利润预计高速增长。我们预计2Q公司利润率提升趋势有望延续,但幅度有望较1Q弱化。1Q24 公司毛利率提升4-5ppt,主要受益于产能利用率提升、原材料价格下行、减促及产品结构提升。考虑前两个因素边际贡献较1Q弱化,我们预计2Q公司毛利率提升幅度或在1-2ppt左右。费用端,我们预计1H24 费用率持平微增,投放节奏符合公司预期。综合看我们判断1H24 经常性净利率提升幅度1.9ppt至6.2%左右,利润率提升如期兑现,经常性净利润同比有望实现50%以上高增。

全年收入有望达成指引,利润率提升趋势延续。考虑:1)2H23 基数更低(饮料+4%/面-12%);2)竞争对手提价食品份额或短期受益;3)进入7 月天气好转;4)25 年春节较早备货提前,我们预计下半年公司收入有望加速增长。同时建议关注无糖茶产品矩阵表现,包括茶里王、双萃、春拂绿茶等。利润率端,原材料价格端受益于糖价下行、竞争对手提价减促空间持续、产能利用率持续改善以及公司有望持续致力于产品结构提升,我们预计下半年利润率提升趋势有望延续,全年公司有望兑现30%以上高速增长。

盈利预测与估值

考虑利润率提升,上调24/25 年盈利预测8.2%/9.6%至18.6/20.7 亿元;公司当前交易在15.1/13.5 倍24/25 年P/E;相应上调目标价4%至8.6 港元,对应18.1/16.2 倍24/25 年P/E和20%上行空间,维持跑赢行业评级。

风险

需求复苏不及预期,原材料价格波动。