来源:机构之家

4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》,明确提出,必须全面加强监管、有效防范化解风险,稳为基调、严字当头,确保监管“长牙带刺”、有棱有角,打造安全、规范、透明、开放、有活力、有韧性的资本市场。

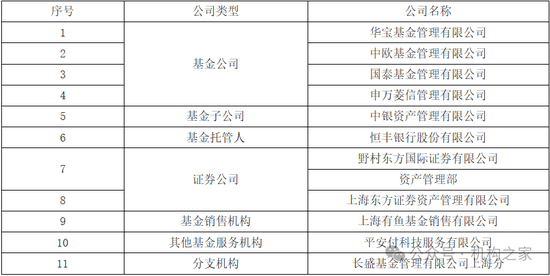

为贯彻落实“双随机、一公开”制度,上海证监局6月中旬启动了上海辖区证券基金经营机构、基金托管人及基金服务机构2024年现场检查工作,此次抽取检查对象涵盖了公募基金、券商资管等11家机构,其中公募基金包括华宝基金、中欧基金、国泰基金和申万菱信基金4家。

表1 现场检查对象名单

申万菱信基金上一次出现在公众视野,还是其原基金经理徐远航涉及的“老鼠仓”案件。徐远航在担任基金经理期间,利用职务便利获取的未公开信息,明示、暗示他人从事相关交易活动,严重违反了证券期货法律法规,而被证券监管部门行政处罚。

此次申万菱信基金赫然出现在监管检查名单之上,无疑在业内激起了新一轮的热烈讨论,此次检查不仅是对公司合规运营体系的又一次直接审视,更是对其风险管理能力和内部控制能力的重要检验。

付娟业绩滑铁卢,风格漂移暴露申万菱信内控短板

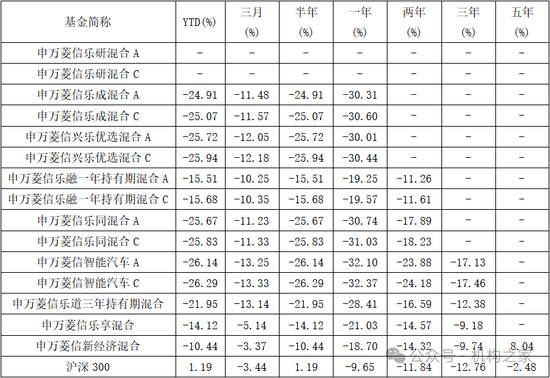

随着A股市场2024年上半年最后一个交易日的结束,申万菱信基金上半年业绩排行榜也新鲜出炉,如表2所示,排名垫底的五只基金(A、C份额合并计算)中,有四只均由同一位基金经理——付娟所管理。

表2 申万菱信基金上半年业绩排行

付娟,上海财经大学会计学博士,17年从业经验,11年公募基金投资管理经验。2006年起从事金融相关工作,曾任职于上海申银万国证券研究所、农银汇理基金;2020年7月加入申万菱信基金,现任权益投资部负责人兼研究部负责人、基金经理,兼任投资经理。

照片人物系申万菱信基金经理 付娟

从付娟过往履历来看,无疑是幸运的,自2012年踏入基金行业,凭借农银消费主题混合基金迅速崭露头角,不仅在全国基金行业中跻身前十,更在早期的农银汇理基金任职期间就荣膺了“金牛奖”,在职业生涯的起步阶段颇为顺利。

然而,自转战申万菱信基金后,付娟的业绩轨迹似乎并未能延续先前的辉煌。目前,她负责管理的9只公募基金(A、C份额合并计算)在整体表现上不尽如人意,尤其是近三年间,竟无一只产品实现正收益。

以代表产品申万菱信新经济混合基金为例,该基金成立于2006年12月6日,付娟于2020年9月21日开始接手管理这只产品,然而,在付娟掌舵的三年多时间里,该基金的业绩表现并不理想,任职回报-4.15%。特别是进入2024年以来,申万菱信新经济混合基金跌幅达到11.9%,跌幅高于同期沪深300指数和同类基金平均水平,在2314名基金中位列1838位。

这也意味着,付娟自加入申万菱信基金管理产品以来,如果算总账的话,总体上没有为基民赚到一分钱。尽管业绩并未达到市场预期,管理费依然可观,基于iFinD数据统计,申万菱信基金在2023年收取了总额高达4.21亿元的管理费,其中付娟所管理的产品贡献了0.95亿元,占比接近四分之一。

特别值得一提的是,付娟管理的申万菱信智能汽车基金在此期间跌幅尤为显著,不仅近三年累计亏损17.13%,近两年更是达到了23.88%的亏损幅度,近一年更是亏损超过32%,即便在近半年市场普遍回暖的背景下,该基金依旧未能摆脱亏损的阴影,继续亏损26.14%。

申万菱信智能汽车基金在其持股组合中,除了聚焦于汽车产业链的相关企业外,还涉及了如万业企业房地产企业以及国联股份等商贸零售行业的个股。这种“挂羊头卖狗肉”持股策略在一定程度上偏离了传统汽车主题基金的投资范畴,不仅引发了投资者对其投资策略合理性的质疑,也将公司内部控制机制的健全性推向了风口浪尖。

作为权益投资的领军人物,付娟在申万菱信基金近三年发行的权益产品中占据了半壁江山,可见公司对其寄予厚望。在2021年巅峰期,付娟管理规模曾一度突破百亿大关,然而,随着业绩持续走低,这一规模已缩减至当前的52.29亿元。

规模是市场对其业绩的反馈,也映射出申万菱信基金在权益产品领域整体面临的压力,毕竟整个公司的权益产品总规模也仅220亿元。

表3 付娟旗下产品年化回报

公募私募双线作战,申万菱信面临“灯下黑”挑战

2024年2月8日申万菱信乐研混合基金正式发行募集,募集期长达3个月,此次发行依旧由基金经理付娟担纲。然而,值得注意的是,付娟在过往的公募产品管理中,呈现出较为明显的“一拖多”现象,申万菱信乐同混合、申万菱信兴乐优选混合、申万菱信乐享混合、申万菱信新经济混合等基金,在持仓配置上展现出高度的相似性,进而导致了产品风险收益特征趋同,缺乏足够的差异化与创新性。

公募基金作为网下优先配售对象,在参与打新上享有一定的制度红利,很多基金也会采用打新的政策来增厚产品的收益。然而,随着新基金发的不断发行,或许已经超出了付娟的有效管理范畴,使得她难以兼顾旗下基金的新股打新活动,自2022年开始,付娟管理的基金产品中便未见因参与新股认购或增发而持有任何流通受限证券。

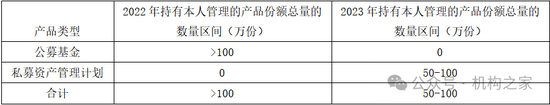

此外,机构之家深入研究发现,付娟的管理职责不仅限于上述提及的9只公募基金,她还同时肩负着一只私募资产管理计划的运营。如表4所示,2023年底付娟已从其代表产品申万菱信新经济混合基金中,撤出了其原本持有的超百万份额,转而将投资重心调整至私募资产管理计划上,目前持有的私募份额介于50万至100万份之间。这一持仓结构的调整,不禁引人思考,是否代表基金经理付娟本人对于不同类型产品未来表现的信心差异?

表4 期末兼任私募资产管理计划投资经理的基金经理本人及其直系亲属持有本人管理的产品情况

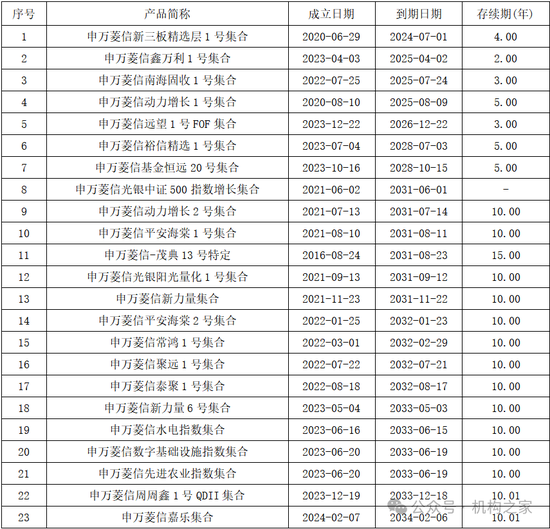

从公司整体层面来看,据公司最新年报披露,截至2023年12月31日,申万菱信基金现有公募基金80只,资产管理规模1050.57亿元,这一数据与iFinD披露的资产管理规模852.91亿元之间存在一定的差额,可以合理推测这一差额主要归因于公司所管理的私募资产管理计划。机构之家进一步梳理发现,截至目前,申万菱信基金仍有23只未到期的私募资产管理计划正在运行中。

表5 申万菱信基金未到期私募资产管理计划

9只公募产品都已让身兼数职的付娟疲于应付,又是如何确保其在私募资产管理计划中的高效与合规管理?又是如何保证不先公募产品提前布局和出货?又如何防范不同产品间、不同账户间利益冲突和利益输送行为?这些都是申万菱信基金面临和思考的问题。