快讯摘要

焦炭主力合约反弹2.55%,市场计划第五轮提涨。一季度产量同比下降,出口同比增长。制造业PMI连续两个月位于扩张区间,焦炭全产业链低库存,中期价格有上行驱动,逢低吸纳策略。

快讯正文

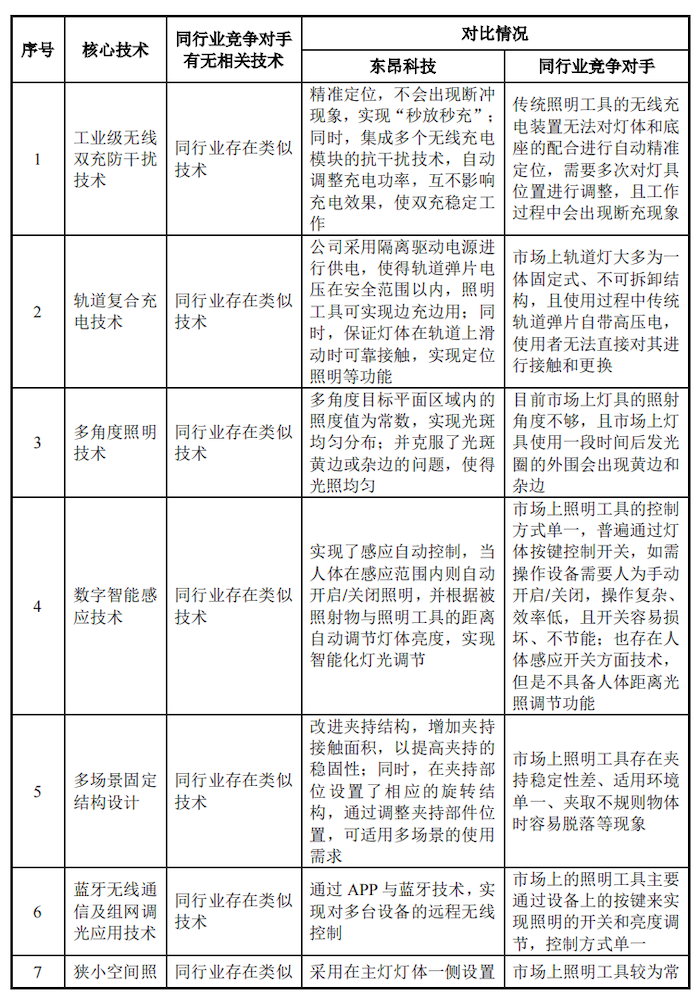

焦炭期货市场现反弹迹象,主力合约涨幅2.55%5月7日,焦炭市场迎来第五轮提价,湿熄焦和干熄焦分别上调100元/吨和110元/吨,调整自5月8日0时起生效。焦炭产量今年初呈下滑趋势,1-3月全国总产量为11989万吨,同比下降0.5%,3月产量为3937万吨,同比减少6%。尽管进口量也有所减少,一季度同比下滑75.4%至2.8万吨,但出口量同比增长26.3%,达到240.6万吨。制造业稳步发展,PMI连续两月位于扩张区间4月份,制造业采购经理指数(PMI)录得50.4%,虽较上月下降0.4个百分点,但连续第二个月保持在扩张区间,显示制造业维持恢复发展态势。财新中国制造业PMI更是升至51.4,创2023年3月以来新高,反映出制造业生产经营活动加速扩张。钢厂利润承压,焦炭需求出现波动由于近期钢厂利润受压,对焦炭的连续提价接受度较低,导致其补库意愿减弱。焦煤供给预期宽松,成本下降,对焦炭价格形成压力。然而,地产和基建方面的利好因素使市场对国内钢材总需求持乐观态度,带动螺纹热轧快速走强,焦炭盘面反弹。四月以来,成材下游需求改善,五大材库存降低,钢材价格上涨弹性增强。焦炭出口增速亮眼,供给端积极性提升一季度焦炭出口保持高速增长,外需依然坚挺。供给端随着四轮提价的实施,焦企开工积极性提高,周度产量回升。全产业链低库存状态下,焦企厂内库存降至低位,钢厂库存也明显减少。随着铁水产量的回升,钢厂对焦炭的补库意愿将增强,但短期提价难度较大。中期展望:专项债发行加快,成材需求旺季将至中期来看,随着前期增发的国债项目将在6月底前开工,预计二三季度新增专项债发行速度加快。成材需求进入旺季,铁水产量预计持续上升,对焦炭价格形成正反馈。成本端焦煤价格上涨,将为焦炭价格提供支撑。交易策略:低库存状态下,逢低吸纳为主焦炭全产业链低库存,一季度出口强劲。随着成材终端需求的回升和铁水产量的增加,对焦炭期现价格形成中期上行驱动。因此,维持逢低吸纳策略,将是投资者的一个可行选择。