(卓创资讯分析师薛菲)

【导语】 此前市场普遍认为中东其它区域甲醇装置重启恢复后,江苏甲醇持续已久的现货供应紧张将得以缓解,然由于物流紧张运输效率降低,船期延迟交付、中下游用户集中补货和太仓提货显著增加等一系列因素影响,目前沿海甲醇市场延续走高,尤其是江苏市场现货供应不仅无缓解,甚至更严峻。近期部分业者直接反映,大单现货仅有零星报盘,市场货源紧俏局面可见一斑。贸易环节前期销售较快,近期整体价格波动率相对前期放大。

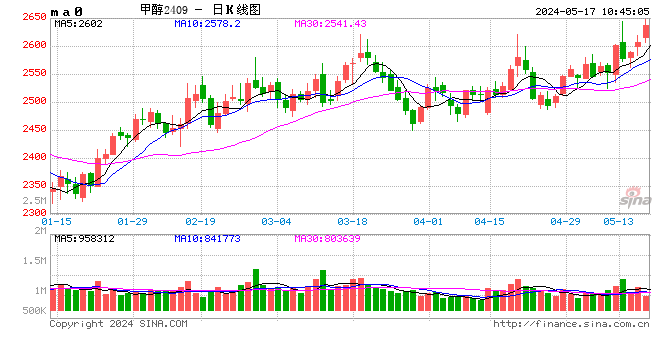

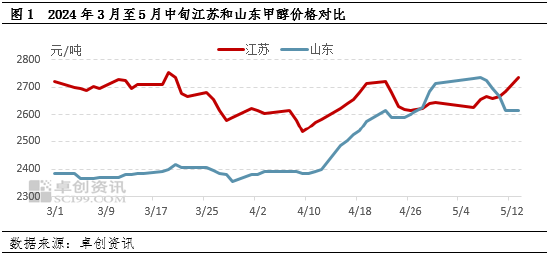

五一过后江苏甲醇再度超过山东价格,呈现宽幅上涨走势,整体涨幅扩大。以江苏市场为例,至5月13日收盘,江苏甲醇均价为2735元/吨,相比4月底上涨3.4%。主要影响逻辑:1.供应偏紧、库存不断下降对于甲醇价格形成利多支撑;2. 刚需集中补货支撑甲醇宽幅上涨,但产业链涨势向下传导受阻,尤其甲醇制烯烃企业。

江苏库存处于历史低位

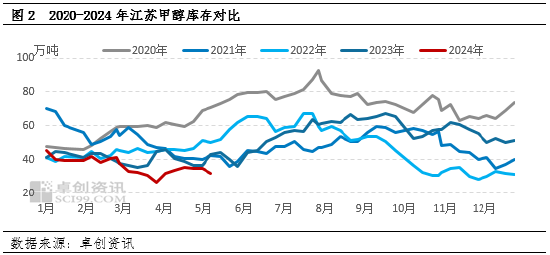

沿海库存延续下降,尤其江苏地区。如图2所示,今年江苏库存处于近六年的偏低位置,正常江苏库存波动区间在40万吨-70万吨之间,而今年江苏波动区间在30万吨-40万吨,处于历史低位。截至上周四,江苏库存下降至31.8万吨,相比上上周下降3.3万吨,跌幅为9.4%。节后沿海货物流动性仍旧偏紧,受到改港、节后提货增多等等支撑,沿海区域尤其是江苏地区整体可流通货物依然紧张。目前江苏整体可流通货源集中在太仓(常州、南通、张家港和靖江库存偏低,可流通货源极少)。华东传统下游工厂及少数内地下游工厂集中从太仓提货,上周整体太仓提货量超过5万吨(汽船运总量),如图3所示,上周太仓日度平均提货量相比2022年、2023年同期数据走高,整体来看江苏库存处于历史低位,提货量超过往年同期水平,这就导致短期内太仓库存延续下降。目前太仓多数货源货权仍集中在少数人手里,少数人士仍需要交付合约或者交割,实际真正能在市场上流通货源极为有限,因此上周至今日有货一族控制排货节奏,空头连续补货,导致价格延续走高。另外中东、马油等地船货推迟到港也拖延了整体江苏实际累库时间。

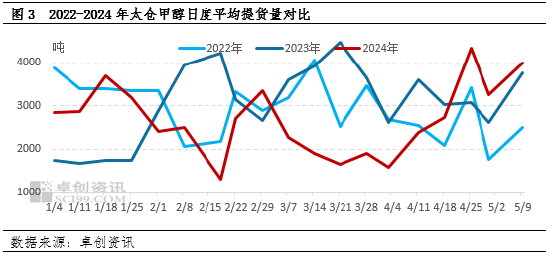

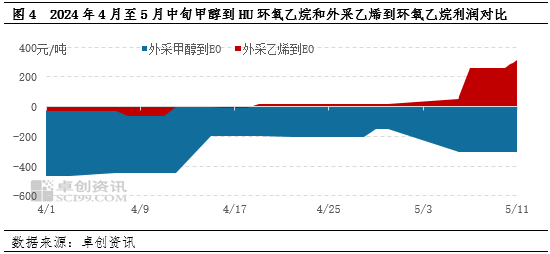

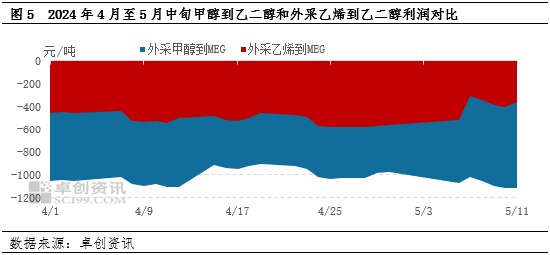

烯烃单体对于甲醇替代作用放大

节后,东北亚乙烯集中销售影响,CFR东北亚乙烯价格宽幅下滑至860美元/吨,乙烯和甲醇价差缩小,如图4和图5,外采乙烯单体生产下游的利润大于外采甲醇到烯烃单体再到下游利润,另外综合评估,轻烃裂解、丙烷脱氢到终端下游产品利润同样高于直接外采甲醇制烯烃到下游利润,直接外采单体、轻烃裂解对于MTO装置替代性逐步增强,浙江少数外采甲醇制烯烃装置率先停车检修,其它外采甲醇制烯烃装置也有降负意向。与此同时,内地外采甲醇制烯烃企业反映,山东、河南等地外采甲醇送到价格偏高且部分外采价格高于港口,外采甲醇制烯烃到终端下游利润偏差,所以降负运行降低甲醇单耗,缓解自身利润压力。随着中下旬山东、江苏外采甲醇制烯烃装置进一部停车或者降负荷运行,外采甲醇的MTO装置周度平均负荷预期进一步下降。

多空心态持续博弈

现货市场短期内的价格扰动,除了下游利润还有就是多空心态持续博弈,由于港口公共仓储库存延续下降至低位,有货一族挺价意愿较强,但由于甲醇制烯烃装置停车消息此起彼伏及担忧中东其它区域工厂装置全部恢复稳定运行,中间商及下游工厂更多表现为理性,获利了结、逢低采买远月纸货、下游采购持续性不足等对于价格持续上涨动能支撑力度减弱,因此对于高价原料抵抗情绪愈发强烈。

综上所述,近期沿海低库存和集中补空有效支撑价格宽幅上行。但对于沿海市场而言,重要下游生产企业依然掌握着较强话语权,一旦下游工厂改港、大量销售原料货物或停车检修,高价便难有明显成交量,买方均避忌高位采购,沿海甲醇价格虚高泡沫伴随产生,光涨价不消化,高价是无法存活的,且下游后期到港仍显充裕,高价销售原料行为抵触价格进一步上涨,预计短期内江苏甲醇市场维持2600-2850元/吨僵持整理。后期随着江苏公共仓储到港量增多,高位价格或将得到一定修正。