转自:新华财经

新华财经上海7月2日电(葛佳明) 特朗普胜选概率上升之际,华尔街投行正重新审视特朗普若重新入主白宫对美债市场的影响,敦促客户为美国粘性通胀和长债收益率上升做准备。

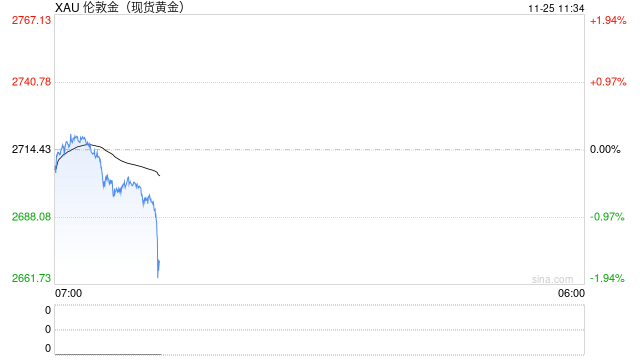

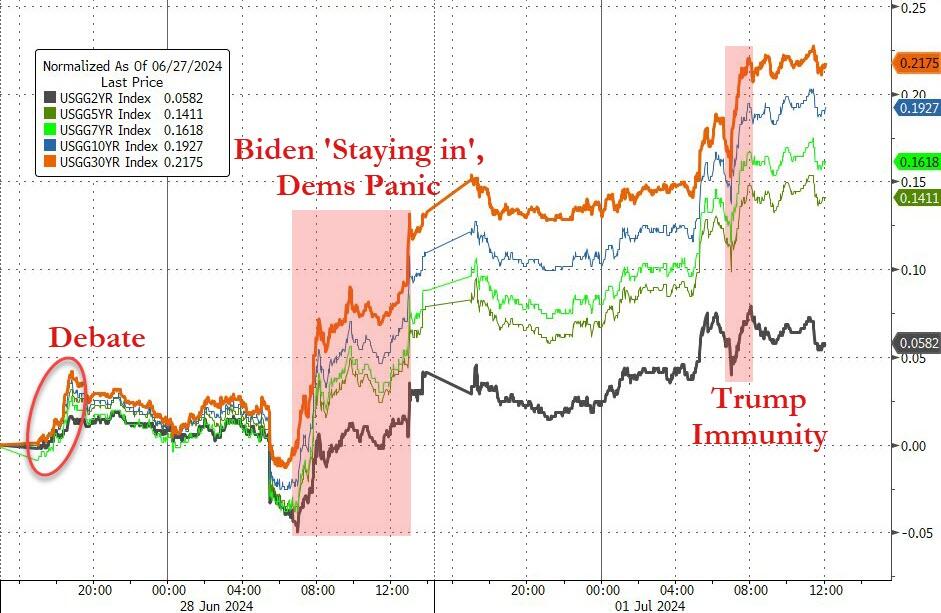

7月1日周一,美债连续第二个交易日大跌,美债收益率攀升至逾一周以来新高。有“全球资产定价之锚”的10年期美债收益率在近两个交易日大涨了逾15个基点,周一尾盘报约4.468%。30年期美债收益率周一也再度上涨了逾5个基点至4.615%,触及6月3日以来的最高水平。

LPL Financial首席固定收益策略师Lawrence Gillum称,市场对长债抛售与近期美国通胀的走势无关,而是反映了市场对特朗普再度执政后可能采取财政扩张策略,并导致预算赤字上升的担忧。

麦格理全球外汇和利率策略师Thierry Wizman认为,由于财政政策、关税政策和移民政策等多种原因,特朗普获胜将比拜登政府更容易引发通胀。

摩根士丹利分析师马修•霍恩巴赫(Matthew Hornbach)和古尼特•丁格拉(Guneet dingra)等领导的团队在最新发布的报告中表示,长债收益率(如10年期或30年期国债的利率)上升的速度和幅度可能会超过美国短债(如2年期或5年期国债的利率),建议在投资组合中增加对美国长债收益率上升的押注。

巴克莱银行策略师迈克尔·庞德(Michael Pond)和乔纳森·希尔(Jonathan Hill)在报告中称,随着特朗普获胜的可能攀升,市场最好的应对方式就是对冲通胀。“投资者可以押注五年期美国国债通胀保值证券(TIPS)的表现将优于五年期国债。”

布兰迪环球投资管理公司(Brandywine Global Investment Management)投资组合经理Jack McIntyre担心“债市义警”会提前出现导致债券收益率上升。

“债市义警”指的是债券市场投资者通过抛售债券、提高收益率,从而来抗议他们担心会引发通货膨胀的货币或财政政策。

高盛策略师则认为,期限溢价驱动的美债抛售已成投资者的共识,但也存在一定风险,比如提高关税在刺激通胀的同时也可能会对生产率和经济增长造成压力。

编辑:谈瑞