智通财经注意到,对于利用人工智能推动的股票狂热的短线交易员来说,杠杆化ETF是一个赚钱的赌注,每周都能提供两位数的回报。

不过现在,在向一只杠杆化ETF投入了创纪录的资金之后,一群散户投资者在英伟达(NVDA.US)市值下跌约4000亿美元后面临着巨大损失。

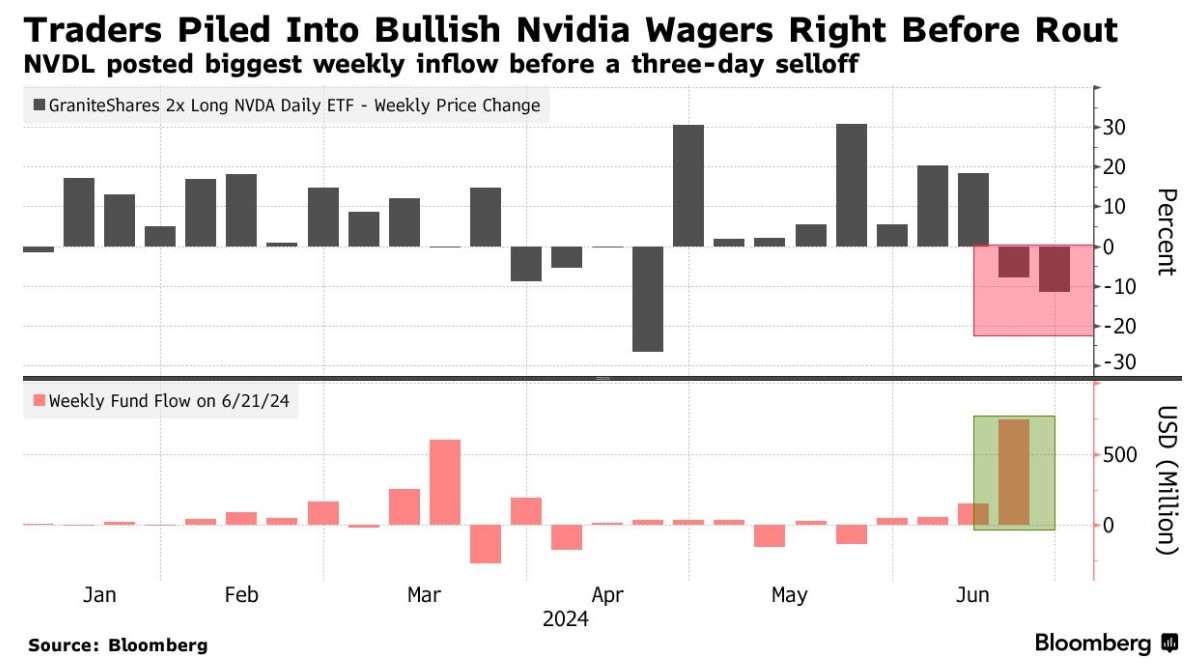

GraniteShares 2x Long NVDA每日ETF(NVDL.US)的日涨跌幅是英伟达的两倍。上周,随着投资者寻求扩大这只被称为全球“最重要股票”的股票的涨幅,该ETF的资金流入达到了创纪录的7.43亿美元。事实证明,这个时机并不合适,该基金自周二收盘以来已下跌约25%。到2024年,该基金仍上涨了约329%。

Jones Strading的ETF主管 Dave Lutz 表示:“增持英伟达杠杆头寸是一种高风险、高回报的做法——考虑到该股一直受到势头和人气的推动,因此很难判断该股何时会最终回撤。”“零售交易员需要真正了解这些产品的结构,才能充分了解它们带来的风险。”

上周出现的不合时宜的投资热潮,突显出投资这种高强度ETF的业绩风险,这种ETF利用衍生品来提高回报或扭转业绩。反向和杠杆etf在日内交易者中很受欢迎,因为它们被设计成短期持有。但它们的结构意味着它们既能带来巨大收益,也能带来迅速损失。

这只37亿美元的ETF于2022年12月推出,在去年吸引了1.89亿美元之后,在2024年吸引了约18亿美元。

作为人工智能热潮的代表,英伟达今年的股价上涨了140%。这家芯片制造商已经上升为规模700亿美元的科技精选行业SPDR基金(XLK.US)的第二大权重股,占该科技ETF的20%以上。

与此同时,看空英伟达的投资者今年被市值9300万美元的GraniteShares 2x Short NVDA Daily ETF(NVD.US)击垮,该基金追踪的是英伟达股票的日逆回报率,今年以来已下跌近90%。

目前,英伟达的惊人增长正在暂停。该股周一进入修正区间,延续了大幅抛售。在上周短暂夺得全球最大股票的称号后,该股已连续三个交易日下跌13%,超过了10%的回调门槛。

TMX VettaFi主题策略主管 Jane Edmondson 表示:“在大幅上涨之后,NVDA及其人工智能同行的回调时机已经成熟。”“投资者可能会在季末回吐部分利润,重新调整投资组合配置。但根本的基本面依然存在。”