华尔街知名投资机构Rosenblatt近日发布一份重磅研报,核心内容在于:基于英伟达以CUDA为核心的软件业务潜在繁荣预期,即使AI芯片霸主英伟达(NVDA.US)股价在一年内上涨了210%以上,但未来12个月该芯片巨头的股价仍将继续攀升,预计英伟达股价将比目前水平高出50%。这是来自Rosenblatt芯片行业分析师莫斯曼(Hans Mosesmann)的看法,他在这份研报中将该机构对英伟达的12个月内目标股价从140美元大幅上调至每股200美元的惊人水平,位列华尔街对于英伟达的最高目标价。

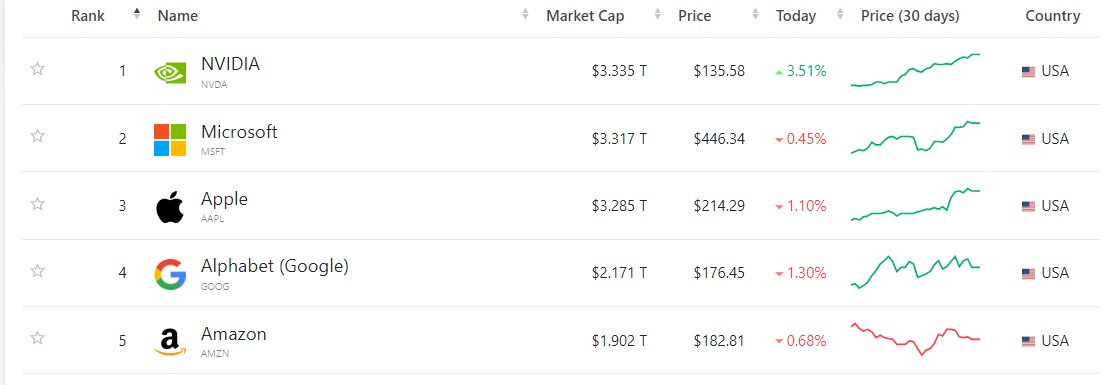

Mosesmann在研报中对英伟达的评级重申为“买入”,该分析师的这一最新的看涨预测也意味着,近日首次荣登“全球最高市值上市公司”这一头衔的“全球股市新王”英伟达总市值12个月内可能将达到5万亿美元。目前在不计入美股夜盘涨幅的情况下,英伟达总市值高达3.34万亿美元,超越苹果和微软这两大老牌科技巨头,大幅领先于云计算巨头谷歌与亚马逊。

在5月下旬,被高盛予以“地球最重要股票”称号的AI芯片霸主英伟达可谓“又双叒叕”公布了令全球投资者震撼的无与伦比业绩,可谓打消人们对人工智能相关企业支出放缓的担忧情绪。英伟达再度以一己之力全面强化科技股投资者们的“AI信仰”,因此带动美股科技股近日持续上涨,同时也助力英伟达股价开启新一轮疯狂涨势,不断创下令投资者震撼的历史新高点位。

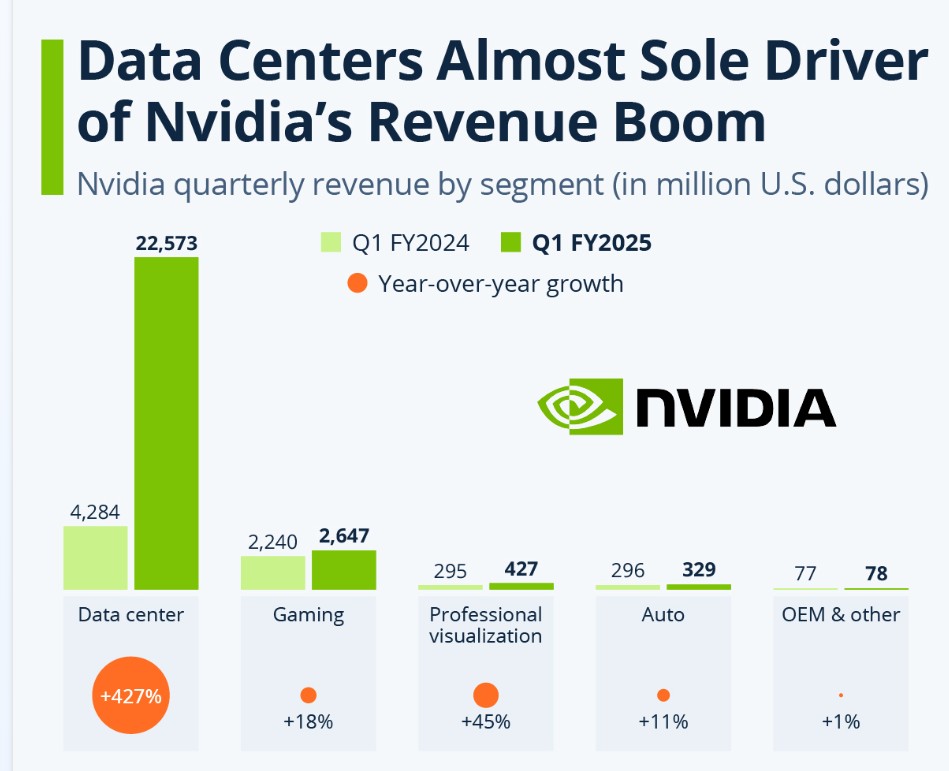

英伟达Q1总营收同比增长262%至260亿美元,总营收一举创下历史新高,并且总营收同比增速是英伟达连续第三个季度同比增速超过200%。在H100/H200 GPU强劲的需求助力之下,英伟达Q1数据中心营收同比增长427%至226亿美元创历史新高。

在Rosenblatt芯片行业分析师莫斯曼看来,英伟达市值值得5万亿美元这一数字。“我们看到了英伟达的Hopper、Blackwell和Rubin系列AI GPU架构在硅谷最成功的硅芯片以及平台产品周期之一中推动了‘价值市场’份额,”莫斯曼强调。

以CUDA为核心的软件业务,可能是英伟达创收新引擎

展望未来,分析师莫斯曼表示,英伟达真正具备强力利润的来源不仅是其专注于AI硬件基础设施的AI GPU产品,还包括英伟达软件业务,该业务由英伟达广受欢迎的CUDA软硬件协同平台全面引领。即“CUDA+AI GPU”,共同构成英伟达无比强大的护城河。

目前全球范围数以百万计的软件开发人员离不开英伟达的CUDA平台,他们正在ChatGPT等生成式AI背后的人工智能训练/推理系统不可或缺的AI GPU以及英伟达CUDA平台的基础之上构建以及更新迭代大型语言模型和其他AI应用程序。“真正的故事在于软件对所有硬件体系的完善。我们预计,在未来10年,就整体销售组合而言,英伟达软件业务将显著增长,由于软件业务的可持续性特点,英伟达估值倾向于大幅上行。”

如果英伟达能够从以CUDA平台为核心的软件业务布局中获得可观的经常性营收规模,那么将使该芯片巨头的营收规模更具可预测性,从而使公司的营收下滑风险大幅降低。分析师莫斯曼在研报中强调,英伟达以CUDA为核心的软件业务可能有助于推动该公司利润规模在2026年达到经拆分调整后的每股5美元。

英伟达历来依赖硬件产品的销售额来推动营收加速增长,而硬件产品销售额通常具备明显的周期属性,非常不稳定的“繁荣与萧条”时期对于芯片等硬件产品来说很常见,哪怕英伟达高性能GPU也无法避免周期属性。目前,英伟达的硬件业务毫无疑问正处于前所未有的“繁荣期”。

英伟达在全球高性能计算领域已深耕多年,尤其是其一手打造的CUDA运算平台风靡全球,可谓AI训练/推理等高性能计算领域首选的软硬件协同系统。CUDA运算平台是英伟达独家开发的一种并行化计算加速平台和编程辅助软件,允许软件开发者和软件工程师使用英伟达GPU加速并行通用计算(仅支持英伟达GPU,无法兼容AMD以及英特尔等主流GPU)。

CUDA可谓是开发ChatGPT等生成式AI应用极度依赖的平台,其重要性与硬件体系不分上下,对于人工智能大模型的开发和部署至关重要。CUDA凭借极高的技术成熟度、绝对的性能优化优势和广泛的生态系统支持,成为了AI研究和商业部署中最常用且全面普及的协同平台。

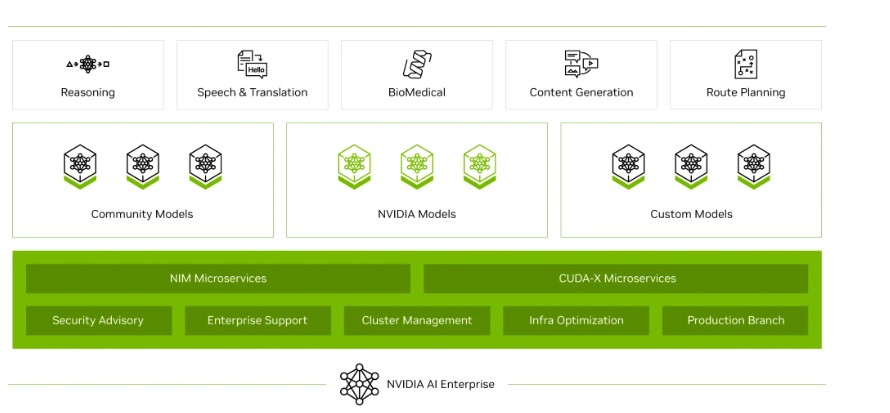

根据英伟达官网资料,使用英伟达GPU进行CUDA常规加速计算编程以及一些基础工具是免费途径,但如果涉及到CUDA企业级大规模应用和支持(比如NVIDIA AI Enterprise ),或在云平台上(如亚马逊AWS、Google Cloud、微软 Azure)租赁英伟达算力时需要订阅式的CUDA微服务开发AI系统,则可能需要支付额外的费用。除了CUDA牢牢绑定AI GPU所带来的巨额GPU硬件营收,以及CUDA企业级大规模应用带来的创收,以CUDA为核心衍生出的软件业务同样是英伟达CUDA实现巨额创收的引擎。

比如,基于无比强大且渗透率极高的CUDA平台和性能强大的AI GPU,英伟达近期在软件业务方面的布局可谓不断加码。此前英伟达在3月GTC正式推出名为“NVIDIA NIM”的微服务,按每GPU使用时间收费,它是专注于优化的云原生微服务,旨在缩短基于AI 大模型的生成式AI应用上市时间并简化它们在云端、数据中心和 GPU 加速工作站上的部署工作负载,使得企业能够在英伟达AI GPU云推理算力以及基于CUDA平台提供的加速基础上部署AI应用,寻求建立专属英伟达GPU体系的AI应用软件开发生态。

NIM入门可谓简单明了,在NVIDIA API 目录中,企业开发人员可以访问各种 AI 大模型,这些模型可用于在NIM平台快速构建和部署自己公司的 AI 应用程序。因此,我们可以简单理解为“NVIDIA NIM”与微软Azure OpenAI Service提供具有相似功能和应用场景的AI开发者服务生态,它们都旨在简化基于AI大模型的应用软件部署和推理工作负载。NIM完全利用了CUDA平台提供的加速计算能力,确保AI模型在英伟达GPU上运行时达到最佳性能。这一集成使得NIM成为英伟达软硬件生态系统的一部分,促进了英伟达专属GPU体系的AI应用软件开发生态构建。

从长期持有的角度来看,“地球最重要股票”涨势可能远未结束

在上个月,来自知名投资机构I/O Fund的科技行业分析师贝丝•金迪(Beth Kindig)也非常看好以CUDA为核心的英伟达软件业务创收预期。

“CUDA软件平台是AI开发者必须用到的协同平台。所以,类似于iOS生态壁垒的真正原因是人们被锁定在iPhone中,因为开发人员正在为iPhone开发应用程序,同样的事情也发生在英伟达身上。即CUDA平台是人工智能工程师学习编程化GPU的内容,这有助于将他们锁定,加上高性能GPU组合,现在我称之为一条无法逾越的护城河。”金迪在报告中表示。

值得注意的是,I/O Fund分析师金迪给出的英伟达长期市值展望则更加激进,该分析师上月发布研报称,预计到2030年,英伟达股价将比目前水平飙升超200%,并且市值届时有望达到10万亿美元(目前英伟达市值约3.34万亿美元),主要逻辑在于英伟达“CUDA+AI GPU”生态带来的无比强大护城河,以及英伟达下一代基于Blackwell架构的AI GPU有望带来巨大营收贡献。

分析师金迪预计,到英伟达2026财年结束时,英伟达Blackwell架构 AI GPU带来的营收将大幅超过其前代架构GPU——H100,预计届时Blackwell架构将推动英伟达实现高达2000亿美元的数据中心营收。

金迪在报告中还预计,到2027年,全球AI数据中心市场的总计潜在市场规模将达到4000亿美元,到2030年将达到1万亿美元,并且预计数据中心AI芯片市场将主要由英伟达占据,而不是其最大规模竞争对手AMD或者英特尔。“英伟达将占据其中的最大份额,” 金迪表示。“这在很大程度上得益于CUDA生态以及英伟达AI GPU强大性能。

在3月英伟达新发布的Blackwell架构AI GPU新闻稿中,特斯拉CEO马斯克就公开喊话称英伟达的AI硬件是“最好的AI硬件”。马斯克还将科技企业的人工智能军备竞赛比作一场高风险的“扑克游戏”,即企业需要每年在人工智能硬件上投入数十亿美元,才能保持竞争力。