6月20日,市场全天震荡调整,深成指领跌,沪指收盘险守3000点关口。截至收盘,沪指跌0.42%,深成指跌1.63%,创业板指跌1.44%。

板块方面,科创板次新、教育、半导体、减肥药等板块涨幅居前,短剧、飞行汽车、算力租赁、电商等板块跌幅居前。

总体上个股跌多涨少,全市场超4400只个股下跌。沪深两市今日成交额7244亿,较上个交易日放量196亿。

上周二(6月11日)以来,上证指数反复在3000点上方震荡,似乎在等一个选择方向的契机。

是向上反弹,还是向下破位?

毕竟,现在的3000点不光是一个整数关口,还与120日线(即半年线)这个支撑位重合。

8个交易日后的今天,答案差一点就揭晓了。

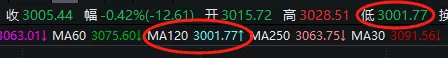

在大金融(尤其银行股)和权重股护盘之下,沪指最低探至3001.77点后回升,而其MA120恰好也定格在了3001.77――这是不是神秘力量的控盘呢?

但股民们悬着的心,截至今天收盘,也仍然悬着。

(也许回到3000点,擅长做波段的股民反而感觉更踏实)

通常来讲,支撑位首次跌破引发的抵抗是最强的,就像弹珠落地时总是第一次反弹最高,而后渐渐平缓。

即便不跌破,后市若要明显转势,快速远离120日线也是必要条件。

今天为何主板走弱,科创50独强?

对市场整体而言,消极情绪主要源于两件事:

一是,早间中国人民银行授权全国银行间同业拆借中心公布,6月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为3.95%,均维持不变。

关键利率的“按兵不动”,让市场的预期部分落空。

不过有业内人士表示,在6月MLF利率持平的情况下,本月LPR维持“按兵不动”符合市场预期。为进一步提振内需、加大对实体经济的支持力度,随着内外部约束逐步缓解,后续LPR仍有调降空间。

二是,离岸人民币兑美元今日最低报7.28745,创去年11月以来新低。

中国人民银行行长潘功胜昨日在2024陆家嘴论坛上表示,人民币汇率在复杂形势下保持基本稳定。今年主要发达经济体货币政策转向的时点不断推后,中美利差保持在相对高位。我们坚持市场在汇率形成中的决定性作用,保持汇率弹性,但同时强化预期引导,坚决防范汇率超调风险。

但当下市场,对利好还是有正反馈的。

最典型的是昨天盘后,证监会发布“科创板八条”,叠加国办出台的支持创投“十七条”,合力造就了今天科创50逆势大涨的局面。

多家券商分析称,相关政策的发布将显著利好“科特估”:

“科特估”企业应该满足战略稀缺性、创新程度高、质地好但估值偏低、有国际竞争力等条件。尤其是高端装备、精密制造与新材料等,包括半导体、大飞机、机床、工业软件、关键基础材料等。“科特估”与“中特估”一样,并非刻意拔高估值,而是修复相对国际水平来说偏低的估值。

此外,据媒体报道,曾一度看空中国科技股的分析师,现在转为多头了。摩根大通亚洲TMT行业研究联席主管姚橙近日接受采访时表示,考虑到成本结构的改善和竞争的减弱,“我们仍预计中国科技股股价将上涨约20%至25%。

科特估、车路云、高股息,哪里最“安全”?

就单日表现来看,“688”的强势,也外溢到部分“600”“300”的科技股上,尤其半导体产业链。

但在超4400家下跌的今天,市场“避风港”并不止科特估一处;不同风险偏好下,场内资金还有几种选择。

1)高股息

Wind数据显示,红利指数盘中反复震荡,最终收涨。成分股中,煤炭股和大市值的银行股涨幅居前。

消息面上,昨天国新投资公告称,认购了港股红利资产,这是继去年12月1日国新投资增持央企科技类指数基金后,再度出手。

港股红利股的连续走强,一定程度上带动了A股红利资产。

华西证券表示,从估值与大类资产比价、交易情绪和投资者行为三方面来看,当前A股处于“相对底部区间”,指数层面大幅下行的风险有限。三季度企业盈利仍处于磨底期,投资者对于地产基本面和后续政策力度仍有顾虑,行情将在犹豫中展开,后续A股整体有望在震荡中逐步上移。风格上,红利与科技主题或交替轮动。

2)减肥药、车路云等题材

虽然“车路协同”板块今天收跌,但有两点可以说明资金尚未完全放弃。

一是,前排仍然比较强势,后排温和兑现。如金溢科技高位震荡,华铭智能20cm四连板。

二是,在午后沪指从3003点反弹的那一波,板块整体有一定资金回流。

另一边,今天异动的减肥药、CRO等医药题材,并非“卡位”车路云,二者分时走势实际上是趋同的。

消息面上,诺泰生物昨晚披露业绩预告,预计2024年半年度实现归属于母公司所有者的净利润为1.8亿元~2.5亿元,同比增加330.08%―497.34%。

公司表示,报告期内,得益于公司自主选择产品的持续放量及收入占比提升,公司2024年半年度业绩同比实现较大增长。

国盛证券指出,作为多肽上游优质企业,诺泰生物的司美格鲁肽原料药已于2021年通过DMF完整性评估,并于2023年12月获批FA Letter。

每日经济新闻