文|独角金融 姚悦

编辑|付影

继第二大股东完成变更后,东莞信托有限公司(下称:东莞信托)新任董事长任职资格也获批。

同原董事长廖玉林一样,新任董事长张庆文,同样来自东莞信托控股股东——东莞金融控股集团有限公司(下称:东莞金控)。早在2月份,张庆文已升任为东莞金控董事长。

廖玉林的前一任——东莞信托董事长黄晓雯,因涉嫌贪污、挪用公款被开除公职。其任内东莞信托也卷入了震惊市场的“武汉金凰诈骗案”。此后,东莞信托的业绩开始大幅下降,归母净利润已经连续3年处于1亿元以下。

东莞信托迎来新董事长后,距离恢复业绩“元气”还有多远?

1、第二大股东变更后,又迎新董事长

6月5日,国家金融监督管理总局消息,张庆文东莞信托董事长的任职资格已被广东监管局核准。

事实上,早在2月,东莞信托就公告称,公司召开董事会以及股东大会等,审议同意廖玉林辞去东莞信托董事、董事长职务,同时选举张庆文为公司新任董事、董事长。张庆文任职资格获核准前,指定董事江帆代为履行公司董事长职责。

同样在2月,东莞信托控股股东——东莞金控发布也公告也公告称,廖玉林不再担任公司董事长,由张庆文接任。同时,张庆文不再担任东莞金控总经理。

据Wind数据显示,廖玉林于2015年4月至2017年2月,就曾担任东莞信托董事长,任职时长1年11个月。后又于2021年6月履职东莞信托董事长。据东莞信托2023年年报显示,廖玉林59岁。

据东莞金控公告显示,张庆文,男,1968年8月生,硕士研究生。

张庆文在东莞金控、东莞发展控股股份有限公司(下称:东莞控股)、东莞市交通投资集团有限公司(下称:东莞交通投资)均担任过要职。张庆文此前担任东莞金控党委副书记、总经理,兼任东莞银行股份有限公司董事;曾任东莞控股董事会秘书、副总经理、董事、总经理、党委书记、董事长;东莞交通投资董事、副总经理、党委委员、党委副书记、总经理,东莞市轨道一号线建设发展有限公司董事长。

新任董事长任职资格获核准之前,东莞信托的第二大股东还经历了变更。

东莞信托前身为东莞市财务发展公司,1987年成立,2001年增资改制,注册资本增加至5亿元,股东增加到7个。2007年,公司正式更名为东莞信托。2013年,公司注册资本由5亿元增至12亿元。2018年,公司注册资本由12亿元增至14.5亿元。

为完善股权结构,2022年东莞信托股东减少2家,具体为东莞金控和东莞控股。2022年12月,公司注册资本由14.5亿元增至16.56亿元。

据天眼查显示,2022年退出东莞信托股东序列的有4家公司。

而2024年5月21日,东莞控股公告表示,为聚焦主责主业,优化资产结构,提升资产质量,将持有的全部东莞信托股权转让给东莞市路桥投资建设有限公司(下称:东莞路桥投资),至此,东莞信托股东变更为东莞金控和东莞路桥投资,二者出资比比例分别为77.79%和22.21%。

东莞路桥投资和东莞控股系同一控股股东。据天眼查显示,东莞路桥投资由东莞交通投资100%控股;东莞控股由东莞交通投资持股41.81%。

2、“踩雷”“假黄金案”、佳兆业项目

原董事长廖玉林曾“两进两出”东莞信托。而在廖玉林第二次回归东莞信托之前,东莞信托经历两件大事,其一是时任董事长黄晓雯因涉嫌贪污、挪用公款被开除公职;其二是黄晓雯任期内,东莞信托也卷入“假黄金案”,对公司产生不小影响。

金乐函数旗下公众号“金乐资管”曾评价此事称,廖玉林从东莞金控重新回归子公司东莞信托任职,这类安排在行业类并不常见。人事变动很有可能与前一年(2020年)的金凰案(“假黄金案”)有关。

“假黄金案”主角是武汉金凰实业集团有限公司(下称:武汉金凰),其从2018年开始融资次数明显增加,其中有多笔信托融资,涉及众多信托机构。但在2019年下半年起,信托机构的融资产品陆续到期,武汉金凰却无法按期支付。

最先发现问题的就是东莞信托。2020年2月,东莞信托在随机抽验武汉金凰的抵债黄金时,发现只是表面镀金、内部成分为“铜合金”,由此“东窗事发”。

除了东莞信托,被牵涉的信托机构包括长安国际信托、中国民生信托、北方国际信托股份有限公司、四川信托、东莞信托有限公司、中航信托股份有限公司、昆仑信托有限责任公司等。

多家信托机构随即起诉了武汉金凰,及其实控人贾志宏等。

据《中国科技投资》报道,截至2020年7月,3个关于金凰项目的集合信托计划将全部到期,3个项目总募集金额为17亿元。

三款信托产品涉及金凰实业和金凰珠宝,分别为东莞信托—鼎信—金凰集团集合资金信托计划、东莞信托—泰信—金凰珠宝集合资金信托计划、东莞信托—宏信—金凰集团集合资金信托计划。

值得一提的是,2018年11月,东莞信托发行“东莞信托-金凰集合资金信托计划”,规模16亿元。宣传资料还曾称,这是市场唯一有实物黄金(上金所AU999.9标准金)质押信托计划,最高10%收益,季度付息。

2024年5月28日,湖北省武汉市中院对武汉金凰及其实控人贾志宏等18名被告进行一审宣判。“假黄金案”时隔4年暂时画上一个句号。

相关庭审信息显示,截至2020年6月,武汉金凰在库假黄金共计105.77吨,通过假黄金质押担保等方案,先后骗取15家金融机构或单位财务共计253.45亿元。

不过,贾志宏可能难有资产可供执行。此前法院裁定书显示,涉案“铜合金”处置意义不大,或无法处置。还有部分案件的裁定书显示,被执行人所持有的股权,已被相关法院已冻结,在另案中进行处置,需等待处置结果。

此外,据“界面”4月报道,佳兆业项目逾期后,东莞信托某产品抵押品被认定为闲置土地。东莞信托与此土地和背后公司相关的信托产品至少两只。

一是全名为“东莞信托·鼎信-佳兆业桃源建设集合资金信托计划”,存续规模5.35亿元,成立于2020年12月18日,期限2年期。该产品在2022年12月逾期后展期至今;

二是全名为“东莞信托·恒信-佳兆业桃源建设集合资金信托计划”。产品资料显示,募集规模不超过4.65亿,期限为12个月,产品是否逾期情况未知。

为了加快化解地产项目风险,东莞信托开始拍卖信托计划所持有的债权。

5月23日,佳云科技(维权)(300242.SZ)发布提示性公告,控股股东深圳市一号仓佳速网络有限公司(下称:佳速网络或债务人)的债权人东莞信托已公开挂牌转让其“东莞信托宏信-佳兆业佳云科技集合资金信托计划”(下称:东莞信托-宏信项目)项下对佳速网络的相关债权。

据公开资料显示,佳云科技控股股东佳速网络,是佳兆业旗下100%持股孙公司。

挂牌标的资产为“深圳市一号仓佳速网络有限公司债权”,对应标的资产总额7.74亿元。另据深圳联合产权交易所披露,标的资产的债权本金为2.64亿元,回购溢价款和违约金为5.10亿元,基准日为2024年2月29日。

据2023年年报显示,截至2023年年底,东莞信托自营资产不良率从年初的15.04%上升至年末的25.21%。

据2023年年报,东莞信托持续加强内控和风险管理,其表示“2023年,公司通过开展风险排查、组织实施风险业务责任认定,实施专项自查、常规性审计等多项工作,不断检视经营管理的薄弱环节,持续梳理关键环节的制度、流程,优化业务支撑系统,对存在问题结合公司业务发展和监管要求,提出合理化改进建议,持续跟进整改落实情况,不断提升内部控制管理水平。”

3、2023年归母净利润0.55亿元,同比增长71.54%

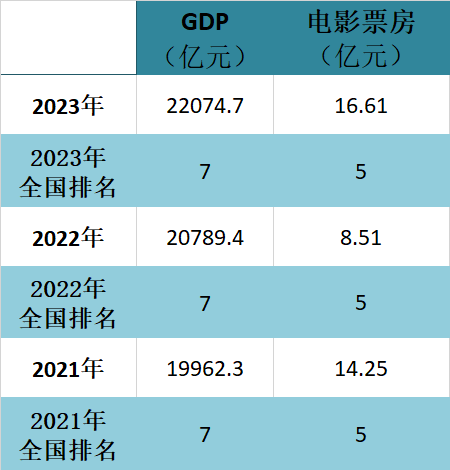

东莞信托曾在业内素有“小而美”的信托公司之称,该公司资产总计为127.21亿元。值得注意的是,过去一年,东莞信托营收下降幅度较大。

据Wind显示,2023年,东莞信托营业总收入为2.33亿元,同比增长-64.02%;归母净利润0.55亿元,同比增长71.54%。

归母净利润增长的背后,是东莞信托的营业支出下降,该支出从2022年的6.17亿元降至2023年的1.61亿元,同比下降73.9%。

将时间线拉长,近三年,东莞信托的整体业绩较之前都表现不佳。

据Wind数据显示,2018年至2020年,东莞信托的营业总收入分别为9.18亿元、10.99亿元、11.61亿元,分别同比增长21.14%、19.68%、5.62%;归母净利润分别为4.64亿元、5.01亿元、5.16亿元,分别同比增长17.57%、7.91%、3.07%。

但2021年、2022年,东莞信托的营业总收入分别为7.44亿元、3.25亿元,分别同比增长-35.93%、-56.35%;尤其是归母净利润降至1亿元以下,分别为0.77亿元、0.32亿元,分别同比增长-85.09%、-58.49%。

截至2023年年末,东莞信托信托资产规模超700亿元,较2023年初略有下降。其中,集合资金占据主流,规模超450亿元。在过去一年中,公司单一资金下降明显,但财产类信托资产大幅增长。

你认为新任董事长上任后,东莞信托多久能恢复“元气”?欢迎留言评论。