时间即将来到2024年下半年,蔚来的一季度财报终于现身。

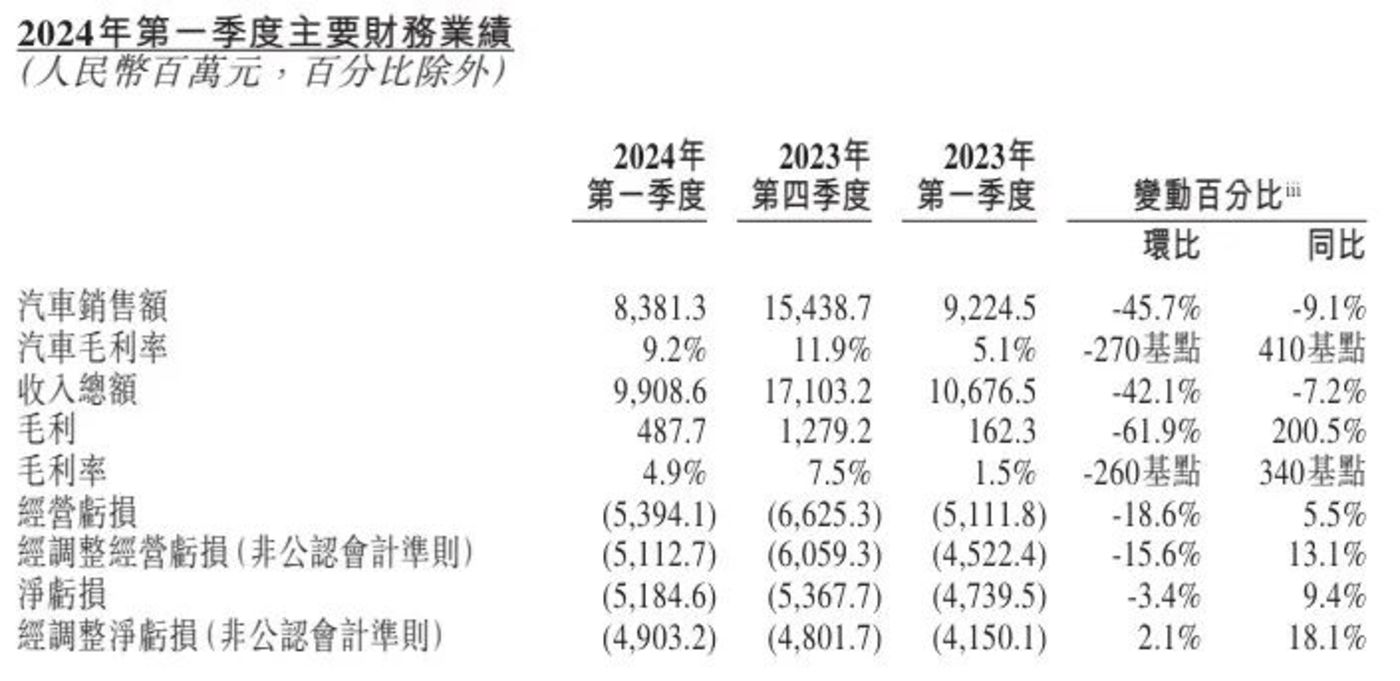

2024年6月6日,蔚来披露2024年Q1财报,营收99.09亿元,同比下跌7.2%,环比下跌42.1%;净亏损51.85亿元,同比增长9.4%,环比下降3.4%;经调整净亏损为49.0亿元,同比增长18.1%,环比增长2.1%。

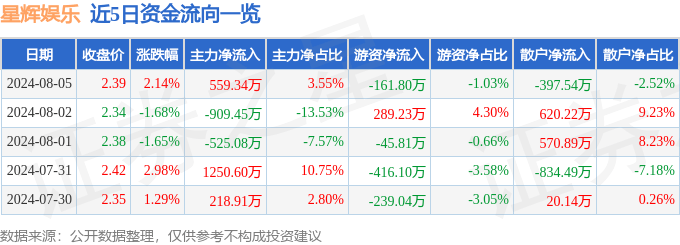

如此萎靡的业绩,自然难以让资本市场感到满意。早在2024年4月初,柏基资本就宣布减持近1亿股蔚来股票,减持比例高达83%。

事实证明,柏基资本确实有先见之明,一季度财报发布后,蔚来股价持续下行,目前美股股价仅为4.46美元/股,相较财报发布前5.35美元/股的阶段性高点,下跌16.64%。

由于蔚来的业绩持续恶化,2024年以来,蔚来CEO李斌效仿雷军,亲自上阵,频频开直播、拍 短视频 ,试图靠个人IP俘获更多的消费者。

不过结合具体的销量数据来看,李斌的个人IP似乎并未类似雷军,成为公司汽车销量攀升的推手,而蔚来却沿着小米的高性价比之路越走越远。

销量萎靡不振,蔚来亏损加剧

不可否认的是,因上年末冲销量透支了市场潜力,再加上春节期间需求降低,一季度历来是车市的淡季。不过对比而言,蔚来汽车的销量不论是同比还是环比,都有明显下滑。

官方资料显示,2024年Q1,蔚来共销售新车30053辆,同比下降3.18%,环比骤降39.9%。中汽数研披露的2024年Q1中国乘用车新势力品牌销量榜中,蔚来位居第九,被零跑、极氪等相对后发的品牌甩在身后。

对比而言,尽管大部分造车新势力2024年Q1的销量环比也有明显下滑,但同比却可以保持较高的增速。以理想汽车为例,当期交付量为80400辆,同比增长52.9%。这说明,蔚来并未吃到更多市场红利,正面临原地踏步的挑战。

新能源 汽车销量不佳,决定了蔚来的营收规模萎靡不振。财报显示,2024年Q1,蔚来营收99.1亿元,同比下跌7.2%,不足理想汽车同期256亿元营收的一半。

与此同时,为了构筑核心竞争力,过去几年,蔚来接连涉猎电池生产、换电站、自研芯片等前沿技术,不断加大研发投入力度。财报显示,2022年-2023年以及2024年Q1,蔚来研发费用分别为108.36亿元、134.31亿元以及28.6亿元,分别同比增长136.0%、23.9%以及下跌6.9%。

对比而言,2024年Q1,理想汽车、小鹏汽车和 零跑汽车 的研发费用分别为30亿元、13.5亿元以及5.2亿元,除理想因业绩更佳而加大研发投入力度外,其他造车新势力的研发费用均低于蔚来。

不光研发费用持续高企,为了扩大市场声量,蔚来也不吝于宣发推广。2024年Q1,蔚来汽车的销售、一般和行政费用为29.97亿元,同比增长22.5%。

一方面,蔚来汽车的销量持续萎靡,另一方面,蔚来的各项费用居高不下,两方面合力,自然让蔚来身陷亏损泥潭。财报显示,蔚来汽车净亏损为51.85亿元,同比增加9.4%,环比减少3.4%,为“蔚小理”中,亏损最大的企业。

拍短视频效果乏善可陈,降价才是销量推手

2024年以来,新能源汽车行业不光竞争加剧,“话事人”们还纷纷走向前台,直接对话消费者。

比如,发布小米SU7前后,小米CEO雷军频频在短视频刷屏。无独有偶,3月初, 长城汽车 董事长魏建军也开通个人微博,屡屡分享长城汽车相关内容。

对此,哪吒汽车CEO张勇在社交媒体点评道,“今天听到一个冷笑话,最近也感受颇深:都不创业了,都去干企业家IP了。”

作为易车公司创始人,李斌自然深谙社交媒体的力量,2024年以来,也效仿一众大佬,亲自下场,卖力直播、拍短视频。比如,2024年3月中,李斌开启个人直播首秀,直播持续了两个半小时,同时在线人数超10万,累积观看人数超1000万,涨粉超18万。

结合销量数据来看,李斌亲自下场打造个人IP后,蔚来汽车的销量确实稳步攀升。2024年3月-5月,蔚来汽车销量分别为1.19万辆、1.56万辆以及2.05万辆,分别环比增长45.9%、31.6%和31.5%,第二次实现月销超2万。

或许是因为个人IP效果拔群,蔚来汽车的销量有了明显起色,蔚来已经开始着力控制销售费用。财报显示,2024年Q1,蔚来汽车的销售、一般和行政费用环比下跌24.6%。

不过结合财报来看,蔚来汽车的利润空间并未在个人IP的影响下稳步扩张。2024年Q1,蔚来汽车毛利率为4.9%,环比下降2.6个百分点。对比而言,同期理想和小鹏的毛利率分别为20.6%和12.9%。

这从侧面揭示出,蔚来汽车的销量攀升,很难全部归功于李斌的个人IP,更大程度上其实得益于“以价换量”。

2024年以来,新能源汽车市场内卷竞争加剧,价格战不断,诸多车型不是直接降价,就是降价增配。在此背景下,消费者很难选择价格高昂的蔚来汽车。

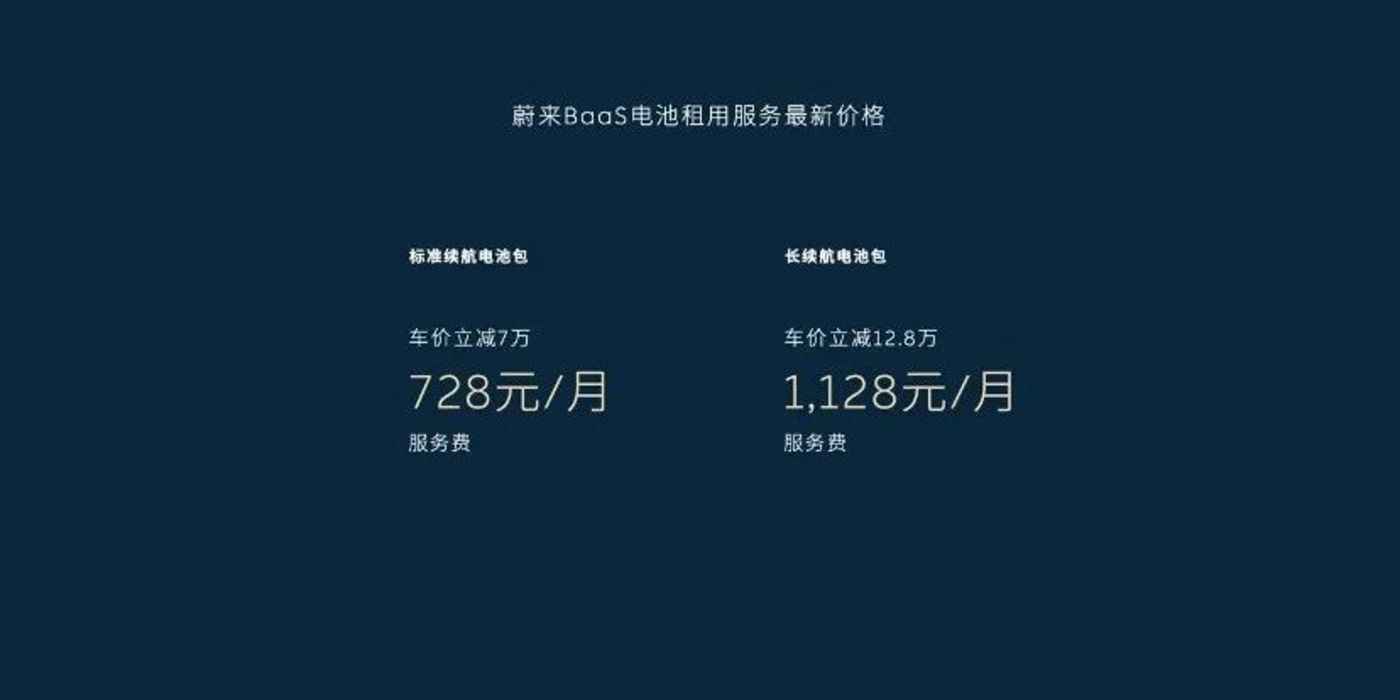

为了吸引消费者买单,2024年3月以来,蔚来陆续推出下调 BaaS 电池租用服务费、10亿元油车置换补贴、选装基金和换电券等优惠政策,变相降价,其中ET5系列车型BaaS方案下最低到手价仅22.8万元。

从市场维度来看,“低价”产品日渐成为蔚来的销量担当。2024年4月,ET5和ES6销量分别约为4300辆和5500辆,合计占蔚来汽车当月总销量的63%左右,采取BaaS方案后,此二者的售价均低于30万元。

正因为降价可以显著刺激销量,蔚来越来越难以割舍大额权益补贴政策。此前,蔚来宣称各项优惠将于5月31日停止,然而 粤港澳 大湾区车展上,蔚来汽车却宣布,6月1日起,支付定金购买新车可享1.8万元选装基金、1万元以旧换新补贴、1年NOP+等权益,继续提供大额权益补贴。

显而易见,2024年3月后,蔚来汽车的销量稳步攀升,与其说是李斌个人IP的功劳,倒不如说是向市场让利后的自然结果。

想靠乐道实现规模效应,蔚来直面残酷竞争

由于低价产品的市场空间更大,而定位高端的蔚来汽车又不能无止境地降价,5月中旬,蔚来推出了定位更低的第二品牌“乐道”。

据悉,乐道的首款车型为乐道L60,定位智能纯电家用SUV,采用900V高压架构,入门版车型采用单电机,砍掉 激光雷达 、Orin X芯片等配置,预售价格为21.99万元,对标 特斯拉 Model Y、小米SU7、极氪001等产品。

由于是公司的第二品牌,蔚来将在制造、充换电网络、销售和服务等方面深度赋能乐道。比如,乐道L60将在蔚来二期工厂与ET5共线生产。此外,乐道的产品还将共用蔚来品牌的三、四代换电站。

显而易见,蔚来意识到了仅靠销量有限的高端产品,很难平衡上游高昂的成本,因而希望借助更容易走量的新品牌,实现规模效应,进而打开利润空间。

对此,李斌表示,蔚来过去几年的投入,已经包含了乐道所需的部分,“按照当前预售价格计算,乐道L60也有不错的毛利率,不会卖一辆亏一辆。”

从理论上来看,售价更低的乐道L60确实更容易实现更高的销量,但需要注意的是,该产品瞄准的20万-30万价格带,也是新能源汽车竞争最激烈的“红海”。

中汽协披露的数据显示,2023年,20-30万价格带乘用车销量约378.6万辆,其中 新能源车 销量约142.8万辆,新能源车渗透率约37.7%,高于新能源车34.7%的整体渗透率。

正因此,20-30万价格蛰伏着Model Y、小米SU7、极氪001等十数款极具竞争力的新能源汽车产品,乐道L60不论是品牌、配置还是功能,相较这些产品,都不具备太强的优势。

以新款极氪001为例,该产品相较上代降价3.1万元,售价区间为26.9万-32.9万元,标配激光雷达、8295芯片、800V高压等配置。对比而言,乐道L60无论是续航里程、悬挂还是智驾能力,均弱于前者。

尤其考虑到乐道L60直到2024年9月才会正式上市,而新能源汽车市场竞争愈发激烈,期间很有可能出现新的“卷王”,更增大了乐道L60的不确定性。

如果乐道L60上市后,销量没有爆发式增长,那么蔚来的毛利率或许将会进一步收窄,背离了推出低价产品以图实现规模化的初衷。

总而言之,2024年Q1,蔚来汽车销量下滑,业绩萎靡不振,并不能用简单的春节扰动解释。毕竟,其他车企的销量虽然环比有所收窄,但同比增速依旧不俗。

这很大程度上都是因为,新能源汽车行业掀起了惨烈的价格战,定位高端市场的蔚来愈发难以说服消费者买单。在此背景下,李斌虽然亲力亲为输出内容,拉近消费者和蔚来品牌之间的距离,但最终不得不向市场妥协,以价换量。

5月以来,蔚来持续推出大额补贴权益以及售价更低的产品,说明其对低价策略形成了路径依赖。如果不能尽快实现规模效应,即使李斌在短视频中再具人格魅力,或许也难救蔚来于水火。