来源:紫金天风期货研究所

【20240513】【复盘】PTA牛熊周期——18年风雨沉浮

观点总结:

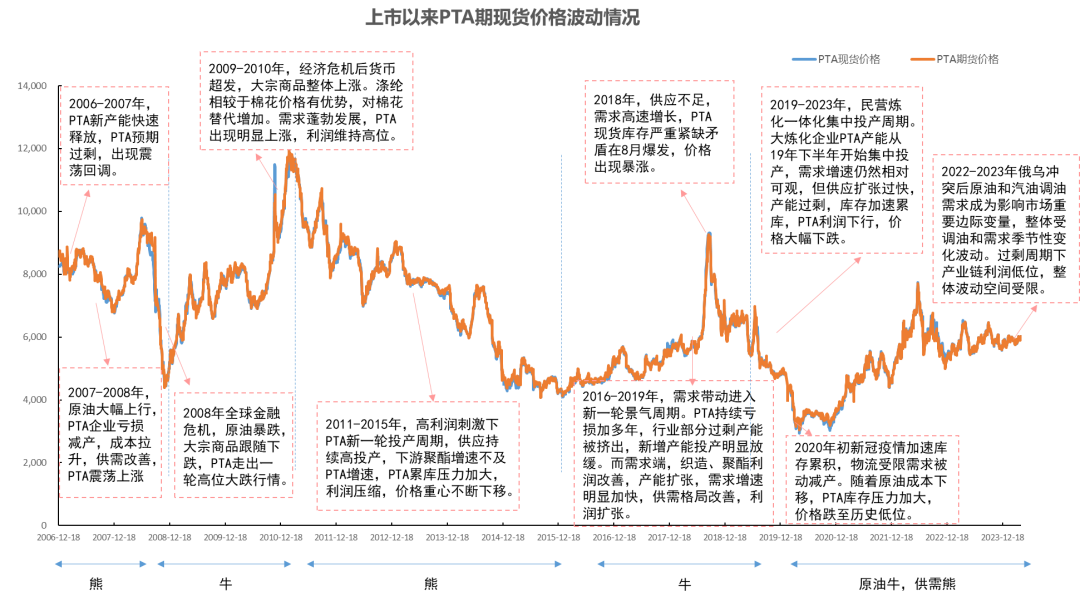

回顾过去上市以来近18年,PTA经历过2轮牛熊周期。08-15年牛熊周期是上市初期货币超发、棉花大涨带来的需求火爆,高利润刺激产能快速扩张后过剩的周期;16-23年的牛熊周期是需求去产能后新一轮景气周期、供需错配的大涨行情以及19年开始后炼化一体化带来的大投产周期。

24年PTA产业特征来看,仍然在PTA过剩周期,上游投资受限PX的增速预计放缓,PTA投产增速环比略有下降,新增装置进行新老替代,但PTA相比于聚酯来说,产能依然过剩,库存难以消化下利润压缩至低位,整体波动弹性下降,类似于15年。但未来两年很难像16-17年走出明显改善,因为本轮扩张聚酯也经历了长达几年的高速投产周期,未来需求增速难以快速放量,供应的规划却还不少。不过PX在投产减少后,类似于12-13年,PTA投产快于PX,可能会出现由PX紧缺带来的结构性的改善。

未来两年利润和结构来看,PX审批加严,PX规划投产量少于PTA,未来随着PTA新投产落地,PX利润重心不会明显压缩,而PTA的低利润周期可能要维持。在重新经历产能规划减少、老旧装置淘汰后或新的需求大规模爆发后可能才会出现格局明显改善。过剩结构下,PTA基差月差预计仍然偏弱,但在PX结构性紧张期,PTA基差月差有可能跟随PX走结构性正套。

1 过去18年PTA周期表现

PTA周期回顾

2006-2007年PTA技术快速发展期,国内产能集中投产,在此之前国内投产装置以国营(中石油、中石化)装置为主,单套装置产能60万吨以内,进入05年之后华联三鑫、亚东、利万等民营、合资企业进入市场,国内进入PTA快速发展,新产能集中投放期。供过于求下,市场整体处于熊市,利润压缩,价格重心下移。

2008-2010年金融危机后去产能,货币政策刺激需求,涤棉替代牛市行情。金融危机到来后,PTA跟随原油大幅下跌至历史低位,低价也使得产业链供应收紧去库存。尽管在此期间上游PX投产集中,但需求在货币政策刺激下表现旺盛,叠加棉花受天气影响供应下降,需求大幅增加,价格暴涨,相比棉花,涤纶性价比增加,涤棉替代加速,PTA也走出一波牛市,这波牛市宏观和需求主导。

2011-2015年高利润刺激下的一轮投产周期。海外PX集中投产,国内PTA民营百万吨以上大装置集中投产,随着上游集中投产,下游聚酯增速不及预期,供需累库,PTA利润高位大幅压缩。进入13-14年,亚洲PX装置集中投产,韩国、新加坡、印度、沙特等装置投产落地,PXN也进入压缩周期。期间PTA供应商联合减产对价格起到一定支撑。进入14年下半年,原油减产联盟破裂,页岩油井喷式发展,价格崩塌下跌,PTA跟随成本大幅下跌。15年PTA低价下部分产能淘汰,翔鹭石化因原料停车及远东石化破产重组,PTA供应端开始有改善,需求端聚酯仍然面临高库存和低利润压力。供应改善带来PTA利润的小幅修复,但成本端原油仍处于下行通道,PTA仍然维持低位偏弱震荡。

2016-2019年H1需求端复苏,供应投产放缓,供需错配下牛市周期。16年起需求带动进入新一轮景气周期。15年底供给侧改革+G20峰会限产,下游库存去化,利润改善,聚酯织造产能进入新一轮扩张周期。PTA持续亏损多年,行业部分过剩产能被挤出,新增产能投产明显放缓。供需错配下PTA逐步开始去库存。17年PTA平衡逐步转好,供应端检修高位,需求端织造受环保要求开始向苏北安徽进行产能转移,继续扩产能。需求自下而上复苏,PTA和聚酯利润回升。18年是PTA供需矛盾爆发的一年,宏观上受到中美贸易关系恶化的影响,上半年的供需矛盾积累,需求端出现出口赶工需求旺盛,加弹机、织机新增产能大幅扩张,聚酯新增产能集中投产,开工保持高位,PTA缺乏新增产能,库存低位,现货明显紧张,PTA供应商补合约开始回购现货,下游买涨不买跌囤积原料,矛盾爆发出现历史性大涨,这轮牛市行情是供需错配导致现货紧张造成的。18年Q4到19年上半年出现的冲高回落,过快的拉涨挤占了下游利润,工厂被动减产,PTA供需偏紧格局转变。

2019年H2-2023年民营炼化集中投产下,新一轮投产周期。随着供应端PX和PTA新装置投产落地,主要体现在全产业链利润压缩。“十三五”期间我国千万级民营炼化一体化项目开始规划建设,19年3月恒力投产2000万级炼化一体化项目打通,产出PX产品,国内PX和PTA产能进入加速投产期。19年起PTA每年新增产能有3-4套装置,新产能应用了市场最新的技术,单套产能大部分在250万吨以上,使得生产成本较前期装置明显下降。随着PX和PTA新装置投产产业链进入压缩利润的下行通道,20年初的疫情使得原油出现断崖式崩塌。成本端下行,需求端短期受物流影响中断,新产能仍在继续投产中,PTA价格跌至历史低位,20年10月新毒株奥密克戎出现再次将价格打至低点。21-23年PTA主要矛盾回归到原油和PX上。20年起OPEC+联合减产控制供应,页岩油产能明显下降,需求端疫情的影响减少,出行活动增加,原油供需改善,价格重心不断修复。22年俄乌冲突后,欧洲制裁俄原油和油品,油价大幅上涨。美国汽油供应不足,对芳烃调油料需求增加,东北亚PX原料作为调油被运往美国、东南亚南亚地区,国内PX进口下降,PX供需明显改善。原油上涨,PXN走扩,PTA跟随成本重心上移。相比于上游供应紧张,PTA仍处于投产通道中,现货端库存压力偏大,加工费逐年被挤压。20年起PTA重心上移,原油牛市,PTA供需面处于熊市周期。

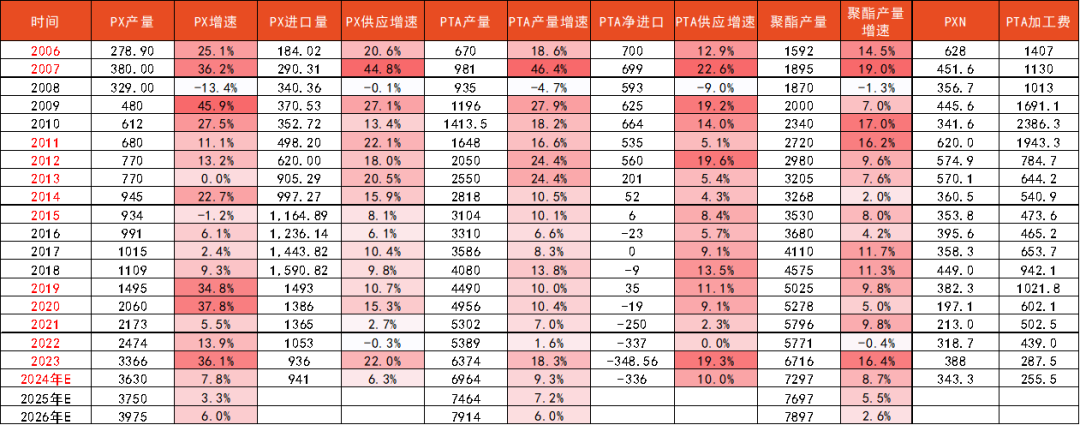

2 上游PX及PTA投产周期

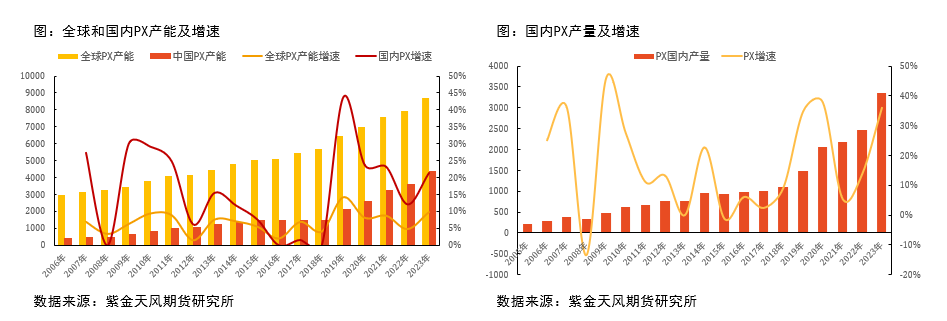

PX投产周期:PX近年来经历两轮产能快速扩张,13-14年下游PTA集中投产,PX高利润下亚洲多地的扩张及19年大炼化集中投产PX的扩张。目前PX处于大炼化投产尾声,由于上游投资受限,PX未来投产规划明显下降。

2006年-2012年,PX全球和国内产量都处于逐步增长的状态,国内投产装置不多。由于PX投产门槛高、工艺技术要求高、低毒争议受关注等因素影响,国内每年装置投产数量不高,按照年均1-2套新装置速度投产,投产企业以中石油、中石化为代表的国有企业为主。由于当时PX产能基数低,国内PX产能增速基本在两位数以上增长。

2013-14年是全球尤其是亚洲地区上一轮PX投产高峰,2010年后化纤制品需求的广泛应用使得原料PTA快速扩产,全球PX供应不足,PX利润大幅扩张。高利润下刺激了亚洲多地PX产能快速投产,此轮投产主要亚洲国家为韩国、新加坡和印度。同期,我国PX项目饱受环保问题争议,项目推进缓慢,错过了与亚洲同时的投产周期,对PX缺口通过进口补足,PX进口依存度进一步上升50%以上。

2015-2018年PX国内产能投产规划期,新增产能放缓。15年发生腾龙芳烃安全事故事件,再加上前期PX准入门槛高,这一阶段投产产能较少。进入“十三五”后国家放开炼化准入门槛,鼓励民营企业进入炼化一体化领域进行投资,在此期间我国不少民营炼化一体化项目开始筹备。上轮投产使得PXN价差出现一定压缩,但国内基本没有新增产能投产,使得PXN整体仍保持在相对高位。

2019年-2023年炼化一体化投产落地期,新一轮投产周期。19年开始前期规划民营炼化一体化项目开始逐步落地,此轮投产扩张以中国产能快速增长为主。由于前期国内投产不足,PX进口依赖严重,到18年进口依存度接近60%。19年第一套民营炼化恒力PX装置投产开始,我国进入PX快速投产期,前期规划项目集中落地,近五年每年投产新增产能在400-800万吨,PX年均产能增速达到25%左右。随着装置集中投产,PX进口依存度快速下降,截至23年已经下降至30%。20-21年随着PX快速投产,PXN也压缩至200美元以上历史低位,22-23年受调油需求影响,PXN再次出现明显修复。

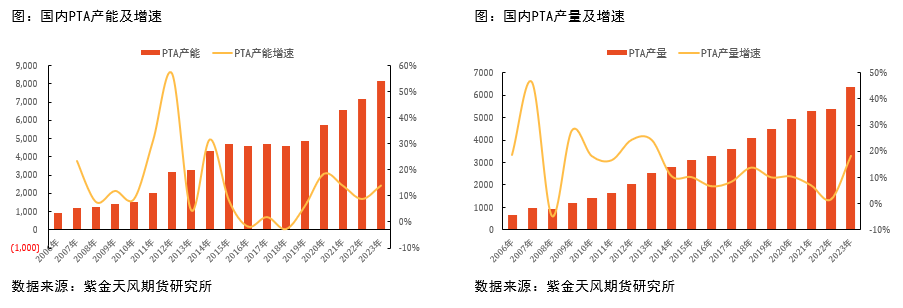

PTA投产周期:上市以来,PTA经历了两轮扩张周期,11年开始宏观货币超发及需求火爆高利润带来的扩张周期,和19年大炼化投产落地带来的扩张。到目前PTA仍在扩张的后周期,每年规划的产能仍然不少。

2006-2010年,PTA行业扩张初期,产能缺口偏大,产业利润丰厚。上市之初PTA产能基数不足千万吨,恰好进入PTA行业快速发展期,产能平均增加达到13%,由于下游聚酯涤纶同样在快速发展周期,PTA国内产能存在缺口,仍然需要依赖进口补足需求,因而PTA加工费维持千元以上。尤其是2010年棉花大涨涤棉价差不断拉大,涤纶加速替代棉花,PTA需求火爆下暴涨,年均加工费创出2000元以上高位。

2011-2015年,PTA供应高速扩张周期。高利润刺激了产能加速落地,这一时期逸盛、恒力、福化等PTA主流供应商崛起,四年PTA产能平均增速达到26.5%,2015年比2010年PTA产能增加了两倍之高。随着产能快速扩张,利润也出现明显压缩,13-15年产业链出现严重亏损,部分产能开始出清。

2016-2018年,PTA产能部分出清,新投产减少,供应收紧。前期低利润下使得产能开始出清,这一阶段规划落地的新增产能偏少,需求进入景气周期,供需错配下格局改善,产业链利润出现明显修复。

2019-2023年,大炼化落地,新一轮投产周期。上游炼油的投产也带来下游配套化工品集中落地,从19年四季度开始PTA进入加速投产期,此后每年新增产能超过800万吨。新一轮投产周期下新增的产能,单套装置大,采用英威达P8+、BP或自研最新技术,具有成本优势。产能快速投产,产业链利润压缩至历史低位,亏损下不少100万吨以下的小产能开始出清,部分新产能投产替代旧产能停车。

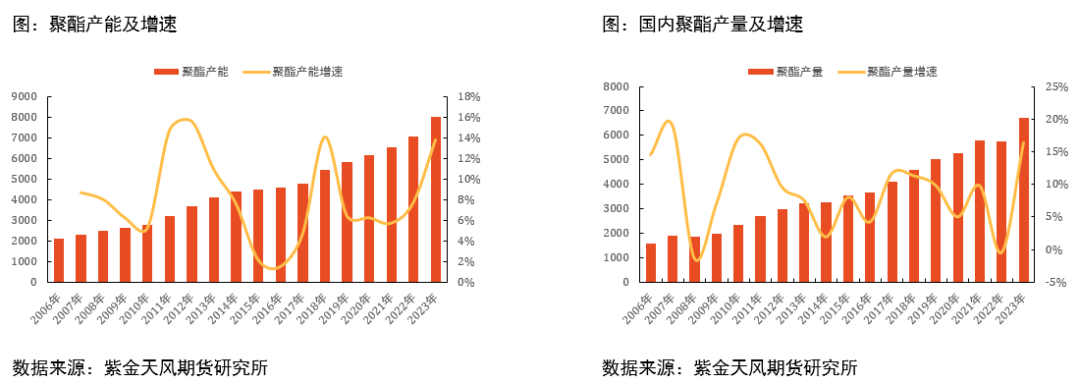

3 下游聚酯投产周期

聚酯投产周期:聚酯是PTA直接下游,占据90%以上PTA的消费量,聚酯产能扩张呈现周期性变化,与PTA周期出现一定错配。聚酯上一轮扩张周期集中在11-13年,新一轮扩张周期从18-19年开始。目前长丝大厂的投产规划接近尾声,瓶片集中投产中,未来两年的聚酯投产量预计会环比放缓。

2006-2010年聚酯行业稳定增长期,2006年之前我国聚酯涤纶行业起步的快速扩张周期,产能增速达到20%以上,2006年-2010年产能增速逐步放缓稳定在6-8%。

2011-2013年产能快速扩张周期,由于10年棉花大涨,涤纶相比于棉花经济性增加,涤棉替代增加,聚酯高利润下进入扩张周期,平均产能增速在13.4%。在10-11年保持两年高利润后随着新产能扩张利润开始明显压缩。

2014-2015年聚酯产能增速放缓,景气度偏低。前期聚酯快速扩产,下游难以消化。随着聚酯进入过剩状态,随着国家供给侧改革政策,聚酯行业也出现被动去产能。新投产放缓,产业链利润偏低。

2016-2018年下游扩张带来新一轮景气周期。低利润下聚酯端供给侧改革,淘汰落后产能,G20峰会环保加码,聚酯和织造库存快速下降,聚酯利润出现明显改善。16年开始环保整治落地,印染、织机开启一轮关停潮,但随着江浙等地织机关停,产能开始向苏北、江西、安徽等地转移,产能转移带来织机加速投放,织造快速扩张使得聚酯进入新一轮景气周期。

2019-2023年产能稳定投产期。下游织造不断转移和扩产,前期聚酯高利润也刺激聚酯不断规划投产,19年开始每年聚酯投产量能近500万吨产能,仅23年一年投产量超过1000万吨。随着聚酯产能投产,主流大厂的产能集中度不断提高。20年和22年受疫情影响,虽然投产量偏高,但开工率出现明显下滑。到23年为止,长丝大厂的投产规划告一段落,瓶片的产能规划进入落地期。

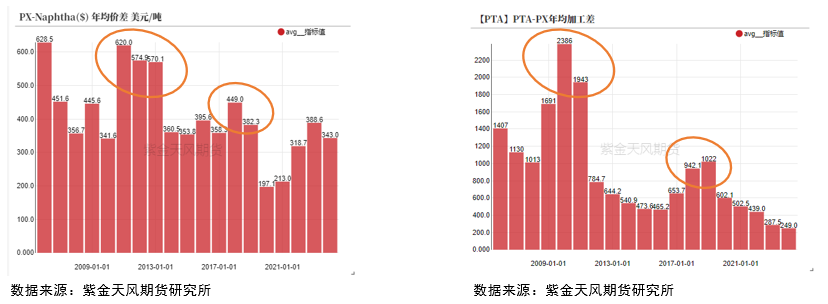

4 投产周期变化下价差指标变化

利润是影响PTA周期性变化的重要推动力,利润会推动上下游投产阶段性变化。持续的高利润会刺激投产加速,大量的投产集中需求跟不上则会面临累库,利润压缩的压力。

从PX和PTA的加工费可以看出,两轮投产周期前都出现了极高的产业链利润。10年货币超发叠加涤棉替代需求,而供应端PX和PTA都处于紧缺状态,供需错配,需求拉涨下给出了PX和PTA极高的加工利润,高利润刺激高供应,12年需求端棉花下跌,PTA新装置集中投产拉开了长达4-5年的过剩序幕。在下跌的过程中,随着PTA装置投产,PTA高利润率先压缩,PX国内投产有限,海外落地集中在13-14年,因为PX的高利润较PTA维持更久。13-16年持续亏损周期下,PTA利润呈现逐年下跌态势。17-19年再一次进入景气周期,需求端聚酯和下游织造经历过去产能后快速扩产,低利润下PX和PTA新投产很少,供需错配带来了高利润。20-23年PTA处于过剩周期下再次面临了利润逐年压缩状态。PX在20年和21年利润较差,进入22-24年后调油需求为PX带来供应缩量,支撑了PXN。

从未来投产节奏来看,PX投产进入尾声,PTA未来投产规划仍然不少,聚酯端经历了近8年相对高速投产,后续投产预计较前期也出现下滑。整体PX格局预计好于PTA,PX未来随着PTA新投产落地,利润重心不会明显压缩,而PTA的低利润周期可能仍要维持,再经历产能规划减少,老旧装置淘汰后可能才会出现格局明显改善。

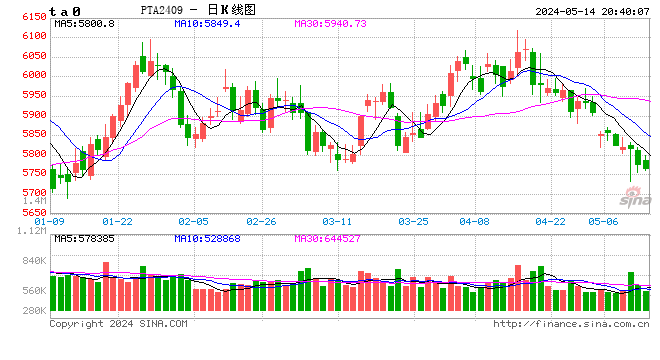

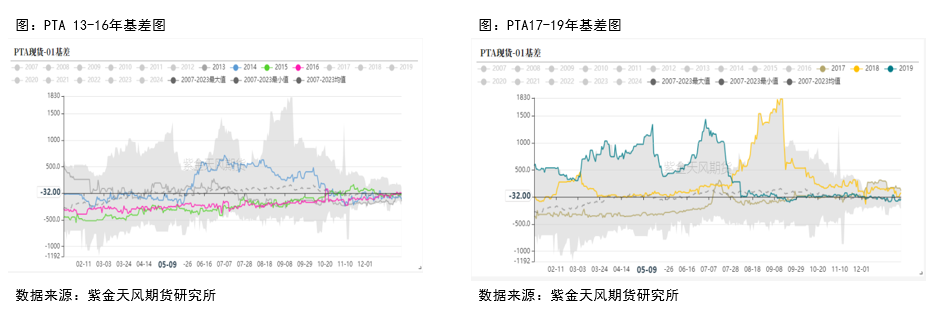

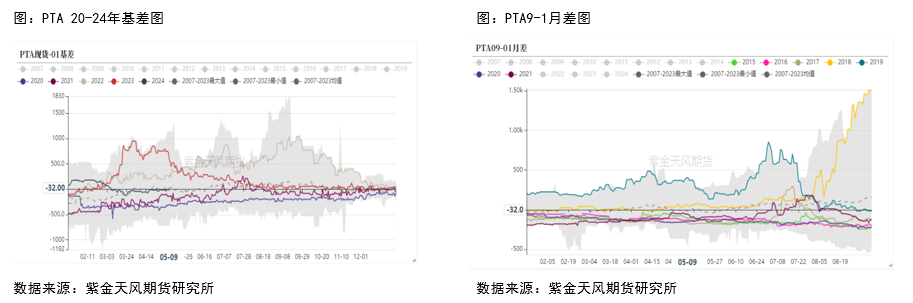

市场结构的变化也是反映PTA供需变化重要指标之一,在PTA从紧缺向过剩变化过程中,结构也会从Back结构向Contango转换。

在13-16年过剩阶段PTA基差(现货-期货)持续表现为负,尤其是15-16年现货充裕,月差走出远月升水至无风险的阶段,在现货过剩中给出远月足够升水来覆盖持有现货的资金利息和仓储费,以吸引仓单抛至远月来缓解现货的过剩。进入17年后,随着PTA现货供需逐步收紧,基差由负逐步转为正,在现货极度紧张的18年7月后基差大幅走强到甚至超过1000元。18-19年现货紧张基差大部分时间都表现为正。到20年之后,疫情来袭,供应端大投产,供需进入过剩周期,市场也很快从back转为Contango结构,基差月差也再度出现远月升水到无风险。22-23年供需并非非常紧缺,但成本端PX受调油需求支撑表现偏紧,PX转为Back结构,PTA也跟随PX转为Back,基差维持偏强。24年成本PX对PTA的支撑下降,PTA自身也有一定累库压力,结构表现偏平。

未来两年来看,PTA仍在投产周期,而PX投产放缓,过剩结构下PTA有可能基差月差偏弱,但在PX紧张时期内,PTA基差月差有可能跟随PX走结构性正套(类似于12-13年,PTA投产快于PX,会出现结构性反向市场)。

5 总结

回顾过去上市以来近18年,PTA经历过2轮牛熊周期。08-15年牛熊周期是上市初期货币超发、棉花大涨带来的需求火爆,高利润刺激产能快速扩张后过剩的周期;16-23年的牛熊周期是需求去产能后新一轮景气周期、供需错配的大涨行情以及19年开始后炼化一体化带来的大投产周期。

24年PTA产业特征来看,仍然在PTA过剩周期,上游投资受限PX的增速预计放缓,PTA投产增速环比略有下降,新增装置进行新老替代,但PTA相比于聚酯来说,产能依然过剩,库存难以消化下利润压缩至低位,整体波动弹性下降,类似于15年。但未来两年很难像16-17年走出明显改善,因为本轮扩张聚酯也经历了长达几年的高速投产周期,未来需求增速难以快速放量,供应的规划却还不少。不过PX在投产减少后,类似于12-13年,PTA投产快于PX,可能会出现由PX紧缺带来的结构性的改善。

未来两年利润和结构来看,PX审批加严,PX规划投产量少于PTA,未来随着PTA新投产落地,PX利润重心不会明显压缩,而PTA的低利润周期可能要维持。在重新经历产能规划减少、老旧装置淘汰后或新的需求大规模爆发后可能才会出现格局明显改善。过剩结构下,PTA基差月差预计仍然偏弱,但在PX结构性紧张期,PTA基差月差有可能跟随PX走结构性正套。